Содержание

- 1 В локальном документе бюджетного учреждения предусмотрена выплата сверхнормативных суточных при направлении работника в загранкомандировку. Согласно НК РФ с суммы, превышающей 2 500 руб., должен быть удержан НДФЛ. Как отразить данную хозяйственную ситуацию в бухгалтерском учете бюджетного учреждения? По какому коду вида расходов и статье КОСГУ?

- 2 Облагаются ли суточные НДФЛ и страховыми взносами в 2019 году?

- 3 Какой размер суточных, не облагаемых НДФЛ в 2019 г.?

- 4 Суточные сверх норм в 2019 году: платите взносы, НДФЛ и всё покажите в Расчете.

- 5 Как удержать НДФЛ с командировочных расходов и суточных сверх нормы и перечислить их в бюджет?

- 6 Кадровый учет и расчет зарплаты в 1С 8.3 ЗУП 3.1

- 7 Как облагаются НДФЛ командировочные выплаты

В локальном документе бюджетного учреждения предусмотрена выплата сверхнормативных суточных при направлении работника в загранкомандировку. Согласно НК РФ с суммы, превышающей 2 500 руб., должен быть удержан НДФЛ. Как отразить данную хозяйственную ситуацию в бухгалтерском учете бюджетного учреждения? По какому коду вида расходов и статье КОСГУ?

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском учете бюджетного учреждения начисление НДФЛ на сумму сверхнормативных суточных и его перечисление в доход бюджета следует отразить с применением счета 0 303 01 000 «Расчеты по налогу на доходы физических лиц» по КВР 111 и подстатье 211 КОСГУ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Емельянова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Суховерхова Антонина

7 декабря 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Если в 22, 23 разрядах номера счета бухгалтерского учета указано «ХХ», то при формировании бухгалтерских записей должен применяться код группы синтетического счета объекта учета, соответствующий экономическому содержанию конкретной операции.

Облагаются ли суточные НДФЛ и страховыми взносами в 2019 году?

В число возмещаемых работнику расходов, связанных со служебными командировками, включаются суточные. Суточные – это дополнительные расходы, связанные с проживанием командированного работника вне места постоянного жительства (ч. 1 ст. 168 ТК РФ). Размер суточных устанавливается работодателем самостоятельно. А как облагаются суточные НДФЛ и страховыми взносами?

Суточные и НДФЛ

НДФЛ не облагаются суточные только в пределах норм, установленных п. 3 ст. 217 НК РФ. Эти нормы за каждый день нахождения в командировке составляют:

- 700 рублей – при командировках по РФ;

- 2 500 рублей – при загранкомандировках.

Соответственно, с части суточных, превышающей указанный выше норматив, нужно исчислить и заплатить в бюджет НДФЛ.

А облагаются ли суточные страховыми взносами?

Суточные облагаются страховыми взносами?

Страховые взносы с суточных не начисляются, если такие суточные не превышают указанные выше лимиты (п. 2 ст. 422 НК РФ). Соответственно, суточные сверх нормы облагаются страховыми взносами в 2019 году.

Иными словами, при командировках по РФ с суточных свыше 700 рублей страховые взносы нужно будет начислить. А при заграничных командировках страховые взносы начисляются с суточных свыше 2 500 рублей за день командировки.

Обращаем внимание, что при однодневных командировках с суточных страховые взносы нужно начислить со всей суммы. Это связано с тем, что выплаты при однодневных командировках не могут быть признаны суточными, а потому от обложения взносами они не освобождаются (п. 11 Положения, утв. Постановлением Правительства от 13.10.2008 № 749, Письмо Минфина от 02.10.2017 № 03-15-06/63950 ).

Хотя если такие выплаты при однодневных командировках оформить не как суточные, а как возмещение расходов, связанных с командировкой, облагаться взносами они не будут. Но понесенные расходы нужно будет подтвердить первичными документами.

Говоря о страховых взносах до этого момента, мы имели в виду взносы на ОПС, ОМС и ВНиМ, уплачиваемые в соответствии с требованиями НК РФ. Что же касается страховых взносов на травматизм, то суточные не облагаются ими полностью. При этом не важно, превышает или нет установленный работодателем уровень суточных порог 700 рублей или 2 500 рублей (п. 2 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ , Письмо ФСС от 17.11.2011 № 14-03-11/08-13985 ).

Суточные в Расчете по страховым взносам 2019

Как уже было сказано, сверхнормативные суточные облагаются страховыми взносами в 2019 году в соответствии с требованиями НК РФ. А каковы особенности отражения суточных в Расчете по страховым взносам?

Несмотря на то, что только сверхлимитные суточные облагаются страховыми взносами на ОПС, ОМС и ВНиМ, в РСВ показать нужно полный размер суточных.

По соответствующему виду страхования выплаченные работникам суточные нужно сначала указать в составе сумм выплат и иных вознаграждений, исчисленных в пользу физических лиц. А затем необлагаемую часть суточных нужно указать в составе сумм, не подлежащих обложению страховыми взносами (Порядок заполнения, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/[email protected], Письмо ФНС от 24.11.2017 № ГД-4-11/[email protected] ).

А надо ли отражать суточные сверх нормы в 4ФСС в 2019 году?

В форме 4-ФСС суточные нужно показать дважды (Порядок заполнения, утв. Приказом ФСС от 26.09.2016 № 381):

- в составе сумм выплат по строке 1 таблицы 1 «Расчет базы для начисления страховых взносов» формы 4-ФСС;

- в составе сумм, не подлежащих обложению страховыми взносами, по строке 2 таблицы 1.

Какой размер суточных, не облагаемых НДФЛ в 2019 г.?

Когда выплачиваются суточные

В процессе трудовой деятельности у работников возникает необходимость выезда в служебных целях за пределы территории нахождения постоянного рабочего места. Согласно ст. 166 ТК РФ подобная поездка считается командировкой, за исключением случаев, когда выполнение служебных обязанностей уже предполагает разъездной характер работы. Командировочные затраты обязан компенсировать работодатель (ст. 168 ТК РФ), в том числе и выплаты работнику на дополнительные расходы за каждый день пребывания в командировке – суточные. В некоторых случаях на командировочные выплаты (в том числе суточные) НДФЛ необходимо начислить как на прямой доход сотрудника.

Выплатить суточные можно как перед поездкой в командировку (авансом из расчета запланированных дней поездки), так и по ее завершении (по фактическому количеству дней нахождения в командировке).

О том, кто и на основании чего рассчитывает суточные, выплачиваемые авансом, читайте в статье «Порядок учета командировочных расходов в 2018-2019 годах».

Облагаются ли суточные НДФЛ

Из текста п.3 ст. 217 НК РФ понятно, что не весь размер командировочных затрат попадает под налогообложение. Документально подтвержденные затраты на проезд и проживание, суточные выплаты в пределах 700 руб. для поездок по стране и 2 500 руб. по загранкомандировке не являются объектом налогообложения НДФЛ. То есть в пределах обозначенных норм суточные НДФЛ-2019 не облагаются. С выплат суточных, произведенных организацией работникам свыше указанных норм, удерживается налог на доходы физических лиц на общих основаниях.

О том, как поступить, если работник вовремя не отчитался по командировке, читайте в материале «Как быть, если подотчетное лицо не отчиталось в срок».

Если затраты на проживание и транспортные расходы во время командировки не были документально оформлены и нет возможности их подтвердить, то они будут облагаться НДФЛ, за исключением суточных в пределах сумм, указанных выше. Потраченные и документально не подтвержденные сверх нормативов средства фискальные органы также могут учесть в базе для начисления НДФЛ (постановление ФАС Западно-Сибирского округа от 23.12.2013 № А27-1862/2013). Обоснованность выплаты самих суточных в пределах установленных законодательством норм при утрате командировочных документов можно подтвердить локальными документами предприятия – приказами о направлении в командировку, табелями учета рабочего времени, отчетами о выполнении служебного задания.

О том, какие действия предпринять в случае отсутствия документов о проживании, читайте в статье «Как быть с НДФЛ, если документы о проживании в командировке отсутствуют?».

НДФЛ с выплат при однодневных командировках

При возникновении однодневных командировок компенсационные выплаты сотрудникам не считаются суточными. Такие затраты следует отнести к иным расходам (ст. 168 ТК РФ). Однако облагаются НДФЛ подобные компенсационные выплаты по тем же нормам – 700 руб. по РФ, и свыше 2 500 руб. – за территорией РФ. Это подтверждают чиновники («Минфин рассказал, как облагать НДФЛ ”однодневные” суточные»).

В некоторых случаях командировочные поездки происходят на территории одного населенного пункта. При выезде работника за пределы оговоренного в трудовом договоре рабочего места в обособленные подразделения организации или головное отделение поездка также считается командировкой (п. 3 постановления Правительства РФ от 13.10.2008 № 749). При этом поездки не должны носить постоянный характер, и деятельность работника не может быть связана с разъездным графиком.

Об особенностях обложения НДФЛ выплат за разъездной характер работы читайте в материале «Выплаты разъездным работникам: когда можно не удерживать НДФЛ?».

При однодневной командировке за пределы государства выплата суточных положена в размере 50% от нормы расходов за пределами РФ (п. 20 постановления Правительства РФ от 13.10.2008 № 749).

Подобные суточные также не являются объектом налогообложения НДФЛ в общепринятых лимитах.

Направляя сотрудников в командировку по служебной необходимости, величину суточных выплат каждая организация вправе устанавливать на свое усмотрение. Сумма или порядок расчета компенсационных затрат должны быть закреплены локальными нормативными актами. Налог на доходы физических лиц удерживается с выплат работникам сверх установленных общероссийских норм, то есть с выплат более 700 руб. в сутки при командировках по России и с сумм, превышающих 2 500 руб., во время нахождения на территории иностранных государств.

Итоги

Суточные не облагаются НДФЛ только в пределах норм, установленных НК РФ: 2 500 руб. при загранкомандировках и 700 руб. при поездках по России. Суточные, выплаченные сверхвышеуказанных лимитов, облагаются НДФЛ. При однодневных командировках действует общеустановленное правило. Суточные не облагаются налогом в пределах указанных пределов.

Суточные сверх норм в 2019 году: платите взносы, НДФЛ и всё покажите в Расчете.

Установленные законодательством нормативы суточных в 2019 году не всегда позволяют командировочному комфортно ощущать себя во время деловой поездки. Не все, но многие компании по решению руководства устанавливают свои собственные нормативы. Такие выплаты облагаются взносами.

Суточные выплачивают работнику в 2019 году за каждый день нахождения в командировке, включая выходные и праздничные дни, а также за все дни нахождения в пути, включая день отъезда и приезда. Деньги выдают наличными или перечисляют на карту работника перед его отъездом в командировку.

Как установить размер суточных

Размер суточных устанавливает руководитель компании своим приказом или другим локальных нормативным актом. Например, в положении о командировках.

Нормирование суточных в 2019 году

Согласно статье 264 Налогового кодекса РФ размер суточных, утвержденных в коллективном договоре или приказе руководителя, в полном объеме принимается к уменьшению налогооблагаемой прибыли.

Но в целях обложения НДФЛ и страховыми взносами суточные в 2019 году нормируются. В соответствии с пунктом 3 статьи 217 Налогового кодекса РФ не нужно платить НДФЛ с суточных:

- в размере 700 рублей за каждый день при командировках по России;

- в размере не более 2500 рублей за каждый день при зарубежной командировке.

Суточные сверх норматива в 2019 году

Суточные, выплаченные сверх установленного норматива, в 2019 году нужно включать в доход работника и заплатить с них НДФЛ.

Для начисления и уплаты страховых взносов суточные не нормировали до 1 января 2017 года. До этого момента действовал Федеральный закон от 24 июля 2009 г. № 212-ФЗ. С 1 января 2017 года нужно руководствоваться пунктом 2 статьи 422 Налогового кодекса РФ.

Страховые взносы с суточных в 2019 году

Для начисления страховых взносов в 2019 году не важно, какие суточные прописаны во внутренних документах компании. Платить взносы нужно с сумм, превышающих нормативы, установленные законодательством. Они такие же, как и нормативы, которые установлены для обложения НДФЛ. Это: 700 рублей для командировок по России и не более 2500 рублей для зарубежных командировок.

С сумм, превышающих установленные на законодательном уровне нормативы суточных, нужно начислять и платить в бюджет и НДФЛ, и страховые взносы.

Расходы в пределах суточных, установленных законодательством, документально подтверждать не нужно.

Размер дохода, с которого нужно уплатить НДФЛ, бухгалтер определяет в момент утверждения авансового отчета.

Также поступают и со страховыми взносами. Их нужно начислять в месяце, в котором руководитель утвердил авансовый отчет. Такие разъяснения дал Минфин в письме от 29.05.2017 № 03-15-06/32796. Ведь до этого невозможно определить точную сумму, которую потратит сотрудник.

Если суточные выплачивались в 2019 году в иностранной валюте, суммы пересчитывайте в рубли по курсу Банка России на дату утверждения авансового отчета.

А страховые взносы на случай производственного травматизма и профессиональных заболеваний, не начисляются на суточные в пределах размера, который установлен внутренними документами организации. По-прежнему действует норма, установленная в статье 20.2 Федерального закона от 24.07.98 № 125-ФЗ.

Всю сумму начисленных суточных, в том числе и ту часть, которая не облагается взносами нужно включать в расчет по взносам. Если вы не включали в расчет необлагаемую часть, нужно подать уточненку. Налоговики настаивают, чтобы все суточные были отражены в Расчете.

Лимит суточных для начисления страховых взносов и НДФЛ в 2019 году

| Лимит для поездок по России | Лимит для загранкомандировок |

| Не облагаются налогом в пределах 700 руб. за каждый день нахождения в командировке | Не облагаются налогом в пределах 2500 руб. за каждый день нахождения в командировке |

Практическая энциклопедия бухгалтера

Все изменения 2019 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Как удержать НДФЛ с командировочных расходов и суточных сверх нормы и перечислить их в бюджет?

Во время нахождения работника в поездке, ему начисляется командировочная зарплата. Ее величина определяется в зависимости от среднего дохода трудящегося.

Указанная денежная сумма облагается НДФЛ на общих основаниях. Она полностью идентична обычной заработной плате.

Помимо основной зарплаты, командировочному специалисту для компенсация расходов выплачиваются суточные. Они предназначены для личных расходов работника.

Налог с суточных, выплачиваемых специалисту за пребывание в командировке, не удерживается. Важно учитывать, что данное правило налогообложения действует только при определенных условиях.

В частности, это касается размера суточных – с минимальной величины суточных НДФЛ не удерживается (в 2018 году это 700 руб. при поездках по России и 2500 руб. – при заграничных командировках).

Подоходным налогом не облагается сумма, предназначенная для оплаты проезда трудящегося.

Следует отметить, что данное правило актуально только в том случае, если у трудящегося имеются документы, в которых указана сумма, потраченная им на оплату жилья и проезда.

Помимо этого, не подлежат налогообложению такие командировочные расходы:

- оплата связи;

- оформление визы, загранпаспорта и т.п;

- комиссия, удерживаемая при обмене валюты.

Как оплачивается командировка?

Удерживается ли с суточных сверх нормы?

Ранее было указано, что налог на доходы физических лиц не удерживается с суточных только в том случае, если соблюдено некоторое правило.

Ключевое значение в данном случае играет место, в котором работник был в командировке.

С суточных не удерживается НДФЛ, если их ежедневная сумма не превышает следующих отметок:

- 700 рублей. Для специалистов, отправляющихся в командировку в регионы, находящиеся на территории РФ;

- 2500 рублей. Для специалистов, отправляющихся в командировку в заграничные регионы.

Если величина ежедневных суточных сумм менее указанных выше, выплата не облагается налогом. Сумма сверх нормы облагается НДФЛ по ставке 13 процентов.

Начисляются ли страховые взносы на командировочные расходы?

Когда перечислять – срок уплаты

Суточные, полагающиеся для оплаты расходов в командировке, считаются налогооблагаемым доходом, учитываемым на последнем дне месяца, в течение которого работодатель (бухгалтерия компании) утверждает авансовый отчет.

Следует учесть, что авансовый отчет сотрудник, прибывший из командировки, сдает руководству.

Ответственный бухгалтер, в свою очередь, заполняет свою часть отчета. Такая необходимость регламентирована 223 НК РФ.

Указанный выше месяц не обязательно должен быть тем, в котором работник получает командировочную заработную плату.

Это связано с тем, что срок утверждения отчета руководитель организации вправе устанавливать самостоятельно. При необходимости сроки могут быть сдвинуты вперед.

Рассуждая о налоговом учете можно сказать, что месяц, в котором работник получил суточные, не оказывает на него никакого влияния.

Налог с суточных будет удержан с ближайшей выплаты, полученной после того, как суточным будет присвоен статус дохода трудящегося.

Что касается оплаты командировочных дней по среднему заработку, то данный доход считается заработной платой, и к нему применяются те же правила обложения НДФЛ, что и ко остальной части зарплаты.

Датой фактического получения зарплаты по среднему заработку признается последнее число месяца, за который она начислена.

Перечислить НДФЛ в бюджет нужно при выдаче заработной платы персоналу за вторую половину месяца, то есть в начале следующего месяца.

Для наглядности необходимо рассмотреть пример. Специалист Смирнов В.В. сдал авансовый отчет в бухгалтерию работодателя 22 июля 2019 года.

Суточные, отраженные в сданном документе были признаны доходом трудящегося 31 июля.

На основании вышеуказанной информации можно сделать вывод, что НДФЛ с суточных будет удержан 10 августа, в день выплаты заработной платы.

За ни командировки начислен средний заработок, который также облагается НДФЛ, перечислить данный налог нужно также 10 августа или на следующий день.

Перед тем как определить, облагаются ли суточные доходом или нет, руководитель сотрудника должен обратить внимание на следующие правила, установленные трудовым законодательством РФ.

- При увольнении сотрудника, прибывшего из командировки, налог с суточных (при необходимости) удерживается в день расторжения трудовых отношений.

- При отправке работника в поездку длительностью в одни день, НДФЛ на полученную им суточную сумму не начисляется.

Даты для сверхнормативных суточных

Для отражения величины сверхнормативных суточных в форме 6-НДФЛ необходимо определиться с датами, которые будут указаны в Разделе 2 Расчета.

| Видео (кликните для воспроизведения). |

Датой фактического получения дохода для облагаемых НДФЛ суточных является последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (пп. 6 п. 1 ст. 223 НК РФ). Таким образом, эту дату необходимо указать по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ.

Датой удержания налога (строка 110) будет являться дата фактической выплаты дохода, из которой НДФЛ был удержан (п. 4 ст. 226 НК РФ). Важно иметь в виду, что эта дата не может быть раньше последнего числа месяца, ведь НДФЛ не может быть удержан, если доход не получен. А раз доход получен в последний день месяца, то и удержан НДФЛ может быть при ближайшей выплате дохода, произведенной в последний день месяца или позднее (Письмо ФНС от 29.04.2016 № БС-4-11/7893).

Соответственно и перечислен НДФЛ со сверхнормативных суточных должен быть не позднее рабочего дня, следующего за днем, когда НДФЛ с суточных был удержан.

Сверхнормативные суточные в 6-НДФЛ: пример

За июль 2016 года работнику начислена зарплата (включая средний заработок за время командировки) в размере 76 000 руб., в т.ч. НДФЛ 13 % — 9 880 руб. Аванс за июль был выплачен 15.07.2016 в размере 30 000 руб. 27.07.2016 работник представил авансовый отчет по командировке на территории РФ, где указаны суточные за 4 дня командировки в размере 4 000 руб. (4 дня * 1000 руб./день). 28.07.2016 авансовый отчет был утвержден генеральным директором. 05.08.2016 работнику выплачен остаток зарплаты за июль 2016 года с учетом удержания НДФЛ с зарплаты 9 880 руб., а также НДФЛ со сверхнормативных суточных 156 руб. ((4 000 руб. – 4 дня * 700 руб./день)*13%). Итоговая выплата составила 35 964 руб. (76 000 руб. – 30 000 руб. – 9 880 руб. – 156 руб.). НДФЛ был перечислен в бюджет по сроку (08.08.2016). Других выплат в отчетном периоде не было.

Раздел 2 формы 6-НДФЛ за 9 месяцев 2016 года будет заполнен следующим образом:

- строка 100 «Дата фактического получения дохода» — 31.07.2016;

- строка 110 «Дата удержания налога» — 05.08.2016;

- строка 120 «Срок перечисления налога» — 08.08.2016;

- строка 130 «Сумма фактически полученного дохода» — 77 200 (76 000 + (4 000 – 700*4));

- строка 140 «Сумма удержанного налога» — 10 036 (9 880 + 156).

Обращаем внимание, что показатели по зарплате и сверхнормативным суточным в Разделе 2 свернуты, поскольку все даты по строкам 100-120 Раздела 2 в отношении данных выплат совпали.

Удержание НДФЛ с суточных сверх нормы

Посмотреть еще:

Материалы Проводки по Приходу ГЛАВНАЯ СТРАНИЦА НАЛОГОВЫЕ НОВОСТИ БУХГАЛТЕРСКИЕ НОВОСТИ БУХГАЛТЕРСКИЙ УЧЕТ ГОДОВОЙ ОТЧЕТ И…

Кадровый учет и расчет зарплаты в 1С 8.3 ЗУП 3.1

Здравствуйте уважаемые посетители сайта zup1c. В сегодняшней статье мы разберем небольшую тему о том, каким образом и с помощью какого документа в программе 1С ЗУП 3.1 (3.0) отразить командировочные расходы (суточные) сверх установленной нормы. Суточные, на основании статьи 217 НК РФ не облагаются НДФЛ, если их сумма не превышает 700 рублей (за каждый день нахождения в командировке на территории России) и 2 500 рублей (за каждый день нахождения в заграничной командировке).Если же суточные выплачены в большем размере, то сумма, превышающая установленную норму, признается доходом сотрудника и именно с него необходимо исчислить, удержать и перечислить НДФЛ.

Что касается страховых взносов, то в соответствии с ч. 2 ст. 168 ТК РФ норма для суточных определяется в локальном нормативном акте или коллективном договоре организации, и в пределах этой нормы суточные взносами не облагаются. Если эта норма не меньше, чем норма для НДФЛ (ст. 217 НК РФ), то в ЗУП не отражаются суточные в пределах нормы, поскольку они ничем не облагаются и просто нет смысла их отражать в программе. Именно такую ситуацию мы и рассмотрим.

ВНИМАНИЕ : с 2017 года произошли изменения в расчете страховых взносов с суточных сверх ном. Подробно об этих изменениях и их реализации в ЗУП 3.1 я рассказываю в этой публикации

Сразу замечу, что в программе расходы, компенсируемые работнику сверх нормы, регистрируются как доход в натуральной форме, поэтому мы также рассмотрим, как в программе настроить новый вид начисления для регистрации такого натурального дохода. Но обо всем по порядку.

Читайте также:

Настройка вида начисления для регистрации суточных сверх норм в программе 1С ЗУП 3.1 (3.0)

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1: Узнать подробнее ->>

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

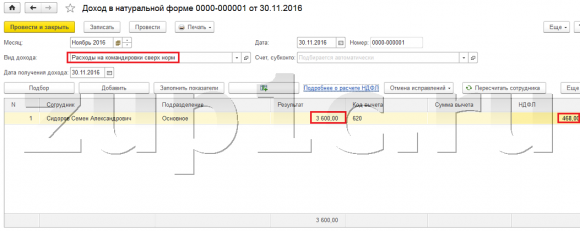

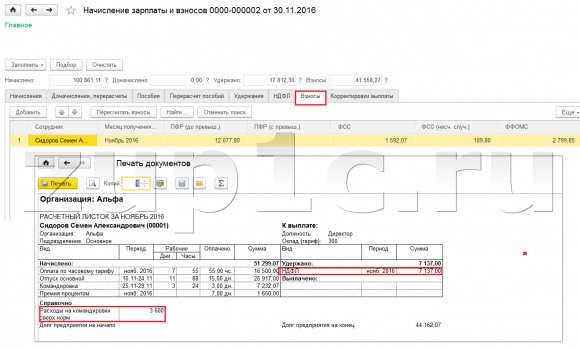

Сотрудник Сидоров С.А. находился в командировке на территории России с 25.11.2016 по 29.11.2016 г.

За 5 дней командировки ему были выплачены суточные в размере 7 100 рублей. Эта сумма превысила установленную норму, т.е. за 5 дней он должен был получить 3 500 рублей (700*5).Таким образом, доход сотрудника составил 3 600 рублей (7 100 – 3 500) и именно эту сумму мы должны зарегистрировать в программе 1С ЗУП 3.1 (3.0), для того чтобы с нее удержать НДФЛ и страховые взносы. Авансовый отчет по командировочным расходам сотрудника утвержден в ноябре, т.е. сразу же после возвращения из командировки.

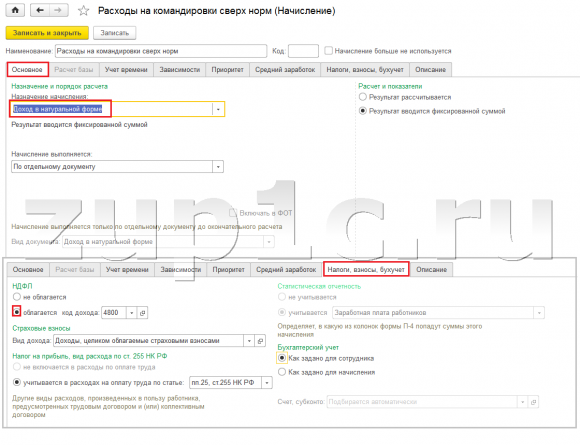

Для отражения этого дохода вначале необходимо создать новый вид начисления (раздел Настройка – Начисления). Итак, зайдем в журнал Начисления, нажмем кнопку Создать и в поле Наименование укажем название вида начисления Расходы на командировки сверх норм.

На закладке «Основное»установим следующие настройки:

- в разделе «Назначение и порядок расчета» в поле «Назначение начисления» выберем значение Доход в натуральной форме. Это начисление не будет выплачиваться сотруднику, но оно будет учтено для целей налогообложения. В поле «Начисление выполняется» автоматически устанавливается значение По отдельному документу. Т.е такое начисление будет выполняться по отдельному документу «Доход в натуральной форме».

- В разделе «Расчет и показатели» переключатель Результат вводится фиксированной суммой устанавливается автоматически.

На закладке «Налоги, взносы, бухучет» установим следующие настройки:

- в разделе «НДФЛ» поставим переключатель напротив «облагается» и укажем код дохода – 4800 «Иные доходы».

- В разделе «Страховые взносы» выберем вид дохода «Доходы, целиком облагаемые страховыми взносами». Т.е. суточные, выплаченные сверх установленной нормы в нашем примере будут облагаться страховыми взносами. Здесь мы предполагаем, что в нашем примере в локальном нормативном акте нормы суточных определены в том же размере, что и для НДФЛ, т.е. 700 руб. в день. Поэтому всё, что сверх этой нормы будет облагаться взносами. Если в Вашей организации нормы выше и суточные не облагаются взносами, то устанавливаем «Доходы, целиком не облагаемые страховыми взносами…».

ВНИМАНИЕ : с 2017 года произошли изменения в расчете страховых взносов с суточных сверх ном. Подробно об этих изменениях и их реализации в ЗУП 3.1 я рассказываю в этой публикации

- В разделе «Бухгалтерский учет» укажем способ отражения начисления в бухгалтерском учете и установим переключатель Как задано для сотрудника.

Итак, все необходимые настройки в данном виде начисления мы установили. Запишем новый вид начисления.

Регистрация суточных сверх установленной нормы с помощью документа «Доход в натуральной форме» в программе 1С ЗУП 3.1 (3.0)

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1: Узнать подробнее ->>

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

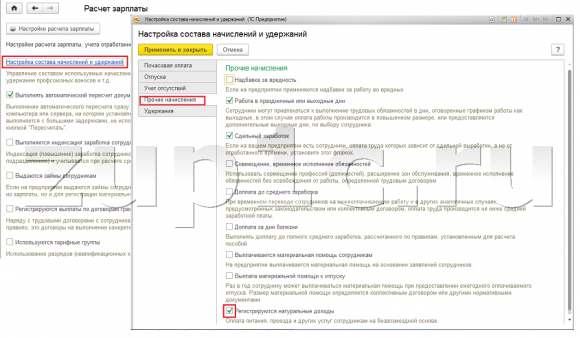

Для того чтобы в программа мы имели возможность регистрировать доходы в натуральной форме в настройках Расчета зарплаты (раздел Настройка) перейдем по ссылке Настройка состава начислений и удержаний и на вкладке Прочие начисления установим флажок Регистрируются натуральные доходы. Более подробно о ключевых настройках программы можете почитать в статье Начальные настройки 1С ЗУП 3.0 и Учетная политика организации.

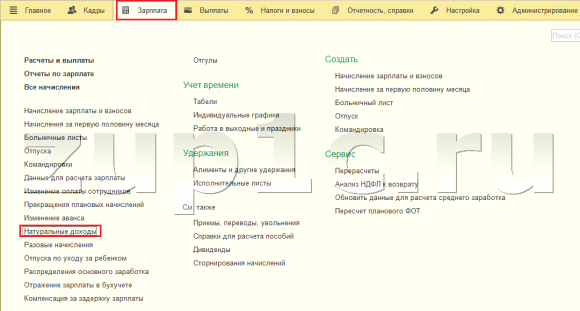

В разделе Зарплата появился журнал Натуральные доходы, в котором как раз доступен документ Доход в натуральной форме.

Теперь зарегистрируем в программе доход сотрудника с помощью документа Доход в натуральной форме(раздел Зарплата – Натуральные доходы).

- В поле Месяц выберем месяц Ноябрь, в котором будет отражаться данное начисление.

- В поле Вид дохода выберем вид начисления Расходы на командировки сверх норм из предложенного списка начислений с назначением Доход в натуральной форме.

- Дату получения дохода укажем 30.11.2016, т.е. когда был утвержден авансовый отчет. Датой фактического получения дохода при расчете НДФЛ считается последний день месяца, в котором утвержден авансовый отчет после возвращения сотрудника из командировки.

| Далее с помощью кнопки Подбор добавим сотрудника Сидорова С.А., по которому необходимо зарегистрировать доход. В колонке Результат укажем сумму дохода 3 600 рублей. В колонке НДФЛ автоматически произойдет расчет суммы НДФЛ с суммы дохода. В нашем примере НДФЛ составил – 468 рублей, который будет удержан при выплате зарплаты. |

Итак, доход сотрудника мы отразили, проведем документ Доход в натуральной форме. Далее начислим сотруднику зарплату за Ноябрь. Расчет страховых взносов с суточных, выплаченных сверх установленной нормы, производится в документе Начисление зарплаты и взносов. Для того чтобы проверить правильно ли произведен расчет страховых взносов сформируем расчетный листок по сотруднику за ноябрь. В расчетном листке доход в натуральной форме (Расходы на командировки сверх нормы) в размере 3 600 рублей выделен в отдельной графе. Этот доход не увеличивает сумму к выплате для этого сотрудника, но входит в базу для расчета НДФЛ и страховых взносов.

Проверим расчет: База для расчета НДФЛ и страховых взносов составила 54 899,07 рублей (51 299, 07 рублей(Всего начислено сотруднику) + 3600 рублей (расходы на командировки сверх нормы))

НДФЛ: 54 899,07 *13/100 = 7 137 рублей.

ПФР: 54 899,07*22/100 = 12 077,80 рублей

ФСС: 54 899,07*2,9/100 = 1 592,07 рублей

ФСС (несч.случ.): 54 899,07* 0,200/100 =109,80 рублей

ФФОМС: 54 899,07*5,1/100 = 2799,85 рублей.

Расчет произведен верно, действительно программа учла командировочные расходы сверх нормы при расчете взносов и НДФЛ.

. ВНИМАНИЕ : с 2017 года произошли изменения в расчете страховых взносов с суточных сверх ном. Подробно об этих изменениях и их реализации в ЗУП 3.1 я рассказываю в этой статье

В сегодняшней публикации я рассказал, каким образом и для каких целей в программе 1С ЗУП 3.1 (3.0) отражаются командировочные расходы сверх установленной нормы.

Как облагаются НДФЛ командировочные выплаты

При решении вопроса о том, как облагать НДФЛ такие выплаты, сначала нужно определить, облагаются ли они. Как правило, это зависит от того, превышены ли нормы расходов и есть ли подтверждающие документы. Например, если сотрудник документально подтвердил расходы на наем жилья, то их компенсация вообще не облагается НДФЛ. А вот если документов нет, то, решая вопрос, «облагать или нет», вы должны определить, превышены ли нормы компенсации расходов на наем жилья, которые установлены в законе. Рассчитать налог нужно в последний день месяца, в котором был утвержден авансовый отчет по командировке, удержать — при ближайшей выплате сотруднику дохода (к примеру, зарплаты), а перечислить — не позднее рабочего дня, следующего за днем такой выплаты.

Отметим, что свои особенности есть при компенсации расходов по загранкомандировке, а также командированного дистанционного работника.

Как облагаются НДФЛ суточные

В каких случаях суточные не облагаются НДФЛ

Суточные не облагаются НДФЛ в пределах следующих норм (п. 3 ст. 217 НК РФ):

- 700 руб. за каждый день нахождения в командировке на территории России;

- 2 500 руб. за каждый день нахождения в командировке за границей.

Как удержать НДФЛ с суточных, выплаченных сверх норм

Если суточные выше норм, с суммы превышения нужно удержать НДФЛ (п. 3 ст. 217 НК РФ).

Для этого рассчитайте:

- сумму превышения фактически выплаченных суточных над нормами;

- сумму НДФЛ, применив соответствующую ставку (13% — для резидентов или 30% — для нерезидентов (п. п. 1, 3 ст. 224 НК РФ)). Сделать это нужно на последний день месяца, в котором был утвержден авансовый отчет по командировке (пп. 6 п. 1 ст. 223, п. 3 ст. 226 НК РФ). Удержать исчисленный налог нужно при ближайшей выплате сотруднику дохода, например зарплаты (п. 4 ст. 226 НК РФ).

Срок уплаты НДФЛ с суточных — не позднее рабочего дня, следующего за днем такой выплаты (п. 6 ст. 6.1, п. 6 ст. 226 НК РФ).

Пример расчета НДФЛ с суточных сверх норм

Менеджер Петров пробыл в командировке на территории РФ три дня.

Авансовый отчет по командировке утвержден руководителем организации в марте.

Суточные были рассчитаны исходя из размера, установленного в коллективном договоре, — 1 000 руб. за каждый из трех дней командировки, и составили 3 000 руб.

Таким образом, сверхнормативные суточные составили 900 руб. (3 000 руб. — (700 руб. x 3 дня)).

С этой суммы бухгалтер организации удержит НДФЛ в день выплаты зарплаты за март и перечислит его в бюджет не позднее рабочего дня, следующего за днем выплаты зарплаты. Сумма налога составит 117 руб. (900 руб. x 13%).

Как облагается НДФЛ компенсация проезда командированному работнику

Не облагаются НДФЛ следующие виды расходов на проезд в командировке, если они документально подтверждены (п. 3 ст. 217 НК РФ):

- расходы на проезд до места назначения и обратно;

- сборы за услуги аэропортов;

- комиссионные сборы;

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок;

- расходы на провоз багажа.

Расходы на авиаперелет могут подтверждаться, например, авиабилетом или маршрут/квитанцией электронного билета, а также посадочным талоном. Затраты на такси можно подтвердить заказ-нарядом и квитанцией либо чеком ККТ.

Компенсация за проезд облагается НДФЛ, если документы работник не представил, но расходы ему возмещены.

В этом случае вам нужно рассчитать НДФЛ на последнее число месяца, в котором утвержден авансовый отчет по командировке. Далее исчисленный налог необходимо удержать при ближайшей выплате сотруднику денежного дохода, а перечислить в бюджет — не позднее рабочего дня, следующего за датой такой выплаты. Такой вывод следует из п. 6 ст. 6.1, пп. 6 п. 1 ст. 223, п. п. 3, 4, 6 ст. 226 НК РФ.

Облагается ли НДФЛ компенсация расходов на VIP-зал вокзала или аэропорта

Расходы на VIP-зал не облагаются НДФЛ при условии, что они документально подтверждены, например, чеком, квитанцией (п. 3 ст. 217 НК РФ). Такую компенсацию следует отнести к расходам на проезд в командировке (см. Письма Минфина России от 25.10.2013 N 03-04-06/45215, от 15.08.2013 N 03-04-06/33238).

Но, поскольку вопрос законом не урегулирован, исключить претензии при проверке нельзя. Поэтому лучше иметь обоснования, почему работнику потребовался VIP-зал: например, руководящему сотруднику нужно было провести срочные переговоры во время ожидания в аэропорту. Также рекомендуем предусмотреть расходы на VIP-зал в коллективном договоре (ином внутреннем акте организации) в составе возмещаемых расходов. Это укрепит ваши позиции на случай возможных претензий по результатам налоговой проверки.

Как облагается НДФЛ оплата проживания в командировке

Если расходы на наем жилого помещения документально подтверждены, то их компенсация не облагается НДФЛ в размере фактических расходов (п. 3 ст. 217 НК РФ). Документами, подтверждающими проживание в гостинице, служат бланк строгой отчетности или чек ККТ, в арендованной квартире — договор найма квартиры и документ об оплате.

При отсутствии подтверждающих документов либо их неверном оформлении от НДФЛ они освобождаются только частично — в пределах норм (п. 3 ст. 217 НК РФ):

- 700 руб. за каждый день командировки на территории России;

- 2 500 руб. за каждый день командировки за границей.

С такого превышения нужно рассчитать НДФЛ, включив его в облагаемый доход сотрудника на последний день месяца, в котором утвержден авансовый отчет по командировке (пп. 6 п. 1 ст. 223 НК РФ).

Далее исчисленный налог необходимо удержать при ближайшей выплате сотруднику денежного дохода, а перечислить в бюджет — не позднее рабочего дня, следующего за датой такой выплаты. Такой вывод следует из п. 6 ст. 6.1, пп. 6 п. 1 ст. 223, п. п. 3, 4, 6 ст. 226 НК РФ.

Как облагаются НДФЛ выплаты при загранкомандировке

Если работник командируется за рубеж, работодатель помимо обычных расходов (компенсации проезда, оплаты проживания) компенсирует ряд дополнительных затрат (п. 23 Положения о служебных командировках):

- на оформление визы, загранпаспорта и других выездных документов;

- обязательные консульские и аэродромные сборы;

- сборы за право въезда или транзита автомобильного транспорта;

- оформление обязательной медицинской страховки;

- иные обязательные платежи и сборы.

Компенсация этих расходов не облагается НДФЛ при условии, что они фактически совершены и документально подтверждены (п. 3 ст. 217 НК РФ). В противном случае на сумму командировочных нужно начислить НДФЛ.

Если документы составлены на иностранном языке, может потребоваться их построчный перевод на русский язык (п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности).

Важно учитывать следующие моменты:

- суточные при загранкомандировке не облагаются НДФЛ в пределах 2 500 руб. за каждый день нахождения в командировке (п. 3 ст. 217 НК РФ). Если суточные выплачены в большем размере, с суммы превышения нужно удержать НДФЛ;

- пересчет в рубли компенсации расходов, выплаченных работнику в иностранной валюте (в том числе суточных), производится по курсу Банка России на последний день месяца, в котором утвержден авансовый отчет по командировке (п. 5 ст. 210, пп. 6 п. 1 ст. 223 НК РФ).

Удерживать и перечислять в бюджет НДФЛ в этом случае нужно так же, как при командировке по России: налог необходимо удержать при ближайшей выплате сотруднику денежного дохода, а перечислить в бюджет — не позднее рабочего дня, следующего за датой такой выплаты. Такой вывод следует из п. 6 ст. 6.1, пп. 6 п. 1 ст. 223, п. п. 4, 6 ст. 226 НК РФ.

Пример расчета НДФЛ по выплатам в связи с загранкомандировкой

Заместитель директора Сидоренко в январе пробыл в командировке за пределами России четыре дня.

Согласно коллективному договору размер суточных при загранкомандировках составляет 50 евро. Суточные были выданы Сидоренко накануне отъезда в командировку в размере 200 евро (50 евро x 4 дня).

По возвращении из командировки Сидоренко составил авансовый отчет, который был утвержден руководителем организации также в январе.

Предположим, что курс Банка России на 31 января составил 60 руб/евро.

Таким образом, рублевая сумма суточных составила 12 000 руб. (200 евро x 60 руб.).

Сумма превышения суточных над нормативом составила 2 000 руб. (12 000 руб. — (2 500 руб. x 4 дня)).

С этой суммы бухгалтер удержит НДФЛ и перечислит его в бюджет не позднее рабочего дня, следующего за днем выдачи зарплаты за январь. Сумма налога составит 260 руб. (2 000 руб. x 13%).

Как облагаются НДФЛ выплаты при командировке дистанционного работника

Даже если сотрудник работает удаленно, работодатель должен компенсировать ему расходы на командировку в общем порядке — так же, как и обычному работнику (ст. 168, ч. 3 ст. 312.1 ТК РФ). О порядке удержания НДФЛ с различных видов выплат при командировках читайте выше.

| Видео (кликните для воспроизведения). |

Однако есть одна особенность — командировкой будет считаться также поездка работника к работодателю, если его офис расположен в другом городе. А это значит, что в этом случае также нужно выплачивать командировочные (см. Письмо Минфина России от 08.08.2013 N 03-03-06/1/31945).

Источники

-

Каутский, К. Аграрный вопрос; Киев: Пролетарий, 2012. — 330 c. -

Баранов, Д. П. Адвокатское право. Адвокатская деятельность и адвокатура в России / Д.П. Баранов, М.Б. Смоленский. — М.: Дашков и Ко, 2014. — 368 c. -

Теория государства и права. В 2 частях. Часть 2. Теория права. — М.: Зерцало-М, 2011. — 336 c. - Терехова, Ю. К. Корпоративный юрист. Правовое сопровождение предприятия. Практическое пособие / Ю.К. Терехова. — М.: Дашков и Ко, Вест Кей, 2015. — 222 c.

- Юсуфов, А. Г. История и методология биологии / А.Г. Юсуфов, М.А. Магомедова. — М.: Высшая школа, 2014. — 238 c.

Я работаю юристом-консультантом в юридической конторе города Москва уже более 11 лет. По образованию, я тоже юрист. За время своей работ, я изучил множество юридических законов и столкнулся с различными проблемами в этой области. Поэтому имею большой опыт в данной сфере.