Содержание

- 1 7 может ли нерезидент рф получать налоговые вычеты

- 2 Право налоговые вычеты для нерезидентов рф

- 3 Налоговый нерезидент налоговый вычет

- 4 Право налоговые вычеты для нерезидентов рф

- 5 Плательщики НДФЛ: налоговые резиденты и нерезиденты

7 может ли нерезидент рф получать налоговые вычеты

Однако согласно п. 4 ст. 210 НК РФ налоговые вычеты для доходов, в отношении которых предусмотрены иные налоговые ставки, предусмотренные ст. ст. 218 — 221 НК РФ, не применяются.

При определении размера налоговой базы по налогу на доходы физических лиц физическое лицо может воспользоваться имущественным налоговым вычетом в сумме, полученной от продажи квартиры, находившейся в его собственности менее трех лет (но не более 1 млн. рублей). Статьей 209 НК РФ установлено, что для физических лиц, не являющихся налоговыми резидентами РФ, объектом обложения НДФЛ признается доход, полученный от источников в Российской Федерации.

Как нерезиденту уменьшить или исключить НДФЛ

После успешной отправки документов и их регистрации в ФНС, налоговая служба осуществляет их камеральную проверку (срок – 90 дней). По истечении срока заявитель получает электронное уведомление о результатах.

В отличие от резидентов, которые платят 13-процентный НДФЛ, ставка для нерезидентов более внушительна – 30%. Она применяется ко всем налогооблагаемым НДФЛ доходам.

Не включаются в расчет времени нахождения в РФ дни, когда физическое лицо находилось за границей (в отпуске, командировке и пр.).

Бухгалтерских новостей слишком много, а времени на их поиск слишком мало. Рекомендуем подписаться на новостную рассылку журнала «Главбух», чтобы следить за всеми изменениями в работе бухгалтеров.

Налоговый вычет нерезиденту в 2018 году: особенности получения

То есть если по итогам налогового периода, в котором физическое лицо продает недвижимое имущество, находящееся в его собственности менее трех лет, оно не будет являться налоговым резидентом РФ, у такого физического лица не будет иметься оснований для получения имущественного налогового вычета, предусмотренного пп. 1 п. 1 ст. 220 НК РФ. Такие разъяснения приводились представителями финансового ведомства на протяжении ряда лет (Письма Минфина России от 22.06.2015 N 03-04-05/35996, от 21.10.2014 N 03-04-05/53035, от 11.10.2010 N 03-04-06/6-248).

Получить налоговый вычет нерезиденту РФ невозможно. Проблема – все вычеты предусмотрены только для тех лиц, которые платят 13-процентный НДФЛ, а нерезиденты к этой категории не относятся.

Соответственно, в описанной ситуации гражданину придется заплатить налог на доходы физических лиц по ставке 30 процентов со всей суммы дохода от продажи квартиры.

Под краткосрочным понимается лечение (обучение) за границей менее шести месяцев. Ограничения по возрасту, видам учебных заведений, лечебных учреждений, заболеваний, перечню зарубежных стран отсутствуют.

Налоговый вычет нерезиденту РФ

Физическому лицу, не являющемуся налоговым резидентом РФ, имущественные вычеты не предоставляются. Поэтому при продаже квартиры на территории России ему придется заплатить налог на доходы физических лиц со всей суммы полученного дохода. Перечень документов, которыми может быть подтвержден налоговый статус физического лица, налоговым законодательством не установлен.

Наша компания в марте 2018 года выплатила сотруднику по договору дарения 120 тыс. руб. Работник получает вычеты по НДФЛ на двоих детей.

Принадлежность налогоплательщика к какому-либо гражданству или его отсутствие для статуса нерезидента значения не имеют, как, прочем, и для статуса резидента.

Ндфл для иностранных граждан (нерезидентов) в 2018 году

Пример 2. Физическим лицом была приобретена в 2014 г. квартира стоимостью 5 млн руб., которая в 2015 г. была продана за 6 млн руб.

К примеру, если в августе 2017 работник предоставил свидетельство о рождении ребенка, то перерасчет НДФЛ будет осуществляться с сентября 2017.

Исчисление и уплата НДФЛ, а также подача налоговой декларации иностранными гражданами, осуществляющими трудовую деятельность по найму в Российской Федерации на основании патента, выданного в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ, производятся в порядке, установленном статьей 2271 НК.

Как нерезиденту получить налоговый вычет

НДФЛ с доходов нерезидента РФ исчисляется отдельно по каждой выплате на дату получения дохода (п. 2 ст. 210, п. 3 ст. 226 НК РФ). Налог рассчитывается путем умножения суммы облагаемого дохода на ставку налога. Вычеты по НДФЛ нерезидентам не предоставляются (п. 4 ст. 210, п. 3 ст. 224, п. 1 ст. 225 НК РФ).

Напомним, что ст. 220 «Имущественные налоговые вычеты» НК РФ предусматривает как непосредственно имущественные налоговые вычеты, так и вычеты фактически произведенных и документально произведенных расходов, связанных с приобретением этого имущества.

Чтобы обеспечить качество материалов и защитить авторские права редакции, многие статьи на нашем сайте находятся в закрытом доступе.

Гражданин, не являющийся налоговым резидентом РФ, в 2013 году приобрел квартиру за 8 млн. рублей. В 2014 году он продал ее за 9 млн. рублей. Может ли он при исчислении налога на доходы физических лиц уменьшить сумму полученного дохода на сумму расходов, связанных с приобретением квартиры? Нет, не может.

Налоговый вычет нерезиденту: особенности

Сотруднице компании предоставляли стандартный налоговый вычет на ребенка, который учится по очной форме. 8 июля ему исполнилось 24 года.

При определении налоговой ставки необходимо также учитывать, что соглашением об избежании двойного налогообложения между РФ и страной, резидентом которой является работник, могут быть установлены особые налоговые ставки.

По смыслу абзаца 5 подпункта 4 пункта 1 статьи 148 НК РФ местом реализации консультационных услуг и услуг по обучению признается Российская Федерация.

Из положений пункта 2 статьи 14 Соглашения между Российской Федерацией и Республикой Армения об устранении двойного налогообложения на доходы и имущество от 28.12.1996 следует, что доходы, выплачиваемые резиденту Армении российским нанимателем, могут облагаться налогом в Российской Федерации.

Таким образом, для определения необходимости уплаты НДФЛ следует, в первую очередь, учесть место оказания услуг – на территории РФ или за пределами РФ. Если услуги оказываются на территории РФ, то они облагаются НДФЛ.

Нерезиденты РФ обязаны уплачивать НДФЛ только в случае получения доходов в России – непосредственно на территории России или от расположенных в нашей стране источников. К налогооблагаемым доходам нерезидента относятся, в частности, дивиденды и проценты, зарплата, выплаты по страховке, авторские гонорары, выручка от аренды имущества, продажи недвижимости, ценных бумаг, другие доходы от деятельности в России. Список является открытым.

Нет, не надо. Доходы нерезидентов облагаются НДФЛ по ставке 30 процентов. А стандартные вычеты положены налогоплательщикам, которые получают у работодателя доходы, облагаемые по ставке 13 процентов (п. 4 ст. 210 НК РФ). Доходы сотрудников-нерезидентов из Белоруссии, Казахстана и Армении облагаются по ставке 13 процентов. Но, по мнению Минфина, стандартные вычеты им все равно не положены.

Поскольку в отношении доходов нерезидентов налоговая ставка по налогу на доходы физических лиц составляет 30 процентов, то имущественный вычет данной категории физлиц не предоставляется.

Российское налоговое законодательство считает нерезидентами всех тех физических лиц, которые не подпадают под определение резидента. Таким образом, нерезидентами признаются лица, которые фактически находились в России менее 183 календарных дней в течение следующих подряд двенадцати месяцев. Проще говоря, статус нерезидента предполагает, что вы в определенном году более полугода постоянно находились за границей. При этом не учитывается время краткосрочного (до 6 месяцев) выезда за рубеж на лечение, учебу или работы на морских месторождениях углеводородов.

Таким образом, если организация выплачивает доход нерезиденту РФ, необходимо применять положения международного договора РФ с тем государством, чьим налоговым резидентом он является.

Правомерность такого подхода подтверждает и арбитражная практика (Постановление АС Московского округа от 19.05.2015 N А40-100177/13) — вычет предоставляется только налоговым резидентам РФ.

Право налоговые вычеты для нерезидентов рф

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Право налоговые вычеты для нерезидентов рф». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Рассмотрим подробней вопросы относительно налоговых резидентов, а также порядок подтверждения их статуса. Для того чтобы ответить на вопросы относительно того, кто может быть налоговым резидентом, какие объекты налогообложения и так далее, сперва необходимо разобраться в общих понятиях.

Чтобы правильно рассчитать НДФЛ, человек должен определить свой налоговый статус: кем он является – резидентом или нерезидентом России.

Статус получателя дохода определяется по количеству календарных дней, которые человек фактически находился на территории России в течение 12 следующих подряд месяцев.

7 может ли нерезидент рф получать налоговые вычеты

Итоговая выгода составит 455 000 руб. Обращаем внимание, что все вычеты распространяются только на доходы, облагаемые по ставке 13%. Именно поэтому на них могут претендовать только налоговые резиденты.

Физические лица, не являющиеся налоговыми резидентами РФ, но получающие доходы в РФ (предпринимательская деятельность на территории РФ, доходы от продажи недвижимого имущества, находящегося на территории РФ, доходы от сдачи такого имущества и проч.), обязаны уплачивать НДФЛ на территории РФ.

Понимание того, является ли человек налоговым резидентом РФ или нет нужно для правильного начисления и удержания налога на доходы (НДФЛ). Отметки, сделанные в документах пограничными службами иностранных государств (в т. ч. государств – участников Таможенного союза), при определении налогового статуса не учитываются: они не могут подтверждать продолжительность пребывания человека на территории России (письмо Минфина России от 26 апреля 2012 г. № 03-04-05/6-557).

Налоговый вычет нерезиденту РФ

Сумма вычета на лечение ограничена 120.000 руб. ежегодно (как для себя, так и для родственников). Исключение – дорогостоящее лечение (без ограничения суммы компенсации).

Такие граждане признаются резидентами независимо от того, сколько времени они проводят в России. Об этом сказано в пункте 3 статьи 207 Налогового кодекса РФ.

Т.о., все права и обязанности, которые предусматриваются Налоговым Кодексом Российской Федерации для налогоплательщиков, работают и для нерезидентов, учитывая особенности, оговоренные в главе 23 Налогового Кодекса Российской Федерации и межгосударственными соглашениями РФ.

Мы считаем: ВКС-нерезидент не может получить налоговый вычет, поскольку его доходы облагаются по ставке, установленной пунктом 3, а не пунктом 1 статьи 224 НК РФ (в данной ситуации одинаковый размер ставки значения не имеет), хотя и допускаем, что у других экспертов может сложиться противоположное мнение относительно данной ситуации.

Принадлежность налогоплательщика к какому-либо гражданству или его отсутствие для статуса нерезидента значения не имеют, как, прочем, и для статуса резидента.

Но следует учесть, что таким образом вы ставите сделку под угрозу признания притворной (формальное дарение прикрывает фактическую куплю-продажу). Следовательно, поскольку каждым из бывших собственников был получен доход от продажи своей доли в квартире в размере 600 000 рублей, у каждого из налогоплательщиков возникает объект налогообложения налогом на доходы в сумме, превышающей размер имущественного налогового вычета, исчисленного пропорционально его доле в квартире: (600 тыс.

В силу п. 3 ст. 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка, установленная п. 1 ст. 224 НК РФ, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст. ст. 218 — 221 НК РФ, с учетом особенностей, установленных гл. 23 НК РФ.

Как известно, ставка налога на доходы физических лиц зависит от того, является ли лицо налоговым резидентом России. В случае с высококвалифицированными иностранными специалистами все гораздо сложнее. В частности, не совсем ясно, имеют ли ВКС право на вычет по НДФЛ.

К налоговым резидентам относятся следующие категории налогоплательщиков:

- граждане Российской Федерации, зарегистрированные по месту жительства или месту пребывания в нашей стране (кроме живущих постоянно за рубежом);

- иностранцы, имеющие разрешение на постоянное пребывание в России (выдается работниками министерства внутренних дел);

- иностранные граждане с видом на жительство в Российской Федерации;

- иностранные работники, заключившие срочный трудовой договор с организацией, осуществляющей свою деятельность на территории России. Срок этого договора должен превышать 183 дня.

В соответствии со статьей 210 Кодекса для доходов, облагаемых по налоговой ставке в размере 13 процентов, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму полагающихся налогоплательщику налоговых вычетов, предусмотренных статьями 218-221 Кодекса.

В зависимости от вида компенсации это могут быть:

- договор купли-продажи квартиры, гаража, авто и т.п.;

- ипотечный договор;

- соглашение с медучреждением, учебным заведением;

- справки, подтверждающие инвалидность, статус ветерана и т.п.;

- свидетельство о рождении ребенка.

По итогам 2017 Кукушкин уплатил НДФЛ 28.548 руб. Для оформления частичной компенсации стоимости лечения Кукушкин 02.02.18 подал годовую декларацию в ФНС.

Не учитываются отбытия за границу длительностью до шести месяцев, если их цель – образование или получение медицинских услуг. НДФЛ 2017 нерезидентам устанавливается в размере 30% от получаемого в РФ дохода.

Уплата НДФЛ с иностранцев в 2017 году

Остальные физические лица при получении доходов от источников в России признаются физлицами нерезидентами.

Кроме того, с 01.01.2015 граждане Армении, Белоруссии и Казахстана уплачивают НДФЛ в размере 13% с доходов, которые они получают по договорам найма, вне зависимости от сроков их нахождения в РФ.

Продолжительность таких поездок включается в расчет 183 дней, которые необходимы для получения статуса резидента.

Сроки перечисления НДФЛ налоговыми агентами в 2017 году такие же, как и в 2016 году. Так, к примеру, независимо от способа выдачи зарплаты работникам (перечисление на банковские карты или выдача наличными), НДФЛ перечисляется не позднее дня, следующего за днем выплаты зарплаты.

Согласно НК, граждане РФ могут уменьшить сумму налоговых обязательств, воспользовавшись правом на налоговый вычет. Достаточно распространенным является вопрос: дается ли право на налоговый вычет нерезиденту РФ? Сегодня мы ответим на этот вопрос, а также обсудим специфику получения вычета иностранными гражданами.

Нерезиденты в налоговом законодательстве РФ.

Получить вычет может лицо, которое находилось на территории РФ не менее 183 дней. Данное количество дней должно припадать не 12-ти месячный период. Если речь идет об уплате НДФЛ налоговым агентом, то 12 месяцев следует отсчитывать в обратном порядке с момента получения дохода (например, 12 месяцев, предшествующие дню выплаты зарплаты).

Разница в процентах существенная, а в цифрах выглядит очень внушительно. Пример 1. Месячный доход физического лица составил 25 000 рублей в месяц.

Вопрос: Можно ли предоставить стандартные налоговые вычеты на налогоплательщика и его детей иностранному гражданину — резиденту (находится на территории РФ более 183 дней)?

В силу п. 1 ст. 224 НК РФ налоговая ставка устанавливается в размере 13%, если иное не предусмотрено данной статьей.

Как разъяснено в Письме Управления ФНС России по г. Москве от 13 августа 2012 г. N 20-14/[email protected] и Письме Минфина России от 15 ноября 2012 г. N 03-04-05/6-1301, следует учитывать, что налоговый статус физического лица в течение текущего налогового периода может изменяться и повлечь за собой перерасчет подлежащей уплате суммы налога.

За полгода всего удержали НДФЛ в 54 000 руб. (30 000 руб. х 6 мес. х 30%). К концу июля Дерар стал налоговым резидентом РФ.

Период пребывания в Российской Федерации (менее или более 183 дней) отсчитывается со дня прибытия (въезда) в Россию по день отъезда (выезда) из нее включительно. Такой порядок расчета подтверждают контролирующие ведомства (письма Минфина России от 21 марта 2011 г. № 03-04-05/6-157, ФНС России от 24 апреля 2015 г. № ОА-3-17/1702).

Так же, как коллега Каргапольцев, исхожу из того, что Вы не являетесь налоговым резидентом РФ( находитесь за пределами РФ более 183 дней в году).В этом случае, если Вы обычное физ. лицо, при продаже квартиры Вы должны будете уплатить налог в размере 30% от стоимости продажи. При этом вычеты, предусмотренные статьей 220 НК к Вам применяться не будут.

Налоговый вычет нерезиденту рф

Таким образом, можно сделать вывод, что резидентом становится любое физическое лицо, проживающее и получающее доходы на территории России в течение 183 дней непрерывно в течение 12 месяцев.

Но очень многое зависит от особенностей ваших доходов. Как правило, варианты с получением налогового вычета рассматривают граждане РФ, которые не планирует переезд на ПМЖ за рубеж, но временно, в том числе с перерывами, живут в другой стране или странах.

В представленном в предыдущей статье случае в январе 2012 года экспедитор в течение пяти дней со дня оказания услуг …

Существует ли возможность уменьшения дохода? Реально ли снижение дохода с целью уменьшения налогообложения? Однозначной судебной практики на этот счет не существует.

Для доходов, в отношении которых предусмотрены иные налоговые ставки, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению.

Иностранные граждане — налоговые резиденты РФ не обязаны, но имеют право предоставлять налоговые декларации для получения налоговых вычетов с целью вернуть из бюджета часть ранее уплаченного налога. Налоговый вычет – это сумма, которая уменьшает размер дохода (так называемую налогооблагаемую базу), с которого уплачивается налог.

| Видео (кликните для воспроизведения). |

При соблюдении всех вышеописанный условий и после подачи в ФНС необходимых документов, Вы сможете подтвердить статус резидента. В установленном порядке ФНС выдает Подтверждение, которое является одним из оснований для оформления налогового вычета.

Особенности налогообложения нерезидентов РФ.

При исчислении НДФЛ с иностранных работников имейте в виду, что нерезидентам (независимо от наличия особого статуса) не положены вычеты по НДФЛ (Письмо ФНС России от 30.10.2014 № БС-3-11/[email protected] ).

Этим лицам не положена и льгота, установленная подпунктом 2 пункта 1 статьи 220 НК РФ. То есть они не могут вычитать траты из доходов. Данное ограничение установлено рядом писем Минфина. Объясняется это тем, что снижение доходов на расходы – это, по сути, налоговый вычет, а он недоступен нерезидентам.

Исключение – дорогостоящее лечение (без ограничения суммы компенсации). Сумма возврата за обучение определяется так: · 120.000 руб.

Налоговый нерезидент налоговый вычет

Налоговый вычет нерезиденту РФ

Как правило, варианты с получением налогового вычета рассматривают граждане РФ, которые не планирует переезд на ПМЖ за рубеж, но временно, в том числе с перерывами, живут в другой стране или странах. Например, ездящие по миру и работающие удаленно фрилансеры. Или люди, сезонно или по контракту работающие за рубежом в российских или иностранных компаниях. Еще один типичный пример – граждане РФ, вынужденные часто ездить в длительные зарубежные командировки. Напомним, что лечение и обучение в других странах сроком до полугода статуса резидента не лишает. А вот вышеуказанные категории граждан могут и должны подумать о том, как сэкономить на НДФЛ либо вовсе его не платить.

Имущественный вычет для нерезидента невозможен. Но вычет – не самоцель. Он лишь позволяет сэкономить на налогах или вернуть уплаченную их часть. Поэтому, возможно, вам подойдет вариант, который не даст лично вам возможность получить вычет, но позволит добиться одной из указанных целей.

НДФЛ с нерезидентов в 2019 году

Согласно НК, граждане РФ могут уменьшить сумму налоговых обязательств, воспользовавшись правом на налоговый вычет. Достаточно распространенным является вопрос: дается ли право на налоговый вычет нерезиденту РФ? Сегодня мы ответим на этот вопрос, а также обсудим специфику получения вычета иностранными гражданами.

Порядок определения статуса налогового резидента и нерезидента РФ, ставки и порядок уплаты и возврата НДФЛ

Исчисление и уплата НДФЛ, а также подача налоговой декларации иностранными гражданами, осуществляющими трудовую деятельность по найму в Российской Федерации на основании патента, выданного в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ, производятся в порядке, установленном статьей 227 1 НК.

В соответствии с пунктом 2 статьи 207 Кодекса налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

Налоговый вычет для нерезедента РФ

Факты кратковременных (до полугода) поездок физического лица за границу при этом исключаются – получение образования, лечение, трудовая деятельность по освоению морских нефтегазовых месторождений. Наличие или отсутствие у налогоплательщика какого-либо гражданства не имеют значения при установлении для него статуса нерезидента или резидента.

Важно знать, что нерезидент, являющийся законным плательщиком подоходного налога, вправе воспользоваться соответствующим вычетом (компенсацией, возмещением) за конкретный налоговый период лишь в том случае, если в данном периоде он все же обладал легальным статусом резидента. Очевидно, что нерезиденту, желающему оформить компенсацию подоходного налога по итогам конкретного налогового периода, следует заблаговременно позаботиться о том, чтобы именно в этом периоде у него был официальный резидентский статус. Речь идет о приобретении нерезидентом РФ статуса резидента на временной основе.

Нерезиденты без права на вычеты

— В соответствии с подпунктом 2 пункта 1 статьи 220 Кодекса с 1 января 2005 года при определении налоговой базы по налогу на доходы физических лиц налогоплательщики имеют право на получение имущественного налогового вычета в сумме, израсходованной налогоплательщиком на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры или доли (долей) в них, в размере фактически произведенных расходов, а также в сумме, направленной на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации и фактически израсходованным им на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры или доли (долей) в них.

В соответствии со статьей 228 Кодекса физические лица, получившие доходы от продажи имущества, принадлежащего этим лицам на праве собственности, обязаны самостоятельно исчислить суммы налога на доходы и независимо от суммы полученного дохода представить налоговую декларацию в налоговый орган по месту жительства в срок не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Налоговые вычеты для нерезидентов

1) Если считает, что данная операция не соответствует законодательству или служит целям отмывания денег. Существует не одна, а две службы: валютного контроля и финансового мониторинга (с точностью до названия подразделения это сейчас так в каждом российском банке). Первая не имеет аналогов в международных банках, вторая соответствует compliance. Валютный контроль может запросить договор и остановить платеж, если по этим документам нельзя переводить за границу, или если перевод идет на счет российского резидента, не зарегистрированный в российской налоговой (это обязательное условие).

2) Т.е. поскольку Вы — гражданин РФ, то Вам придется сделать следующее — попросить Ваше доверенное лицо отметить уведомление об открытии счета в Вашей налоговой. Насколько я помню, это делается именно в уведомительном порядке. Потом с отметкой налоговой идти в банк. И то перевод средств на зарубежный счет вызовет массу вопросов. Можно было бы не сообщать, что Вы — гражданин РФ, но Вашему доверенному лицу придется ведь показывать договора, а там указано гражданство.

3) Петровский не рекомендую.

простите, что не отстаю. тут вот, какой поворот возник.

удалось найти банк, юристы которогы, увидев, что в доверенности фигурирует загранпаспорт, выданный в консульстве, сделали вывод, что я не могу считаться резидентом, т.к. резидентам загранпаспорта выдают в Овирах в России. Тогда менеджер по переводу денег за границу сказала, что как не-резиденту мне перевести деньги легко, т.е. не нужно ничего, кроме: доверенности; договора купли-продажи; документа, что покупательница купила квартиру; бумаги из ГБР и личного заявления доверенного лица о переводе денег тебе.

звучит, вроде, хорошо. но не может ли здесь быть какого-то подвоха с налогом?

НДФЛ для нерезидентов

Если время нахождения физлица на территории РФ в 183 дня подтверждено, то работник считается резидентом. НДФЛ исчисляется нарастающим итогом с начала года (налогового периода) по налоговой ставке 13% учитывая удержанный налог в прошедшие месяцы по ставке 30%.

Согласно со статьей 207 Налогового Кодекса Российской Федерации налогоплательщиками НДФЛ принимаются резиденты РФ и физические лица нерезиденты РФ. Т.о., все права и обязанности, которые предусматриваются Налоговым Кодексом Российской Федерации для налогоплательщиков, работают и для нерезидентов, учитывая особенности, оговоренные в главе 23 Налогового Кодекса Российской Федерации и межгосударственными соглашениями РФ.

НДФЛ с нерезидентов РФ в 2019-2019 годах

Добрый день! В апреле 2019 переезжаю в Бельгию. На данный момент являюсь налоговым резидентом России. С апреля 15 по апрель 2019 находилась в России более 183 дней. Что произойдет, когда будет утерян статус налогового резидента? Будет ли производиться пересчет налогов, уже уплаченных до переезда на доходы, полученные в России с января по март 2019? (и как это должно происходить) Спасибо!

Авторы приводят в пользу такого утверждения следующие аргументы. Снижение величины доходов на сумму произведенных затрат, по их мнению, не что иное, как налоговый вычет. А в абз. 1 данного пункта мы уже нашли решение: вычеты нерезидентам недоступны. Значит, и операция «доходы минус расходы» тоже.

Налоговый нерезидент налоговый вычет

Налогообложение доходов иностранцев-резидентов ИПН осуществляется в соответствии с пунктом 1 статьи 154 Налогового кодекса. В соответствии с положениями данного пункта ИПН из доходов иностранцев-резидентов удерживается у источника выплаты по ставке 10 % с применением налоговых вычетов, предусмотренных статьей 166 Налогового кодекса. По действующему порядку налоговые вычеты, в т.ч. налоговый вычет в размере одной МЗП, предоставляются на основании заявления, поданного работником, с учетом требований пункта 4 статьи 166 Налогового кодекса. Без заявления налоговый вычет не предоставляется.

Имеем ли право предоставлять вычет в размере 1 МЗП при расчете ИПН за нерезидента при расчете заработной платы нашему сотруднику-нерезиденту? Влияет ли здесь срок пребывания сотрудника-нерезидента на территории РК срок менее либо более 183 дней (т.е. до истечения 183 дней не применяется вычет, после истечения применяется)?

Расчет подоходного налога с зарплаты

Для опекунов, попечителей и их супругов, воспитывающих ребенка–инвалида, не достигшего возраста 18 лет, или ребенка-инвалида 1-2 группы, обучающегося по очной форме в учебном заведении в возрасте до 24 лет, сумма вычета на такого ребенка составляет 6000 рублей.

- Налоговые резиденты — люди, которые прибыли в Российскую Федерацию и пробыли на ее территории не менее 183 дней (за последний год).

- Налоговые нерезиденты — граждане иностранных государств, которые за последний год (12 календарных месяцев) находятся на территории Российской Федерации менее 183 календарных дней.

Право налоговые вычеты для нерезидентов рф

Если НДФЛ за Вас платит работодатель, то он определяет статус Вашего резидентства каждый раз, при выплате дохода и удержании НДФЛ («отсчитывая» 12 месяцев назад).

Указанный имущественный налоговый вычет может быть предоставлен налогоплательщику только по одному объекту приобретенного (построенного) им жилья.

Доходы резидентов и нерезидентов РФ облагаются разными налогами. В частности, нерезиденты находятся в менее выигрышной ситуации: большая ставка по НДФЛ, а также невозможность получить вычет. Рассмотрим подробнее налогообложение доходов нерезидентов.

Как можно обойти законодательство?

Это автоматически исключает из претендентов на вычет всех нерезидентов, даже если они платят не стандартные 30%, а 13 или 15 процентов. Как нерезиденту получить налоговый вычет Любой налоговый вычет за определенный налоговый период возможен только в одном случае – в этом налоговом периоде нерезидент имел статус резидента.

Если человек проживает вне РФ больше 183 суток, придется платить не 13%, как это происходит обычно, а много больше. НДФЛ с нерезидентов РФ взимается в размере 30%. Это правило прописано в НК РФ (статье 207 и 224, пунктах 2 и 3 соответственно). Нерезиденты обязаны платить налоги только с прибыли, полученной от источников в России. К примеру, гражданин РФ живет не в РФ, но при этом продолжает работать в отечественной организации. Здесь стоит отметить, что платить НДФЛ с премии, пособий или алиментов не требуется.

Иностранные граждане — налоговые резиденты РФ не обязаны, но имеют право предоставлять налоговые декларации для получения налоговых вычетов с целью вернуть из бюджета часть ранее уплаченного налога. Напомним, что в пункте 3 статьи 210 НК РФ говорится о том, что для доходов, в отношении которых пунктом 1 статьи 224 налогового кодекса установлена ставка 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению и уменьшенных на предусмотренные статьями 218-221 НК РФ налоговые вычеты. А в отношении доходов, для которых предусмотрены иные налоговые ставки, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению.

НДФЛ по доходам от договора найма

А вот если Вы (как арендодатель квартиры) сами уплачиваете налог, то ситуация принципиально другая: отчет ведется от 1 января следующего года. Получить налоговый вычет нерезиденту РФ невозможно. Этому имеется ряд причин, подробно изложенных на законодательном уровне и рассмотренных в этой статье. Но существует ряд решений, которые позволяют законным путем обойти такие ограничения. Как получить налоговый вычет нерезидентам? В чем особенности процедуры? Что говорит законодательство? Эти и другие ситуации рассмотрим ниже.

В 2002 году он представил в налоговый орган декларацию о доходах за 2001 год с целью получения имущественного налогового вычета. Указанный вычет не был использован налогоплательщиком полностью. После выхода на пенсию в 2002, 2003 и 2004 годах физическое лицо не работало и доходов, подлежащих налогообложению, не имело. В 2005 году налогоплательщик вновь устроился на работу и получал доходы.

Несмотря на то, что у иностранцев-резидентов есть дополнительная обязанность по уплате НДФЛ с «иностранных доходов», у них есть возможность уменьшать свои доходы на налоговые вычеты.

Налоговый вычет нерезиденту: кто имеет право на вычет

В соответствии со статьей 210 Кодекса для доходов, облагаемых по налоговой ставке в размере 13 процентов, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму полагающихся налогоплательщику налоговых вычетов, предусмотренных статьями 218-221 Кодекса.

Налоговый вычет – это сумма, которая уменьшает размер дохода (так называемую налогооблагаемую базу), с которого уплачивается налог.

Мы считаем: ВКС-нерезидент не может получить налоговый вычет, поскольку его доходы облагаются по ставке, установленной пунктом 3, а не пунктом 1 статьи 224 НК РФ (в данной ситуации одинаковый размер ставки значения не имеет), хотя и допускаем, что у других экспертов может сложиться противоположное мнение относительно данной ситуации.

Супружеская пара решила приобрести недвижимость в РФ. На этом фоне возникает вопрос, положен ли имущественный вычет для нерезидента в этом случае. Кроме того, имеет место дилемма — придется ли платить налоги с дохода в случае продажи недвижимости через 2 — 3 года. И если «да», то в каком размере. Светлана обращалась в бухгалтерию на своей работе, но ей отвечают, что с большой вероятностью вычетов не будет. Но это странно, ведь Света исправно платит налоги даже в большем объеме, чем налоговые резиденты. В чем же проблема?

Может ли нерезидент рассчитывать на налоговый вычет?

Нерезидент длительное время находится за границей, а многие государственные органы (несмотря на активное развитие дистанционных сервисов) требуют личного присутствия для выполнения определенных действий. В некоторых случаях дистанционное оказание услуг не запрещено, но отлаженного процесса для него нет; кроме того, требуется заверение документов в Консульстве и последующая пересылка.

Статус нерезидента устанавливается на основании критериев, приведенных в статье 207 НК РФ. В частности, это пребывание в стране на протяжении менее 183 дней в течение 12 месяцев. При этом месяцы должны идти друг за другом. Если лицо находится вне РФ по ряду причин, эти периоды не будут включены в исчисляемый срок. Рассмотрим эти причины:

- Обучение или лечение за границей длительностью не более полугода.

- Выезд на морские месторождения углеводорода.

- Командировки (данный пункт касается военнослужащих, работников органов власти).

Получить налоговый вычет нерезиденту РФ невозможно. Проблема – все вычеты предусмотрены только для тех лиц, которые платят 13-процентный НДФЛ, а нерезиденты к этой категории не относятся. Однако существуют варианты, при которых вычет для нерезидента становится все-таки решаемой задачей:

- Временное изменение статуса на резидента.

- Сделка с резидентом, которая позволит нерезиденту уменьшить налоги, а резиденту – получить вычет.

- Уменьшение налога за счет изменения статуса налогоплательщика с физического лица на ИП.

Налоговые вычеты: виды и описание

В перечень исключений также входят эти сотрудники:

- Участники программы переселения в РФ, ранее являющиеся резидентами.

- Люди, которым дано временное убежище.

- Участники экипажей судов, относящихся к портам РФ.

При этом период нахождения в России не прерывается на кратковременныевыезды за границу до 6 месяцев с целью лечения и обучения.

Как известно, ставка налога на доходы физических лиц зависит от того, является ли лицо налоговым резидентом России. В случае с высококвалифицированными иностранными специалистами все гораздо сложнее. В частности, не совсем ясно, имеют ли ВКС право на вычет по НДФЛ.

Следует учитывать, что налогоплательщик имеет право на получение вычета в течение налогового периода только у одного работодателя по своему выбору.

Ведь применительно к ВКС нормы налогового законодательства не дают четкого ответа на поставленный вопрос. А он, естественно, возникает.

Налоговым законодательством предусмотрены следующие виды вычетов, на которые может претендовать иностранный гражданин – резидент РФ.

Порядок налогообложения нерезидентов установлен статьей 224 НК РФ. Ставка составляет 30% от размера дохода. Для резидентов эта ставка равна 13%. Однако существуют исключения:

- Высококвалифицированные сотрудники. Это работники, обладающие определенной специальностью. К этой категории относятся лица, участвующие в проекте «Сколково». В данном случае зарплата специалистов будет облагаться по ставке 13%. Если сотрудник получает от фирмы другие формы доходов, они будут облагаться по ставке 30%.

- Иностранные лица, работающие на основании патента. С 2015 года резиденты стран, с которыми у России заключен безвизовый режим, не обязаны получать разрешение на работу. Им нужно оформить патент. При его наличии подоходный налог уплачивается авансом. Если у лица есть патент, он уплачивает налог по ставке 13%. Патент действует на протяжении ограниченного времени. Сроки действия прописаны в справке ИФНС.

- Иностранные граждане со статусом беженцев. В этом случае ставка также снизится до 13%.

- Лица, приехавшие из стран ЕАЭС. Эти граждане также получают льготы: упрощенное трудоустройство и льготную ставку.

Статус нерезидента и налоги Российское налоговое законодательство считает нерезидентами всех тех физических лиц, которые не подпадают под определение резидента. Таким образом, нерезидентами признаются лица, которые фактически находились в России менее 183 календарных дней в течение следующих подряд двенадцати месяцев.

Разумеется, планируя получить вычет, необходимо заранее предусмотреть временное изменение статуса. Налоговый статус плательщика НДФЛ (резидент/нерезидент) определяется по итогам прошедшего налогового периода, исчисляемого календарным годом.

Чтобы ответить на вопрос, важно знать нюансы российского законодательства. К налоговым резидентам относятся лица, находящиеся в России (на протяжении года) от 183 дней и больше. Если человек посещает Россию на период, который меньше 183 суток (из расчета за год), он относится к категории налогового нерезидента. При этом является субъект гражданином РФ или нет, не имеет значения. В случае с высококвалифицированными иностранными специалистами все гораздо сложнее. В частности, не совсем ясно, имеют ли ВКС право на вычет по НДФЛ.

Налоговые ставки для нерезидентов

Перечень объектов, по расходам на строительство или приобретение которых налогоплательщик вправе заявить имущественный налоговый вычет, является закрытым и расширенному толкованию не подлежит.

Чтобы понять суть вопроса, разберем проблемную ситуацию на примере. Семейная пара Александр и Светлана имеют российское гражданство, но последние четыре года живут в другом государстве, а в Россию возвращаются раз в год (только на 30 — 40 дней). Александр платит налоги в другой стране, где проживает с супругой на текущий момент. Светлана работает в российской компании, но дистанционно, и платит налоги в российскую казну. При этом размер подоходного налога составляет 30%, а не 13%, как это происходит обычно.

Иностранцы могут получать стандартный налоговый вычет на детей. Причем, где проживают дети, – не важно (в РФ или за ее пределами). Предоставляется вычет работодателем, подавать декларацию о доходах при этом нет необходимости. Для получения вычета достаточно написать заявление в бухгалтерию и приложить документы на детей. Размер вычета от 1400 руб. до 3000 руб. в месяц, зависит от количества детей. Стандартный вычет не предоставляется по достижении дохода в 280 000 руб.

Не забудьте ответит для себя на вопрос: кто и из каких денег будет оплачивать коммунальные платежи, и как Вы сможете отслеживать своевременность их оплаты?

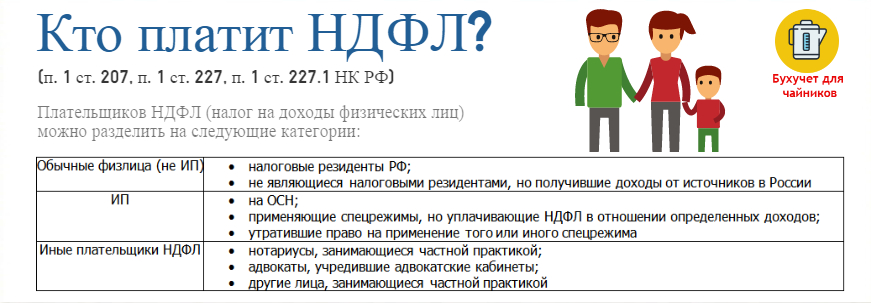

Плательщики НДФЛ: налоговые резиденты и нерезиденты

Подоходный налог (НДФЛ) выплачивают физические лица, разделённые действующим законодательством на две группы. В данной статье мы разберем кто плательщики НДФЛ.

Плательщики НДФЛ по НК РФ. Статус плательщика НФДЛ

Плательщики НФДЛ по налоговому кодексу являются физические лица, индивидуальные предприниматели и иные плательщики. На рисунке ниже показаны основные категории плательщиков и даны уточнения при уплате налога. К примеру НДФЛ платят ИП осуществляющие учет по ОСН. На рисунке ниже представлены основные категории плательщиков НФДЛ. Что бы увеличить инфокартинку нажмите на нее.

Кто платит НДФЛ? Плательщики НДФЛ

Кто относится к налоговым резидентам РФ?

К первой из них относятся лица — налоговые резиденты РФ, ко второй – нерезиденты (лица, чей источник доходов находится в России, но при этом они не относятся к первой группе). Главный критерий разграничения — наличие устойчивой связи с государством, продолжающейся на протяжении долгого времени. Данная связь определяется периодом нахождения лица на российской территории. Этот срок составляет свыше 183 календарных дней. В него входят день прибытия в РФ и выезда из страны ⊕ НДФЛ для нерезидентов в 2019 году

|

Наличие гражданства РФ не влияет на статус налогоплательщика – резидента. Им может быть гражданин другого государства либо лицо, не имеющее гражданства.

К группе налогоплательщиков — резидентов законодательные органы относят следующих лиц, ведущих трудовую деятельность на территории других стран:

- российских военнослужащих;

- служащих государственных учреждений;

- муниципальных служащих.

Для лиц данных категорий не учитывается факт нахождения на российской территории.

Не принимается во внимание и возраст лиц, поэтому ими могут являться несовершеннолетние дети или пенсионеры. Главным критерием служит получение дохода, являющегося объектом налогообложения согласно действующему законодательству.

Уплата налога осуществляется за счёт физического лица. Часто работодатель перечисляет налоговые выплаты в бюджет за работающих граждан. Если доход получает лицо, которому ещё не исполнилось 18 лет, то налоги обязаны выплачивать его законные представители.

В соответствии с п.1 ст.41 НК РФ доходом считается экономическая выгода, полученная в натуральной или денежной форме. «Выгода» — это оценочная категория, поэтому при возникновении разногласий суд истолковывает данное понятие, исходя из обстоятельств каждого конкретного дела.

| Видео (кликните для воспроизведения). |

Для того чтобы быстро расчитать НДФЛ, скачайте → онлайн калькулятор НДФЛ в Excel в 2019 году.

Источники

-

Панов, А. Б. Административная ответственность юридических лиц / А.Б. Панов. — М.: Норма, 2013. — 192 c. -

Марченко, М. Н. Теория государства и права / М.Н. Марченко, Е.М. Дерябина. — М.: Проспект, 2012. — 720 c. -

Авакьян, С.А. Конституционное право России: Методическое руководство к семинарам; М.: Российский Юридический Издательский Дом, 2013. — 370 c. - Толкушкин, А.В. Налогообложение физических лиц при операциях с недвижимостью / А.В. Толкушкин. — М.: ЮРИСТЪ, 2000. — 344 c.

- Будяну В. А., Мытарев С. А., Сумская Е. Г. Правоведение за 24 часа; Феникс — Москва, 2009. — 288 c.

Я работаю юристом-консультантом в юридической конторе города Москва уже более 11 лет. По образованию, я тоже юрист. За время своей работ, я изучил множество юридических законов и столкнулся с различными проблемами в этой области. Поэтому имею большой опыт в данной сфере.