Содержание

- 1 6-НДФЛ: заполняем без ошибок

- 2 6-НДФЛ: примеры заполнения новой формы

- 3 Инструкция: заполнение отчета по форме 6-НДФЛ за 2 квартал 2019 года

- 4 Подробное заполнение 6-НДФЛ по строкам – как заполнить титульный лист, раздел 1 и 2. Скачать правильный образец заполнения формы расчета

- 5 Как заполнить 6-НДФЛ в 2019 году и когда сдавать в ФНС

6-НДФЛ: заполняем без ошибок

Сдача 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected] (далее – Приказ)) производится за I квартал не позднее 4 мая 2016 года (так как 30.04.2016-03.05.2016 праздничные нерабочие дни (пост. Правительства РФ от 24.09.2015 № 1017)); далее в следующие сроки: за полугодие – не позднее 1 августа 2016 года, за 9 месяцев – не позднее 31 октября 2016 года, за 2016 год – не позднее 3 апреля 2017 года. Формат представления формы 6-НДФЛ — электронно по ТКС, но при численности физических лиц, получивших доходы в налоговом периоде, до 25 человек возможно отчитаться на бумаге.

Непредставление в установленный срок Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом влечет приостановление операций по счетам налогового агента (п. 3.2 ст. 76 НК РФ) и штраф 1000 рублей за каждый полный или неполный месяц просрочки (п. 1.2 ст. 126 НК РФ), представление недостоверных сведений – 500 рублей за каждый документ, содержащий недостоверные сведения (ст. 126.1 НК РФ).

Порядок заполнения 6-НДФЛ

Рассмотрим состав и порядок заполнения новой формы 6-НДФЛ. Помимо титульного листа форма 6-НДФЛ состоит из двух разделов: в Разделе 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке, а в Разделе 2 – даты фактического получения дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

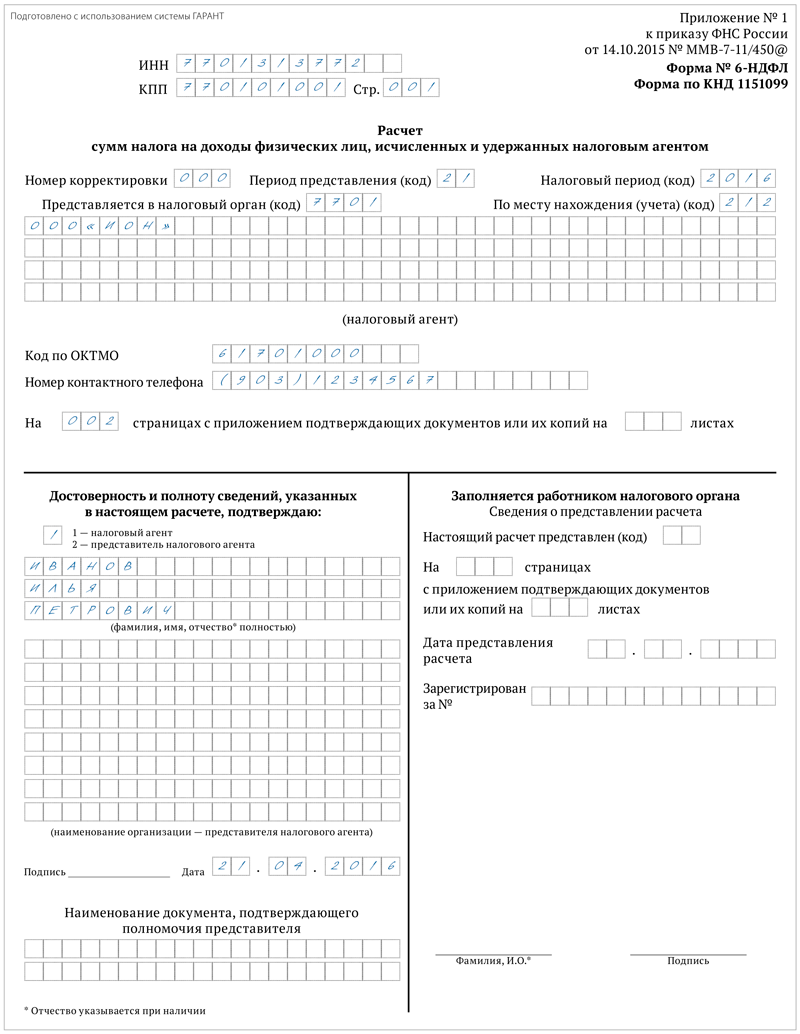

ФОРМА

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Заполнение формы 6-НДФЛ следует производить нарастающим итогом на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц, содержащихся в регистрах налогового учета. При заполнении не допускается: исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать на бумажном носителе, скрепление листов, приводящее к порче бумажного носителя. При отсутствии значения по суммовым показателям указывается ноль («0»).

Форма 6-НДФЛ заполняется отдельно по каждому ОКТМО (п. 1.10 Приложения № 2 к Приказу (далее – Порядок заполнения)) и по каждому обособленному подразделению, даже если они состоят на учете в одном налоговом органе (письма Минфина России от 19.11.2015 № 03-04-06/66970, ФНС России от 28.12.2015 № БС-4-11/[email protected]).

ФНС России разработаны и направлены для использования контрольные соотношения показателей формы 6-НДФЛ (письмо ФНС России от 20.01.2016 № БС-4-11/[email protected] (взамен предыдущих, доведенных письмом ФНС России от 28.12.2015 № БС-4-11/[email protected])).

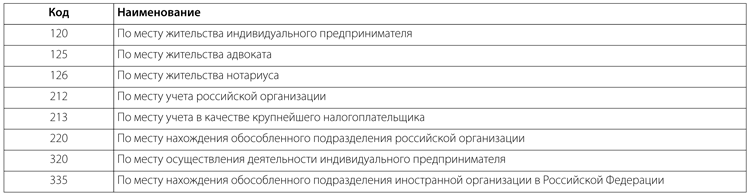

В строке «По месту нахождения (учета)» нужно указать код места представления согласно Приложению № 2 к Порядку заполнения: например, код места представления по месту учета российской организации «212», а по месту нахождения обособленного подразделения российской организации – «220».

Ликвидированные (реорганизованные) компании на титульном листе проставляют код периода представления (Приложение № 1 к Порядку заполнения), соответствующий периоду времени от начала года, в котором произошла ликвидация (реорганизация), до дня завершения ликвидации (реорганизации). Например, если компания ликвидируется в марте, то 6-НДФЛ с кодом «51» должна быть представлена до завершения ликвидации.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, Раздел 1 заполняется для каждой из ставок налога. Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки Раздела 2 заполняются по каждому сроку перечисления налога отдельно. Приведем пример заполнения формы 6-НДФЛ.

Образец заполнения 6-НДФЛ за I квартал 2016 года

Коды мест представления 6-НДФЛ

Коды периодов представления 6-НДФЛ

6-НДФЛ: примеры заполнения новой формы

От привычных справок 2-НДФЛ новую форму принципиально отличает то, что заполнять ее надо в целом по всем налогоплательщикам-физлицам, получившим доход от налогового агента (абз. 6 п. 1 ст. 80 НК РФ).

К сожалению, порядок заполнения Расчета по форме 6-НДФЛ (приложение № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/[email protected] (далее – Порядок)) не содержит ответов на все вопросы, которые могут возникнуть при ее составлении. И несмотря на то, что некоторые из них ФНС России уже разъяснила в своих письмах (письма ФНС России от 02.03.2016 № БС-4-11/[email protected], от 25.02.2016 № БС-4-11/[email protected], от 12.02.2016 № БС-3-11/[email protected], от 28.12.2015 № БС-4-11/[email protected]), «белые пятна» еще остаются.

Давайте посмотрим, какие особенности необходимо учесть при заполнении Расчета по форме 6-НДФЛ и на что следует обратить внимание при его составлении в различных ситуациях.

Основание для заполнения 6-НДФЛ

Расчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ; п. 1.1 Раздела I Порядка).

На взгляд автора, если позволяет программное обеспечение, Расчет по форме 6-НДФЛ может формироваться автоматически из регистров, используемых налоговым агентом для заполнения 2-НДФЛ.

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (о датах начисления, перечисления и удержания НДФЛ см. справочную таблицу).

Образец заполнения регистра налогового учета

Отсутствие налогового регистра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120 Налогового кодекса (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

Когда надо удержать и перечислить НДФЛ с разных видов дохода

Заполнение Раздела 1 формы 6-НДФЛ

Раздел 1 формы 6-НДФЛ «Обобщенные показатели» условно можно разделить на два блока.

Первый из них включает строки с 010 по 050. Этот блок заполняется отдельно для каждой из ставок налога. То есть если в организации трудятся как сотрудники-резиденты, так и нерезиденты, строки с 010 по 050 необходимо заполнить два раза: и по ставке 13 процентов, и по ставке 30 процентов. Указывается соответствующая налоговая ставка (13, 15, 30 или 35%) в строке 010.

По строке 020 отражается общая сумма доходов, облагаемых по налоговой ставке, указанной в строке 010.

В строке 030 указывается общая сумма налоговых вычетов, не только стандартных, но и социальных, имущественных, профессиональных. В этой же строке учитываются суммы доходов, не облагаемые НДФЛ в силу статьи 217 Налогового кодекса.

По строке 040 отражается сумма исчисленного налога:

Сумма исчисленного НДФЛ = (сумма начисленного дохода (строка 020) – сумма налоговых вычетов (строка 030)) х ставку налога (строка 010)

По строке 050 указывается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

В строках 040 и 045 указывается сумма дивидендов и НДФЛ, исчисленного с этой суммы.

Строки с 060 по 090 представляют второй блок Раздела 1 и независимо от применяемых налоговых ставок заполняются только один раз, на первой его странице (п. 3.2 Порядка).

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется (п. 3.3 Порядка). Если один человек получает доходы, облагаемые по разным налоговым ставкам, то в этом случае он учитывается как одно лицо.

ПРИМЕР При заполнении Расчета по форме 6-НДФЛ за I квартал по строке 060 были заявлены 5 человек. В мае 2 человека уволились, в июне были трудоустроены 3 человека, при этом один из них – из числа ранее уволившихся. Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 – (2 – 1) + (3 – 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

По строке 070 нужно указать общую сумму удержанного налога.

Сумма НДФЛ, которая была исчислена, но не удержана по каким-то причинам, указывается по строке 080.

По строке 090 необходимо отразить сумму налога, которая была возвращена налогоплательщикам в соответствии со статьей 231 Налогового кодекса.

Образец заполнения Раздела 1 формы 6-НДФЛ

Заполнение Раздела 2 формы 6-НДФЛ

В отличие от Раздела 1, который заполняется нарастающим итогом с начала года, в Раздел 2 формы 6-НДФЛ «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» включаются только те показатели, которые произведены за последние три месяца отчетного периода (письмо ФНС России от 25.02.2016 № БС-4-11/[email protected]).

Чтобы его правильно заполнить, необходимо учитывать следующие особенности:

- строка 100 заполняется на основании статьи 223 Налогового кодекса (напомним, что с нового года и для зарплаты, и для командировочных это последний день месяца);

- строка 110 заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 Налогового кодекса (дата, указываемая в этой строке, зависит от вида выплачиваемого дохода и должна соответствовать дню, когда следует удержать исчисленный налог (письмо ФНС России от 25.02.2016 № БС-4-11/[email protected]));

- по строке 120 указывается дата в соответствии с положениями пункта 6 статьи 226 и пункта 9 статьи 226.1 Налогового кодекса, не позднее которой должна быть перечислена сумма НДФЛ (письмо ФНС России от 20.01.2016 № БС-4-11/[email protected]). То есть либо день, следующий за днем выплаты налогоплательщику дохода, либо последнее число месяца, в котором производились выплаты больничных и отпускных, а при выплатах по операциям с ценными бумагами – наиболее ранняя из следующих дат:

- дата окончания соответствующего налогового периода;

- дата истечения срока действия последнего по дате начала действия договора, на основании которого налоговый агент осуществляет выплату налогоплательщику дохода, в отношении которого он признается налоговым агентом;

- дата выплаты денежных средств (передачи ценных бумаг).

Общая сумма доходов (без вычитания суммы удержанного НДФЛ) отражается по строке 130, а сумма удержанного с этого дохода налога – по строке 140.

Если в отношении разных видов доходов, имеющих одну дату фактического получения, будут различаться сроки перечисления налога, строки 100-140 должны заполняться по каждому сроку перечисления налога отдельно.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другом

По общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2016 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года (письмо ФНС России от 25.02.2016 № БС-4-11/[email protected]).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

ПРИМЕР 1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 г. следующим образом: – по строке 100 указывается дата 31.03.2016; – по строке 110 – 05.04.2016; – по строке 120 – 06.04.2016; – по строкам 130 и 140 – соответствующие суммовые показатели. 2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 г. будет отражена следующим образом: – по строке 100 указывается 05.04.2016; – по строке 110 – 05.04.2016; – по строке 120 – 30.04.2016; – по строкам 130 и 140 – соответствующие суммовые показатели.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (п. 28 ст. 217 НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

ПРИМЕР В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб. В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб. При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена: – по строке 020 – 2000 руб.; – по строке 030 – 2000 руб. При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены: – по строке 020 – 12 000 руб. (2000 + 10 000); – по строке 030 – 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (п. 5 ст. 226, ст. 228 НК РФ).

Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов

Инструкция: заполнение отчета по форме 6-НДФЛ за 2 квартал 2019 года

Унифицированная форма 6-НДФЛ

Отчет 6-НДФЛ (КНД 1151099) утвержден и регламентируется Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Именно он расскажет главбуху, как заполнить 6-НДФЛ 2019 года. Формуляр предоставляется в территориальные налоговые инспекции ежеквартально в электронном виде посредством специализированных бухгалтерских программ и сервисов отчетности. Если штат сотрудников в учреждении насчитывает менее 25 человек, экземпляр документа можно передать в налоговую на бумажном носителе.

Сроки сдачи и ответственность за 6-НДФЛ

6-НДФЛ формируется и направляется в ИФНС каждый квартал, предельный срок сдачи — последний рабочий день месяца, следующего за отчетным (квартальным). Годовая декларация подается до 1 апреля следующего финансового года. И буквально через месяц придется готовить отчет за 1 квартал: сдать его нужно до 30 апреля.

В таблице представлены сроки сдачи 6-НДФЛ в 2019 году.

Предельный срок предоставления 6-НДФЛ

1 квартал 2019 г.

2 квартал 2019 г. — нарастающим итогом за 6 месяцев текущего года

3 квартал 2019 г. — нарастающим итогом за 9 месяцев текущего года

За 2019 год — совокупные расчетные суммы за весь финансовый год

За нарушение сроков предусмотрены штрафные санкции. За каждый просроченный месяц придется заплатить штраф в размере 1000 рублей (п. 1.2 статьи 126 НК РФ). Причем к ответственности также могут привлечь и отвечающее за подачу отчетности должностное лицо. Такая санкция составит от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

При обнаружении ошибок и искажений информации в 6-НДФЛ учреждение заплатит штраф 500 рублей (п. 1 ст. 126.1 НК РФ).

Если организация, которая по регламенту должна предоставлять форму в электронном виде, подает пакет документов на бумажном носителе, ее оштрафуют на 200 рублей по ст. 119.1 НК РФ.

Как заполнять 6-НДФЛ

Документ состоит из титульного листа и двух разделов.

Этап 1. Заполняем титульный лист

- ИНН и КПП организации.

- Номер корректировки. Для первичной формы проставляется значение «000», если инспектор требует уточнений, то отчет перезаполняется и в этом окне указывается соответствующий код — «001», «002» и т. п.

- Расчетный период в соответствии с установленным значением (21 — 1 квартал, 31 — 2 квартал, 33 — 3 квартал, 34 — год). В регистре за 2 квартал 2019 г. — «31».

- Код территориальной ИФНС, в которую направляется отчетность (в соответствии с локальным расположением).

- Графа «По месту нахождения» отражает принадлежность налогоплательщика (организация или ИП) в системе налогообложения.

- В поле «Налоговый агент» — наименование организации, предоставляющей сведения (краткое или полное).

- Код муниципального образования ОКТМО.

- Номер телефона ответственного лица.

На титульной странице появились новые строки для правопреемников, которые подают 6-НДФЛ после реорганизации учреждения. Им необходимо заполнить код формы реорганизации (ликвидации), а также ИНН и КПП реорганизованной организации (обособленного подразделения).

Изменилась и нумерация штрихкода на втором листе 6-НДФЛ. Новое значение — «15202017». Все новшества закреплены в «Порядке заполнения формы 6-НДФЛ», утвержденном Приказом № ММВ-7-11/[email protected] в редакции от 17.01.2018.

Этап 2. Заполняем раздел 1

Он предусмотрен для заполнения обобщенных итоговых сумм.

В этом разделе не нужно разделять данные по каждому сотруднику. Ответственные специалисты задаются вопросом: как учитывать НДФЛ в 6-НДФЛ-отчете? Ответ таков: итоговый показатель налога на доходы физических лиц формируется из расчета суммарных показателей по всем работникам. Отдельно отображаются лишь те сотрудники, доход которых облагается иной ставкой подоходного налога.

Если доходы работников облагаются по ставкам 13, 30 и 35 %, то раздел 1 будет заполняться трижды (каждый лист раздела соответствует каждой ставке налогообложения).

Поле 010 — указывается налоговая ставка.

Строка 020 — отражается доход с начала года нарастающим итогом. Важно помнить, что при наличии переходящей заработной платы итоговые результаты разделов 1 и 2 могут быть различными.

Поле 025 — указывается доходность в форме дивидендов (при наличии).

Строка 030 — отмечаются налоговые вычеты (имущественные, социальные, стандартные).

| Видео (кликните для воспроизведения). |

Поля 040 и 070 — для внесения сумм исчисленного и удержанного налогов соответственно.

Графа 050. Если в организации трудятся сотрудники, не являющиеся резидентами РФ (иностранцы), то сведения по ним отражаются здесь.

Поле 060 — количественное значение всех работников предприятия, получивших доход в расчетном периоде.

Графа 090 информирует о суммах возвращенного учреждению НДФЛ.

Ячейки с 060 по 090 заполняются по каждой ставке суммарным значением и только в разделе 1. На других листах отмечается значение 0, далее «—», так как основные параметрические данные указываются в разделе 2.

Этап 3. Заполняем раздел 2

Он служит для детализации предоставляемых организацией сведений. Сюда вносятся конкретные даты вместе с уточнением доходов. При заполнении важно соблюдать периодичность внесения операций: в отчете не должно быть отклонений от реальных событий.

В поле 100 отмечается «Дата фактического получения дохода». Указывается последнее число расчетного месяца в соответствии с проведением заработной платы. Исключение составляют больничные листы и выплаты по отпускным: фиксируется фактическая дата уплаты.

Графа 110 — отмечается реальная дата удержания дохода по правилу: удержание происходит в день получения дохода (исключая зарплату).

Поле 120 — ставится фактический срок перечисления дохода.

В поля 130 и 140 вносятся сведения о суммах фактически полученных и удержанных доходов соответственно.

При разделении действий — проводок по конкретной операции на различные налоговые периоды в разделе 2 — необходимо указать периодичность их завершения.

Вот так выглядит образец заполнения расчета сумм налога на доходы физических лиц в 6-НДФЛ.

Скачать образец 6-НДФЛ за 2 квартал 2019 года

Проверка отчета

Перед тем как отправить декларацию в ИФНС, ответственному специалисту обязательно нужно провести сверку контрольных соотношений и проверить формальную правильность заполнения. В Письмах ФНС России от 10.03.2016 № БС-4-11/[email protected], от 13.03.2017 № БС-4-11/4371, от 20.03.2019 № БС-4-11/[email protected] представлены все контрольные соотношения, при помощи которых инспектор и производит проверку 6-НДФЛ.

Первое, на что обратит внимание проверяющий, — дата предоставления отчета. Она должна соответствовать требуемому сроку.

Далее рассмотрим перечень внутренних и междокументных контрольных соотношений:

- Сумма начисленного дохода (поле 020) не может быть меньше суммы вычетов (030).

- Значение из строки 040 должно быть равно (020 – 030) × 010 / 100. Допускается отклонение от расчетного значения в размере 1 рубль по каждому сотруднику при учете каждой выплаты дохода, облагаемого НДФЛ.

- Величина из поля 040 не может быть меньше величины из 050.

- Совокупная сумма перечисленного в ИФНС налога не может быть меньше, чем разница фактически удержанного НДФЛ (строка 070) и возвращенного налогоплательщику налога (090).

- Дата перечисления налогового платежа в бюджетную систему должна соответствовать значению из строки 120.

Проверка годовой формы производится с применением контрольных соотношений, а также при помощи сопоставления с данными, показанными в формах годовых деклараций 2-НДФЛ (КНД 1151078) и «Прибыль» (1151006). Для годовой отчетности проверочные соотношения будут следующими:

- Цифра в строке 020 (сумма начисленного дохода) должна быть равна сумме по всем справкам 2-НДФЛ и величине из 020 приложения № 2 отчета о прибыли.

- Строка 025 (сумма дохода по дивидендам) должна содержать равенство с суммой слагаемых строк из справок 2-НДФЛ по 1010 и 1010 приложения № 2 декларации «Прибыль».

- Строка 040 (рассчитанный налог) должна соответствовать сумме этого же показателя по всем справкам 2-НДФЛ и строки 030 приложения № 2 отчетности о прибыли.

- Строка 080 (неудержанный налог) должна равняться суммарному итоговому неудержанному налогу из каждой справки 2-НДФЛ и строки 034 приложения № 2 отчетности о прибыли.

- Строка 060 (число лиц, получивших доход) должна совпасть с количеством справок 2-НДФЛ и приложений № 2 к годовой отчетности о прибыли, направленных на контроль в территориальные органы ИФНС.

Обновлены и соотношения отчетных форм 6-НДФЛ и РСВ. Все параметры для контроля отчетности утверждены Письмом ФНС России от 20.03.2019 № БС-4-11/[email protected]

Подробное заполнение 6-НДФЛ по строкам – как заполнить титульный лист, раздел 1 и 2. Скачать правильный образец заполнения формы расчета

Расчет 6-НДФЛ нужно заполнять по истечению каждого квартала. Отчетными периодами являются 1 квартал, полугодие, 9 месяцев и год.

Данные приводятся в первом разделе нарастающим итогом с начала января отчетного года, во втором – за последний квартал в разрезе каждого месяца.

В статье ниже приведены особенности заполнения всех строк данного отчет, включая титульный лист формы.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Как правильно заполнить форму расчета?

В 2018 году в бланк расчета внесены изменения, о которых можно прочитать здесь.

Правила заполнения формы 6-НДФЛ аналогичны стандартным правилам, применяемым ко всем прочим налоговым декларациям.

Подать отчет можно на бумажном или электронном носителе. Заполнить форму можно вручную ручкой синего или черного цвета, либо на компьютере шрифтом Courier New размером от 16 до 18.

Если форма после заполнения распечатывается, то нужно убедиться, что текст отображается только с одной стороны листа. Двусторонняя печать не допустима.

Нельзя нарушать целостность листов расчета, например, не допускается скрепление степлером или иным способам.

Если отчетность по НДФЛ заполняется вручную, то необходимо писать четко, разборчиво, в каждой клетке ставить только один символ, букву, цифру. Если допущена ошибка, то нужно форму 6-НДФЛ заполнить заново, так как исправления, перечеркивания, использование корректоров запрещено.

Каждое поле, куда вносятся суммы, должно быть заполнено. Если суммового показателя нет, то проставляются нули.

После внесения всех данных в форму расчета заполненные страницы нумеруются в сквозном порядке от 001.

Титульный лист

Начать заполнение расчета 6-НДФЛ следует с оформления титульного листа. Особенности оформления представлены в таблице ниже:

| Расшифровка поля | Особенности заполнения |

| ИНН | Идентификационный номер организации или ИП берется из свидетельства о постановке на учет в ФНС |

| КПП | Заполняется только для юридических лиц |

| Номер корректировки | 000 ставится, если форма 6-НДФЛ подается впервые, 001 при повторной подаче, 002 – при следующей корректировке и далее по возрастающей в зависимости от количества обращений в ФНС с расчетом |

| Период представления (код) |

Код периода, за который подается 6-НДФЛ, берется из приложения 1 к Порядку заполнения:

|

| Налоговый период (код) | Ставится год, к котором относится период, за который сдается расчет 6-НДФЛ. Указывается четырьмя цифрами, например, 2018. |

| Представляется в налоговый орган (код) | Код ФНС, куда сдается отчетность по подоходному налогу. |

| По месту нахождения, учета (код) | Указывается код из приложения 2 к Порядку заполнения 6-НДФЛ. |

Наиболее распространенные коды:

- 120, 124, 125, 126 – по месту жительства ИП, главы КФХ, адвоката, нотариуса соответственно;

- 213 – по месту учета в качестве крупнейшего налогоплательщика;

- 214 – ставят все прочие российские организации.

Если указано 2, то нужно ниже вписать ФИО представителя.

Внизу ставится подпись и дата подписания формы 6-НДФЛ.

Порядок оформления строк раздела 1

Показатели в данном разделе формы 6-НДФЛ приводятся в обобщенном виде по всем сотрудникам за период с начала года по конец отчетного или налогового периода.

Подробное заполнение каждой строки раздела 1 приведено в таблице:

| Налоговый агент | Сокращенное название юрлица, если таковое отсутствует, то полное. Если расчет 6-НДФЛ заполняет ИП, то его ФИО полностью. |

| Форма реорганизации, ликвидации |

Данную строку формы 6-НДФЛ заполняют только в случае ликвидации или реорганизации. Код берется из приложения 4 к Порядку заполнения:

|

| ИНН/КПП реорганизованной организации | Указываются реквизиты, которые были присвоены до процедуры реорганизации. |

| ОКТМО | Код по территориальному классификатору. |

| Телефон | Номер телефона для связи с кодом населенного пункта. |

| На … страницах … листах | Число заполненных страниц расчета 6-НДФЛ и приложенных к нему документов. |

| Достоверность… | Ставится 1, если отчетность сдается руководителем организации или самим ИП, 2 – если представителем. |

| Номер строки | Расшифровка строки | Пояснения по заполнению |

| 010 | Ставка налога | Процентная налоговая ставка по подоходному налогу. В отношении разных видов дохода может применять различный процент ставки, для каждой заполняется раздел 1 отдельно. |

| 020 | Сумма начисленного дохода | Здесь отражается общая сумма доходов, которая начислена всем работникам. Какие суммы нужно включать в строку 020 – все те суммы, с которые облагаются НДФЛ, и которые начислены в отчетном периоде. Важно учитывать именно дату начисления, а не выплаты. |

Что выходит в число налогооблагаемых доходов указано в ст.210 НК РФ.

Не входят в строку 020 доходы, которые не облагаются подоходным налогом.

Показатели в строке 020 раздела 1 отражаются нарастающим итогом с начала года.

Данная сумма будет уменьшать начисленный доход в целях налогообложения подоходным налогом.

Важно, что уволенного и принятого в одном периоде работника нужно посчитать за одного, а не за двух.

Для зарплаты и аванса это последний день месяца, для больничных, отпускных, дивидендов, расчета при увольнении – день выдачи денежных средств работнику.

Что отражается в Раздел 2?

Второй раздел формы 6-НДФЛ показывает данные только за последний квартал. Поясняется, когда именно и какие суммы были начислены, удержаны, уплачены. Здесь важно правильно поставить даты, с чем часто возникает путаница.

Сначала приводятся сведения по первому месяцу последнего квартал, далее по втором и по третьем. Если для некоторых доходов отличаются даты получения дохода, то для каждой заполняются отдельно строки с 100 по 140.

Какие даты ставить в полях 100, 110, 120?

Первые три строки раздела показывают даты фактического получения дохода (100), удержания НДФЛ (110) и его перечисления (120).

Чтобы правильно поставить даты в строках 100, 110, 120 формы 6-НДФЛ, нужно обратиться к НК РФ.

В ст.223 НК РФ поясняется, что признается датой фактического получения дохода (строка 100 6-НДФЛ):

- Последний день месяца для заработной платы за первую и вторую половину месяца.

- День выплаты для прочих доходов, включая пособия по листам нетрудоспособности, отпускные, компенсации отпуска, расчетные при увольнении и дивиденды.

Датой удержания для строки 110 расчета 6-НДФЛ признается день выдачи дохода работнику либо его перечисления в безналичном виде.

Срок перечисления подоходного налога для строки 120 6-НДФЛ установлен п.6 ст.226 НК РФ:

- Для больничных пособий и отпускных — последнее число месяца.

- Для всех прочих выплат — день выдачи дохода или следующий день.

Какие суммы писать в 130 и 140?

В строках 130 и 140 раздела 2 формы отчета 6-НДФЛ показываются суммы:

- 130 – фактически полученный доход для даты из строки 100;

- 140 – удержанный НДФЛ для даты из строки 110.

В данном примере персоналу выплачивалась ежемесячно заработная плата, плюс начислены в августе отпускные.

Скачать бланк и образец отчета

Скачать образец заполнения расчета форма 6-НДФЛ – excel.

Пример заполнения с больничным — ссылка.

Полезное видео

О заполнении 6-НДФЛ в 2018 году:

Расчет по подоходному налогу 6-НДФЛ содержит только титульный лист и два раздела. Тем не менее, возникает множество вопросов относительно заполнения каждой отдельной строки.

Важно правильно указывать даты фактического получения дохода, момента удержания с него НДФЛ и его перечисления в бюджет. Необходимо сверяться с НК РФ, так как в зависимости от дохода сроки могут меняться.

Также важно в первом разделе отражать данные, исчисленные нарастающим итогом с начала квартала. То есть каждом последующем периода к значениям из отчета за прошлый период будут прибавляться сумма, исчисленные за последний квартал.

В первом же разделе нужно отражать только показатели последнего квартала.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Как заполнить 6-НДФЛ в 2019 году и когда сдавать в ФНС

Порядок заполнения прописан в Приказе ФНС РФ от 14.10.2015 № ММВ-7-11/[email protected] Отчет не отменяет привычную всем годовую форму справки 2-НДФЛ. Главное отличие двух форм в порядке отражения данных: справка 2-НДФЛ представляется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в форме 6-НДФЛ показываются нарастающим итогом с начала года.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/[email protected]).

Небольшим фирмам с численностью работников до 25 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 25 человек, отчитаться придется в электронной форме. Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Контур.Экстерн.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 3 месяца Контур.Экстерна бесплатно!

Попробовать

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. С учетом выходных и праздничных дней в 2019 году предусмотрены следующие сроки отчетности:

- За 2018 год — до 01.04.2019;

- за I квартал — до 30.04.2019;

- за полугодие — до 31.07.2019;

- за девять месяцев — до 31.10.2019.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист и два раздела.

Если у организации есть обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Обобщенные показатели»

В этом разделе следует показать сумму начисленных доходов в разбивке по ставкам налога. Отдельной строкой записывается сумма начисленных дивидендов. Информация о дивидендах необходима ИФНС для сопоставления ее с цифрами, отраженными в декларации по налогу на прибыль.

Раздел №1 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Как заполнить строку 070 формы 6-НДФЛ

Бухгалтеры часто спрашивают о порядке заполнения строки 070 6-НДФЛ. Что туда входит, расскажем ниже.

Строка 070 6-НДФЛ включает общую сумму удержанного налога нарастающим итогом с начала года. Важно, чтобы НДФЛ был удержан. Например, в строке 070 отчета за I квартал 2019 года не нужно отражать налог с мартовской зарплаты, если она выплачена в апреле (письма ФНС России от 01.08.2016 № БС-4-11/[email protected], от 01.07.2016 № БС-4-11/[email protected]).

Как заполнить Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Во втором разделе нужно сгруппировать доходы по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

С 2016 года по некоторым видам доходов действует новый порядок определения даты их получения физическим лицом ( ст. 223 НК РФ). Так, доход в виде материальной выгоды за пользование займом необходимо определять на последнюю дату каждого месяца. Если работник пользовался займом в течение первого квартала, по строкам 100 и 130 нужно отразить материальную выгоду по состоянию на 31.01.2019, 28.02.2019 и 31.03.2019. НДФЛ с дохода отражается в строке 140.

Переходящий НДФЛ в 6-НДФЛ

Встречаются ситуации, когда доход начисляется в одном квартале, а выплачивается уже в следующем. Исчисление и удержание НДФЛ приходятся на разные кварталы. Такая ситуация характерна для мартовской, июньской, сентябрьской и декабрьской зарплаты.

Если в компании есть переходящий налог, его нужно отражать в квартале удержания. Для отпускных, премий и больничных предусмотрена иная схема — налог отражается в том периоде, когда выплачен доход.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.).

Ответственность

| Видео (кликните для воспроизведения). |

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей.

Источники

-

Панов, В.П. Сотрудничество государств в борьбе с международными уголовными преступлениями: учеб пособие; М.: Юрист, 2011. — 160 c. -

Горбункова И. М. Особенности правоохранительной деятельности российского нотариата в сфере наследственных правоотношений; Городец — Москва, 2010. — 144 c. -

Инструкции о подоходном налоге с физических лиц и дорожные фонды в 1993 году. — М.: СПб: Метроном, 1993. — 110 c. - Кучерена А. Г. Адвокатура в условиях судебно-правовой реформы в России; Юркомпани — М., 2015. — 432 c.

Я работаю юристом-консультантом в юридической конторе города Москва уже более 11 лет. По образованию, я тоже юрист. За время своей работ, я изучил множество юридических законов и столкнулся с различными проблемами в этой области. Поэтому имею большой опыт в данной сфере.

| 025 | Дивиденды | Сумма начисленных с начала года дивидендов по всем физическим лицам. |

| 030 | Сумма налоговых вычетов | В строке 030 заполняется суммарное значение вычетов, исчисленное нарастающим итогом с начала года по всем физическим лицам. |

| 040 | Сумма исчисленного налога | В строке 040 раздела 1 отражается сумма НДФЛ, которая рассчитана как процент ставки от разности начисленного дохода из строки 020 и вычетов из 030. |

| 045 | Налог с дивидендов | Рассчитывается как ставка налога, умноженная на начисленные дивиденды из строки 025. |

| 050 | Фиксированный авансовый платеж | Заполнять строку 050 в расчете 6-НДФЛ нужно только в том случае, если у работодателя есть иностранные работники на патенте, которые самостоятельно за себя платят НДФЛ. Уплаченный ими налог уменьшает НДФЛ, уплачиваемый налоговым агентом. |

| 060 | Количество физ.лиц, получивших доход | Число работников, которым выплачен доход в периоде, за который подается форма 6-НДФЛ. |

| 070 | Удержанный налог | Сумма подоходного налога, удержанная с выплата физических лиц. Момент удержания приходится на день фактической выплаты дохода. |

| 080 | Налог, не удержанный налоговым агентом | Показываются суммы НДФЛ, которые работодатель не смог удержать с физических лиц. |

| 090 | Сумма возвращенного налога налоговым агентом | В строке 090 раздела 1 формы 6-НДФЛ показывается возврат НДФЛ физическим лицам. Возвращаются излишне удержанные суммы подоходного налога. |