Содержание

- 1 КонсультантПлюс:Форумы

- 2 Входит ли премия в расчёт отпускных

- 3 Включение разовых премий в расчет среднего заработка для выплаты отпускных

- 4 Входит ли премия в расчет отпускных: правовые основы

- 5 Учитываются ли при расчете отпускных премии?

- 6 Учет годовой премии при расчете отпускных на примере — входит ли в средний заработок для оплаты отпуска?

- 7 Расчет отпускных: как учитывать премии

- 8 Расчет отпускных в 2019 году: 5 ошибок, которые следует избегать

КонсультантПлюс:Форумы

Страницы: 1

#1 29.01.2009 18:48:05

Средний заработок, что в него входит?

Кто может помогите.

При расчете среднего заработка, для начисления отпускных, в соответствии положения 922 включаются все виды выплат в т.ч. и премии. У нас выплачиваются разовые премии к праздничным дням и юбилейным датам (профессиональным праздникам) за счет фонда материальных поощрений и соц выплат.

Возник спор, очень активный, включаются ли эти выплаты в расчет средней зп, если ДА то на основании чего, и где почитать можно.

ОЧЕНЬ ЖДУ ПОМОЩИ!

#2 29.01.2009 19:15:18

Re: Средний заработок, что в него входит?

Для расчета среднего заработка берется начисленная заработная плата, так? А в состав заработной платы входят и стимулирующие выплаты, т.е. премии (ст. 129 ТК РФ). К тому же п. 2 ст. 139 ТК РФ четко устанавливает, что для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат. Подпункт «н» п. 2 постановления Правительства РФ от 24.12.2007 № 922 также включает премии (а также вознаграждения и иные выплаты, применяемые у работодателя).

Значит если премия была начислена, пусть и разово, то она включается в расчет.

Откуда вообще такой спор возник?

#3 29.01.2009 20:07:58

Re: Средний заработок, что в него входит?

Спасибо за ответ.

Дело в том, что выплата производится за счет фонда созданного распределением чистой прибыли, а отпускные начисляются за счет фонда ЗП. Отсюда мы и не можем решиться куда относить и в какой части, ведь выплаты, как бы сказать разного характера, одни на затраты, другие на использование фонда. А какие части и как их определить. Вот.

#4 30.01.2009 10:05:09

Re: Средний заработок, что в него входит?

если премии не предусмотрены системой оплаты труда, то в расчет отпускных они не включаются

#5 30.01.2009 12:28:20

Re: Средний заработок, что в него входит?

Колмаков В, источник выплат значения не имеет — смотрите п. 2 постановления Правительства РФ от 24.12.2007 № 922.

если премии не предусмотрены системой оплаты труда, то в расчет отпускных они не включаются

А вот это интересно.

Письма Роструда во внимание не берем, т.к. они написаны по старому постановлению, утратившему силу. Комментарии также не берем, поскольку в них тысяча и одно противоложное мнение (одни пишут, что разовые премии не включаются, другие пишут, что включаются и все ссылаются на одни и те же письма Роструда).

Берем действующее сейчас постановление № 922 и действительно в подп. «н» п. 2 говорится про премии, предусмотренные системой оплаты труда. Понятно, что разовая премия, не предусмотренная системой оплаты труда, но выплаченная по приказу работодателя под подп. «н» не подпадает.

Вместе с тем, в п. 2 постановления № 922 есть еще и подп. «о», которым предусмотрены:

другие виды выплат по заработной плате, применяемые у соответствующего работодателя.

sharkell, как вы полагаете — разовые премии, не предусмотренные системой оплаты труда, подпадают под действие подп. «о»?

Я вот полагаю, что подпадают. Особенно, если учесть положения п. 3 постановления № 922.

Входит ли премия в расчёт отпускных

В ст. 114 ТК РФ сказано, что каждый работник, который официально трудоустроен, имеет право на отпуск. Продолжительность отпуска на «общих» основаниях – 28 календарных дней. Кроме того, отпуск должен быть оплачен работодателем, исходя из среднего заработка за последний год. Речь идёт не о календарных годах, а о рабочих. Каждый рабочий год начинается с даты, когда сотрудник заключил с работодателем трудовой договор.

Заработная плата с прошлых мест работы не учитывается. При расчёте годового заработка конкретного сотрудника учитываются все «трудовые» выплаты:

- заработная плата;

- официальные премии, которые прописаны в трудовом договоре;

- различные компенсации и выплаты.

Не учитываются следующие выплаты:

- материальная помощь;

- компенсация за обед и проезд;

- выплаты по больничному листу;

- выплаты в период отпуска по беременности и родам, а также по уходу за ребёнком до 1,5 лет;

- другие выплаты.

Учитываются ли премии при расчете отпускных? Такой вопрос возникает особенно у тех работников, у которых основной заработок как раз и состоит из премий и поощрений. Например, заработная плата зависит от объёма оказанных услуг или от объёма продаж. Cуществует несколько видов премирования:

- ежемесячное;

- ежеквартальное;

- ежегодное.

Входит ли годовая премия в расчет среднего заработка для отпуска, и включаются ли премии за другие периоды?

Кроме того, работодатель может выплачивать поощрительные суммы из фонда предприятия. Например, за рационализаторские и инновационные разработки. Такие выплаты в 2018 году не учитываются. Премия входит в расчёт при выполнении некоторых условий.

Какие премии включаются в расчет отпускных

Если сотрудник полностью отработал расчётный период, то квартальная премия, точно так же как и месячная будет учтена при расчёте среднего заработка на общих условиях.

Если же расчётный период отработан не полностью, то:

- премии, зависящие от отработанного времени, будут полностью учитываться при расчёте;

- премии, которые выплачиваются в фиксированном размере, будут учитываться в зависимости от фактически отработанного данным сотрудником времени.

Также стоит помнить, что учитывается премия при расчете отпускных согласно отработанному периоду. Например, если выплачивается квартальная премия за 2 квартал, а расчётный период начинается с мая, то премия будет учтена за 2 месяца.

Точно так же стоит учитывать и годовую премию. Но стоит учитывать суммы премий, которые были выплачены в течение последних 12 календарных месяцев. Поэтому «13 зарплата» учитываться не будет. Для того чтобы учесть эту выплату, она должна быть произведена в период, который предшествует выходу работника в ежегодный отпуск.

Расчёт отпускных с годовой премией происходит по следующей формуле:

Пср = Пф / Крп * (Крп – Кфр), где Пср – сумма премии, включаемая в среднюю заработную плату, Пф – начисленная премия, Крп – количество рабочих дней в календарном году, Кфр – число рабочих дней, которые не вошли в расчетный период.

Например, за год сотруднику было начислено 78 000 рублей в виде премии. Он отработал фактически 197 рабочих дней, в то время как в расчётном периоде всего 247 рабочих дней. Величина премии, которая будет учитываться при расчёте среднего заработка, будет равна: (78 000 / 247) * (247 – 50) = 62 210 рублей.

Рассмотрим более подробный пример расчёта отпускных с учётом годовой премии. Сотрудник уходит в отпуск с 09 июня 2018 года на 17 календарных дней. За это время он получил доход в размере 564 000 рублей. В сумму этих начислений входило:

- компенсация за обед 24 000 рублей;

- компенсация проезда – 36 000 рублей;

- больничный лист – с 09.10.2015 года по 16.10.2015 года — 7 600;

- отпускные – с 01.07.2015 по 15.07.2015 года – 14 000.

Кроме того, этот же сотрудник получил годовую премию в размере 84 000 рублей. Какие отпускные он получит?

В расчётный период не вошли дни больничного (6 рабочих) и дни отпуска (15 календарных, но 11 рабочих), то есть минус 17 рабочих дней. Размер премии, которая будет учитываться для расчёта среднего заработка следующий:

(84 000 / 247) * (247 – 17) = 78 218 рублей.

Итак, годовой доход сотрудника составил:

564 000 – 24 000 – 36 000 – 7 600 – 14 000 + 78 218 = 560 618 рублей.

Данный сотрудник отработал в июле 12 рабочих дней, а в октябре 16 рабочих дней. Таким образом, среднее число отработанных дней в июле (29,3 / 31) * 12 = 11, 34 дня, а в октябре – (29,3 / 31) * 16 = 15, 12. То есть, сотрудник отработал за последний рабочий год 10 месяцев и 28 рабочих дней, что для расчёта отпускных будет равно (29, 3 * 10) + 11, 34 + 15, 12 = 319 ,46

Средняя заработная плата за 1 рабочий день составляет 560 618 / 319, 46 = 1 754, 9 рубля.

Отпускные за 17 календарных дней будут равны 17 * 1 754, 9 = 29 833, 3 рубля.

Включение разовых премий в расчет среднего заработка для выплаты отпускных

Вопрос: В положении о премировании работников предусмотрена выплата разовой премии (например, за производственные показатели и разовой премии к празднику или юбилею) на основании приказа директора. Входят ли такие разовые премии в расчет среднего заработка для выплаты отпускных?

Ответ: Разовые премии как за производственные показатели, так и к празднику или юбилею подлежат включению в расчет среднего заработка для выплаты отпускных, если они поименованы в положении о премировании работников. Однако контролирующие органы могут придерживаться иной позиции в отношении разовых премий к празднику или юбилею.

Обоснование: Система оплаты труда и система премирования, в соответствии с требованиями ч. 2 ст. 135 Трудового кодекса РФ, устанавливаются локальными нормативными актами, коллективным договором, соглашениями.

В систему премирования могут быть включены выплаты различного характера: за результаты работы в определенном календарном периоде (месяц, квартал, полугодие, год), за достижение высоких показателей, за перевыполнение плана или нормированного задания, к праздникам или юбилейным датам, из средств от экономии фонда оплаты труда и т.п. Работодатель, в силу ст. ст. 8, 9, 135 ТК РФ, в пределах, установленных трудовым законодательством, и с соблюдением определенных процедур волен самостоятельно определять виды и условия премирования. Он может установить как динамичную (изменяющуюся в зависимости от тех или иных показателей), так и статичную (фиксированная сумма) систему премирования.

Согласно ч. 2 ст. 139 ТК РФ для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя независимо от источников этих выплат.

Для целей расчета средней заработной платы законодатель дифференцирует премиальные выплаты на два вида:

— предусмотренные системой оплаты труда (пп. «н» п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства РФ от 24.12.2007 N 922 (далее — Положение));

— не относящиеся к системе оплаты труда (п. 3 Положения).

Первые включаются в расчет средней заработной платы (с учетом особенностей, предусмотренных п. 15 Положения), а вторые не подлежат включению.

Таким образом, премии учитываются при расчете отпускных, если они предусмотрены системой оплаты труда (Письмо Минтруда России от 03.08.2016 N 14-1/ООГ-7105).

В правоприменительной практике сложились определенные подходы к пониманию перечня премий, которые не относятся к системе оплаты труда.

Так, признаются не относящимися к системе оплаты труда разовые премии, например к юбилейным датам, праздникам, за выполнение срочной работы вне должностных обязанностей и так далее (Письмо Роструда от 23.10.2007 N 4319-6-1). Также не признаются относящимися к системе оплаты труда премии, выплачиваемые по окончании определенных календарных периодов, из средств от экономии фонда оплаты труда (Определение Верховного Суда РФ от 01.12.2014 N 18-КГ14-157).

Таким образом, критерием для отнесения той или иной премии к разряду подлежащих или не подлежащих включению в расчет средней заработной платы является не их периодичность или размер (фиксированный или динамичный), а именно связь ее с результатами труда (выполнением трудовой функции).

Премия за производственные показатели предусмотрена Положением о премировании, включается в систему оплаты труда и связана с результатами труда (ст. 135 ТК РФ). Следовательно, она подлежит включению в расчет среднего заработка.

По мнению Минздравсоцразвития России, в расчет среднего заработка должны включаться премии и вознаграждения (в том числе выплаты в связи с празднованием профессиональных праздников, юбилейных и памятных дат и по итогам работы), которые отражены в положениях об оплате (премировании) работников организации, независимо от периодичности выплат, при условии начисления их в расчетном периоде (Письмо Минздравсоцразвития России от 13.10.2011 N 22-2/377012-772).

Однако, по ранее высказанному мнению Роструда, разовые премии к празднику или юбилею не связаны с производственными результатами, поэтому они не учитываются при расчете среднего заработка, даже несмотря на то, что указаны в Положении о премировании (п. 3 Положения, Письмо Роструда от 23.10.2007 N 4319-6-1).

В соответствии с ч. 6 ст. 136 ТК РФ заработная плата должна выплачиваться не позднее 15 календарных дней со дня окончания периода, за который она начислена. Однако премии начисляются за результаты труда после того, как будет осуществлена оценка показателей. Поэтому срок выплаты работникам премии может быть установлен коллективным договором, локальным нормативным актом (Письма Минтруда от 23.09.2016 N 14-1/ООГ-8532, Роструда от 26.09.2016 N ТЗ/5802-6-1).

Входит ли премия в расчет отпускных: правовые основы

Заработная плата состоит из вознаграждения за труд, компенсационных и стимулирующих выплат (в том числе премий)*(1). Трудовое законодательство

Трудовым кодексом РФ, другими нормативными актами, действующими на территории РФ, не ограничено право работодателя совместно или с учетом мнения представительного органа работников (если такой орган создан на предприятии) на выбор способа и порядка дополнительного материального стимулирования работника, определения размера таких доплат и надбавок, определения оснований для их невыплаты работнику, в связи с чем, судом правильно не был принят во внимание довод истца о незаконности п. 12 Положения об оплате труда в части предоставления права начальникам цехов лишать работника КТУ полностью или частично, является несостоятельным.

Для учета премий в составе расходов на оплату труда необходимо выполнение следующих условий*(5):

— выплаты прописаны в трудовых договорах либо трудовые договоры содержат ссылку на локальный нормативный акт, регулирующий обязанности работодателя в части оплаты премий (например, положение о премировании*(6));

— наличие документов, подтверждающих достижение работниками конкретных показателей оценки труда (отработанное время, количество созданных материальных ценностей, суммы полученных доходов и пр.);

— наличие первичных документов о начислении премий работникам (например, приказ о поощрении работников*(7)).

Премии, начисленные в рамках системы оплаты труда, имеют следующие особенности:

— учитываются по налогу на прибыль в составе расходов на оплату труда*(8);

— учитываются при УСН в составе расходов на оплату труда*(9);

— облагаются НДФЛ*(10);

— облагаются страховыми взносами на обязательное социальное страхование*(11);

— облагаются взносами на обязательное страхование от несчастных случаев на производстве и профзаболеваний*(12).

В аналогичном порядке учитывается вознаграждение за выслугу лет*(13).

Обратите внимание: не учитываются в расходах любые выплаты работникам, не прописанные в трудовых договорах*(14), а также премии, выплачиваемые за счет чистой прибыли*(15), средств специального назначения и целевых поступлений*(16).

Премия-подарок

Не менее распространен и другой вид премий, не зависящий от трудовых достижений работника. Речь идет о выплатах в связи с профессиональными праздниками, юбилейными датами, уходом на пенсию и т.п.

Рассмотрим порядок налогообложения указанных сумм.

С НДФЛ все просто — облагаются абсолютно любые премии, начисленные работодателем.

Как уже писали выше, страховые взносы на обязательное социальное страхование начисляются на все премиальные выплаты. Указанное правило действует, даже если премия выплачивается по разовым приказам/актам.

По мнению чиновников, все выплаты в пользу работников, производимые работодателем в рамках трудовых отношений (как на основании положений трудовых договоров, так и при отсутствии таких положений) в связи с наличием трудовых отношений между работником и работодателем, облагаются взносами*(17).

Что касается налога на прибыль, то чиновники считают, что премии, выплачиваемые в связи с праздниками, персональными юбилеями и иными подобными событиями, не учитываются в составе расходов*(18). Объясняют они это тем, что указанные выплаты не связаны с производственными результатами работников. Некоторые из судей соглашаются с налоговиками*(19).

Тем не менее данная позиция не бесспорна.

Хотелось бы напомнить, что перечень расходов на оплату труда является открытым*(20). Поэтому некоторые арбитры считают, что если выплаты праздничных премий предусмотрены коллективным или трудовым договорами, то их можно учесть в составе расходов*(21). При этом работодатель имеет право устанавливать различные системы премирования (в т.ч. в связи с юбилейными датами)*(22).

Таким образом, в целях учета в расходах праздничных премий необходимо заранее предусмотреть в трудовых и коллективных договорах положение об их выплате. Однако даже этот способ не может защитить от претензий налоговиков.

Учитываем премии для отпусков и командировок

При исчислении средней заработной платы для отпусков и командировок в расчет берут все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя*(23). При этом в особом порядке учитываются премии в зависимости от периода их начисления*(24) (см. таблицу 1).

Учет премий для расчета отпускных выплат

Ежемесячные Учитывают все фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода

За период работы, превышающий один месяц Учитывают все фактически начисленные в расчетном периоде за каждый показатель. Если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода, то премии учитываются в размере месячной части за каждый месяц расчетного периода

По итогам работы за год, начисленные за предшествующий год Учитывают вне зависимости от времени начисления вознаграждения

Обратите внимание, что премию по итогам работы за год при полностью отработанном расчетном периоде учитывают в полном размере. Если расчетный период отработан не полностью и период, за который начислена премия, не совпадает с расчетным, то ее учитывают пропорционально отработанному времени в расчетном периоде*(25).

Аналогично поступают, если из расчетного периода исключалось время в связи с освобождением сотрудника от работы с полным или частичным сохранением зарплаты или без оплаты в соответствии с законодательством*(26).

Пример 1

Петрову В.А. предоставлен ежегодный основной оплачиваемый отпуск с 01.07.2014. Расчетный период — с 01.07.2013 по 30.06.2014. В ноябре 2013 г. сотруднику был предоставлен ежегодный основной оплачиваемый отпуск — с 01.11.2013 по 29.11.2013 (28 календ. дн.).

Рассчитаем сумму премиальных, которые можно учесть при расчете среднедневного заработка для отпускных выплат при условии, что Петрову В.А. были начислены премии:

— квартальные: 10 000 руб. за II квартал начислены в июле 2013 г.; 10 000 руб. за III квартал — в октябре 2013 г., 10 000 руб. за IV квартал — в январе 2014 г., 10 000 руб. за I квартал — в апреле 2014 г.;

— ежемесячные за фактически отработанное время: 11 000 руб.;

— годовая за 2013 г.: 15 000 руб. — в феврале 2014 г.

Ежемесячные премии за фактически отработанное время можно учесть в полном объеме в размере 11 000 руб.

Премия, начисленная в июле 2013 г., учитывается полностью, так как она начислена в одном из месяцев расчетного периода и продолжительность периода, за который она начислена, не превышает 12 месяцев расчетного периода.

Квартальные и годовую премии учитываем пропорционально отработанному времени:

(10 000 руб. x 4 + 15 000 руб.) : 248 дн. x 228 дн. = 50 564,52 руб.

Размер учитываемых премий при расчете среднедневного заработка для отпускных выплат составляет 61 564,52 руб. (11 000 + 50 564,52).

В аналогичном порядке учитывают премии при расчете среднедневного заработка для определения размера пособий по безработице. Можно выделить лишь следующую особенность: если время, приходящееся на расчетный период, отработано не полностью, то премии учитывают пропорционально отработанному времени.

Исключение составляют ежемесячные премии, выплачиваемые вместе с зарплатой за данный месяц*(27).

Учитываем премии для пособий

В средний заработок, исходя из которого исчисляют пособия, включают все виды выплат и иных вознаграждений в пользу работника, на которые начислены взносы в ФСС России*(28). При этом премии включаются в средний заработок в особом порядке*(29) (см. таблицу 2).

Учет премий для расчета пособий

Ежемесячные, выплачиваемые вместе с зарплатой данного месяца Включаются в заработок того месяца, за который они начислены

По итогам работы за квартал, за год, единовременные за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, единовременные премии за особо важное задание В размере начисленных сумм в расчетном периоде

Пример 2

Иванов И.И. находился на больничном с 02.06.2014 по 06.06.2014. Расчетный период — с 01.01.2012 по 31.12.2013. Рассчитаем сумму премиальных, которые можно учесть при расчете среднедневного заработка для выплаты пособия по временной нетрудоспособности, при условии, что Иванову И.И. начислены премии:

— ежемесячные: 5000 руб. за декабрь 2013 г.;

— квартальные по 10 000 руб. (за 2013 г.): за I квартал начислены в апреле 2013 г.; за II квартал — в июле 2013 г.; за III квартал — в октябре 2013 г., за IV квартал — в январе 2014 г.;

— годовые: 8000 руб. за 2011 г. начислены в январе 2012 г.; 15 000 руб. за 2012 г. — в январе 2013 г.; 20 000 руб. за 2013 г. — в марте 2014 г.

Таким образом, суммы учитываемых премий:

— ежемесячные: 5000 руб.;

— квартальные: 30 000 руб. (10 000 руб. x 3).

Премия за IV квартал 2013 г. не вошла в расчет, так как была начислена в 2014 г.;

— годовые: за 2012 г. — 23 000 руб. (15 000 + 8000).

Премия за 2013 г. не вошла в расчет, так как была начислена в 2014 г.

Размер учитываемых премий при расчете среднедневного заработка для выплаты пособия по временной нетрудоспособности составляет 58 000 руб. (5000 + 30 000 + 23 000).

Учитываются ли при расчете отпускных премии?

Каждый сотрудник при выходе на заслуженный оплачиваемый отдых заинтересован в том, чтобы в полной мере получить положенные начисления. Возникает актуальный вопрос, рассчитывается ли премия в средней зарплате за отпуск. Особенно данный аспект востребован для тех работников, у которых премиальные являются основой заработной платы.

Какие премии входят в расчет отпускных в 2018 году?

Учет премий при расчете отпускных в 2018 году осуществляется, исходя из отработанного периода и выхода в отпуск. В данном вопросе стоит отметить, что рабочий и календарный годы — разные понятие. В первом случае днем отсчета считается дата заключения трудового договора. Соответственно и рассчитываются все остальные периоды, такие как месяц, квартал, год.

При учете отпускных включаются следующие премиальные выплаты:

Следует помнить, что за отпуск сотруднику начисляется средний заработок в месяц, рассчитанный из годового дохода. Для расчета его уровня учитывается та часть премиальных, которая была отработана фактически. Однако есть два момента, которые учитывают неполную отработку:

- премирование за отработанное время выдается в полном объеме;

- при статичном размере премирования учитывается отработанное время.

Также следует обратить внимание, что в расчетное время не входят следующие сроки:

- отпуск;

- забастовки;

- командировки;

- простои производства.

При вычислении среднего заработка исключаются следующие выплаты:

- компенсации и материальная помощь — оплата проезда, телефона;

- не включенное в систему оплаты премирование;

- проценты по вкладам и другие начисления.

| Видео (кликните для воспроизведения). |

В итоге в общую сумму всех выплат берется суммарное количество всех средств, которые были получены работником за указанный период времени.

Разовые премии при расчете отпускных

Нерегулярное премирование сотрудника — достаточно частый вариант. Такие выплаты могут быть связаны с различными событиями и датами, носят разовый, а не постоянный характер. Возникает актуальный вопрос, входят ли они в отпускные.

Единовременная премиальная выплата при расчете может быть включена в общегодовой заработок при следующих условиях:

- если такие премиальные зафиксированы системой оплаты труда;

- если они выплачены в рассчитываемый период.

Для соблюдения первого условия необходимо, чтобы указанная выплата была зафиксирована в трудовом договоре или других нормативных актах. При этом она должна носить систематический характер — завершение проектной работы, заключение сделки.

Входит ли годовая премия в расчет отпускных

Годовая премия при расчете считается в полном объеме, если выдается она за прошлый год. То есть, если сумма за 2017 год выдается в 2018, в любой из месяцев — она учитывается при вычислении среднего уровня достатка. При этом есть два основных условия для ее учета:

- она должна быть предусмотрена нормативами и включена в систему оплаты труда;

- премирование должно осуществляться за определенные достижения.

Следует учитывать порядок расчета самой организации, касающийся включения полного или частичного объема годовой премии. Данный момент актуален, когда работник отработал положенный срок лишь частично.

Квартальная премия при расчете отпускных 2018

Если квартал был отработан полностью, то премия за него также включается в общий доход. К примеру, если работник отработал 7 месяцев, то за два квартала премиальные будут рассчитываться в полном размере.

За оставшийся месяц сумма рассчитывается пропорционально, то есть составит треть от общего размера. Если же такая процедура не предусмотрена, то за данный период будет начислена лишь ежемесячная премиальная выплата.

Как учитываются премии при расчете отпускных в 2018 году?

Формула расчета премиальных выглядит следующим образом:

- размер премиальных в определенный период делится на количество рабочих дней в организации;

- полученный результат необходимо умножить на количество дней, которые были отработаны сотрудником.

Результат полученных вычислений и становится той суммой, которая входит в вычисление среднего уровня заработка.

Как отражать в отчете отпускные, премию, переходящую зарплату?

Актуальным вопросом при расчете начислений является процедура их отражения в отчете. Заполнение формы 6-НДФЛ по отпускным и премиальным предполагает следующие моменты:

- день выплат устанавливается на то число, когда фактически были получены отпускные;

- процедура удержания налога из данной суммы производится при ее начислении.

При этом нужно учитывать, что если премия разовая, она должна учитываться как дополнительный доход. Если же премиальные начисляются систематически, то они вносятся вместе с основным доходом.

Переходящая зарплата учитывается в том месяце, в котором она начислена. Все данные представляются в строках 020 и 040.

Нередко у работодателей возникает востребованный вопрос, можно ли переплату отпускных оформить премией. На практике такой вариант возможен, но только при взаимном согласии с работником. В противном случае дело придется решать через суд.

Расчет среднего дохода для установления суммы отпускных не имеет трудностей, даже с учетом различных нюансов.…

Трудовой кодекс РФ указывает, что наемный работник имеет право на оплачиваемый отпуск. Вычисление отпускных выплат…

У работника может возникнуть желание уволиться и во время отпуска. Это законное право каждого трудящегося,…

Для каждого, кто готов отправиться в отпуск и уже оформил все необходимые документы, насущным вопросом…

Многие сотрудники заранее планируют, где проведут свой отпуск. В связи с этим, тема выплаты отпускных…

В настоящее время законом защищаются не только права сотрудника, но и работодателя. Необходимо четко понимать,…

Учет годовой премии при расчете отпускных на примере — входит ли в средний заработок для оплаты отпуска?

В зависимости от типа премиальных они могут по-разному включаться в расчет оплаты ежегодного отпуска. В статье разберемся, как учитываются годовые премии.

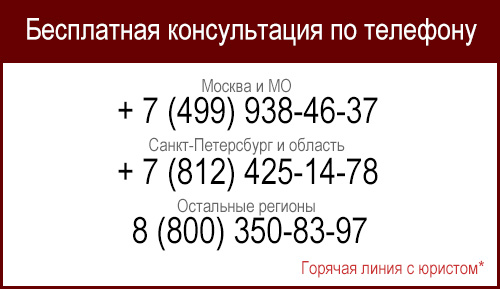

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Входят ли выплаты по итогам года в средний заработок?

Согласно п.2 Положения №922 от 24.12.2007 премиальные суммы учитываются в том случае, если они прописаны в системе оплаты труда – в Положении о премировании, Положении об оплате труда, Коллективном договоре или ином локальном акте.

Годовая премия будет включена в расчет, если работодатель предусмотрел ее выплату в своей внутренней документации.

Подробнее правила учета прописаны в п.15 Положения №922, где говорится о том, что годовую доплату нужно включать в том случае, если год, за который она начислена, предшествует году, в котором оформляется ежегодный отпуск.

Например, если работник идет отдыхать с 10 мая 2019, а премия назначена в марте 2019 за 2018 год, то ее нужно включить.

Не имеет значение, в каком месяце года производится начисление и выплата, сумма должна быть учтена, если она назначена за прошлый год.

При расчете отпускных она будет сразу учтена работодателем.

Возможна и другая ситуация, премиальные начислены позже даты расчета отпускных, например, отдых оформлен с 01.02.2019 по 28.02.2019, а премиальные за 2018 год назначены в апреле 2019.

В этом случае по факту начисления годовой премии работодатель обязан еще раз посчитать средний заработок на дату оформления отпуска с учетом дополнительного начисления, и доплатить разницу между выплаченными отпускными и пересчитанными.

Годовая премия входит в отпускные в полном объеме, не важно, попал ли весь год в расчетный период для отпуска. Главное и единственное условие для учета – это начисление за предшествующий год.

Когда выплата произведена раньше ухода в отпуск:

Потапов уходит отдыхать с 21 июня 2019. В марте 2019 ему назначены премиальные в размере 50 000 за 2018 год. Как их учитывать?

50 000 полностью входят в суммарный доход для среднего заработка, так как начислены они за 2018 год, предшествующий 2019.

Когда премиальные выплачены после отпуска:

Потапов отгулял 28 дней с 1 по 28 марта 2019. Отпускные считались за время с 01.03.2018 по 28.02.2019, суммарный заработок за это время составил 360 000, отработаны все месяцы полностью.

В мае 2019 назначены премиальные за 2018 год в размере 50 000. Входят ли они в расчет и в каком объеме?

При уходе в отпуск Потапову выплачены отпускные = 360 000 / (29.3*12) * 28 = 28 669.

В мае выплачено 50 000 в качестве премиальных за 2018 год. Эту сумму нужно учесть в отпускных.

Так как ежегодный отдых работнику уже оплачен, то придется провести перерасчет и доплатить необходимую сумму.

Отпускные с учетом премии = (360 000 + 50 000) / (29.3*12) * 28 = 32 651.

Сумма к доплате = 32 651 – 28 669 = 3 982.

Читайте также, как учитывать при расчете отпускных:

Полезное видео

Какие выплаты включаются в расчет отпускных — подробно рассказано в данном видео:

Годовую премиальную сумму нужно учесть в составе общего заработка для ежегодного отпуска в том случае, если она начислена за предшествующий год.

Учитывается выплата в полном объеме.

Если отпускные назначены раньше дата начисления премии, то работнику нужно произвести доплату.

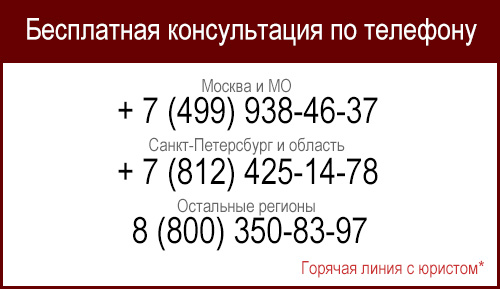

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Расчет отпускных: как учитывать премии

Анна Дорофеева, налоговый консультант аудиторской компании «Что делать Консалт»

Как учитывается вознаграждение по итогам работы за год при расчете среднего заработка для выплаты отпускных?

В соответствии с п.2 Положения (*1) вознаграждение по итогам работы за год (далее по тексту – премия), предусмотренное системой оплаты труда, учитывается при расчете среднего заработка для выплаты отпускных.

При этом в случае, если сотрудник полностью отработал весь расчетный период, при определении суммы отпускных данная премия учитывается полностью.

Если расчетный период отработан не полностью, то способ учета премии при расчете среднего заработка будет определяться в зависимости от порядка ее начисления:

1. Если премия рассчитывается пропорционально отработанному времени, то при расчете отпускных она учитывается в полной сумме.

2. Если сумма премии не зависит от фактически отработанного времени, а выплачивается в фиксированном размере, то при расчете среднего заработка она учитывается пропорционально времени, отработанному в расчетном периоде (п. 15 Положения).

При этом, как следует из разъяснений Министерства здравоохранения и социального развития РФ (*2), « в случае если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с п. 5 настоящего Положения, не пересчитываются пропорционально отработанному времени только премии и вознаграждения, которые начислены за фактически отработанное время за месяцы расчетного периода. Иные премии и вознаграждения в этом случае учитываются при определении среднего заработка пропорционально времени, отработанному в расчетном периоде, путем деления фактически начисленной суммы премиальных выплат, подлежащих пересчету, на количество рабочих дней по календарю пятидневной (шестидневной) рабочей недели в расчетном периоде по норме и умножения на количество рабочих дней по календарю пятидневной (шестидневной) рабочей недели, приходящихся на отработанное время, а не пропорционально фактически отработанному времени в периоде, за который начислена премия».

Таким образом, в случае, если расчетный период отработан не полностью, а премия выплачена в фиксированном размере, то сумму премии при расчете отпускных следует делить на количество рабочих дней по норме и умножать на количество фактически отработанных дней в расчетном периоде.

Если положением о премировании установлено, что расчет премии производится пропорционально отработанному времени, то выплаченная по итогам 2008 года премия включается в расчетный период полностью.

Например:

Сотруднику в марте 2009 года выплачена премия по итогам работы за 2008 год в сумме 60 000 руб. и предоставлен отпуск с 01апреля 2009 года на 28 календарных дней. (Месячный оклад – 70 000 руб.; с 04 07.08 по 31.07.08 –очередной отпуск за 2007 год)

Расчет отпускных в 2019 году: 5 ошибок, которые следует избегать

Ошибки при расчете отпускных приводят к тому, что сотрудник получит больше или меньше положенной суммы. Выплатили больше – завысили расходы на оплату труда, грозит ответственностью для компании. Выплатили меньше – обидели работника и нарушили его права. Разберем, как правильно рассчитывать отпускные.

Порядок расчета среднего заработка при определении отпускных регламентирует Постановление Правительства РФ от 24.12.2007 № 922 (далее – Положение № 922).

Внимательно применяйте правила этого документа, чтобы избежать ошибок.

Ошибки при расчете отпускных

Ошибка 1. Неправильно определен расчетный период для отпускных

Причина этой ошибки кроется в неверном прочтении пункта 5 Положения № 922. Здесь указано время, которое следует исключать из расчета. При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

- за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации, за исключением перерывов для кормления ребенка. Нельзя исключать перерывы для кормления ребенка!

- работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

- работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника. Нельзя исключать время простоя, произошедшего по вине работника!

- работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу. Нельзя исключать время, когда работник участвовал в забастовке!

- работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации.

Если на момент расчета отпускных в расчетном периоде есть неявки работника на работу, причины которых не выяснены, исключать данное время также неправомерно. Аналогично и с прогулами. Это полностью соответствует нормам п. 5 Положения № 922.

Как избежать ошибки 1:

Из расчетного периода не следует исключать:

- перерывы для кормления ребенка;

- время простоя по вине работника;

- время, когда работник участвовал в забастовке;

- неявки по невыясненным причинам;

- прогулы.

Ошибка 2. В организации принят расчетный период менее 12 месяцев, что ухудшает положение работников

Средний заработок работника независимо от режима его работы расчитывают исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (п. 4 Положения № 922).

Согласно статье 139 Трудового кодекса, в коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников. Обратите внимание, ключевые слова здесь «если это не ухудшает положение работников».

Как избежать ошибки 2:

Если в организации локальными нормативными актами предусмотрен иной расчетный период, например, 4 месяца, то бухгалтеру прежде, чем выплатить отпускные работнику, следует произвести расчет отпускных два раза:

- исходя из 12 предшествующих месяца;

- из периода, который установлен локальными нормативными актами.

Если отпускные, рассчитанные исходя из 12 предшествующих месяцев, окажутся больше, то выплатить следует их.

Ошибка 3. В расчет отпускных неправильно включены выплаты, произведенные в расчетном периоде

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (п. 2 Положения № 922). Ключевыми словами здесь являются «предусмотренные системой оплаты труда».

- В расчет среднего заработка включены выплаты, которые произведены не за труд. Нельзя включать в расчет выплаты, которые не относятся к зарплате. Разберемся с понятием, что же такое зарплата? Зарплата – это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) (ст. 129 ТК РФ).

- В расчет отпускных включены выплаты, которые не предусмотрены локальными нормативными актами компании.

Как избежать ошибки 3:

- не включайте в расчет среднего заработка при исчислении отпускных выплаты, которые не являются заработной платой или выплатой за труд. Например, поощрительная выплата к 50-летию работника не будет являться зарплатой, и включение ее в расчет отпускных законодательно не обосновано;

- зафиксируйте в локальных нормативных актах компании выплаты, включаемые в расчет отпускных, например, в Положении об оплате труда.

Ошибка 4. В расчет отпускных включены все, без исключения, премии, начисленные работнику в расчетном периоде

Примеры ошибок. В расчет отпускных включены:

Как избежать ошибки 4:

В расчет среднего заработка при исчислении отпускных следует включать:

- только премии, предусмотренные локальными нормативными актами;

- только премии за труд;

- не более 12-ти ежемесячных, 4-х ежеквартальных, 2-х полугодовых премий, начисленных в расчетном периоде, за один и тот же показатель.

- годовую премию только за предшествующий событию календарный год, независимо от времени начисления.

Ошибка 5. Неверно применен коэффициент повышения при расчете отпускных

Пример ошибки: средний заработок при расчете отпускных работника рассчитывается с учетом коэффициента повышения, при том, что повышение оклада коснулось только этого работника.

Согласно п. 16 Положения № 922, применять коэффициент повышения допустимо только в том случае, если оклады были повышены всей организации, всему филиалу, или всему структурному подразделению.

Как исправить ошибки при расчете отпускных

Если обнаружена ошибка при начислении отпускных, для начала надо разобраться: отпускные завышены или, наоборот, занижены:

- Отпускные занижены – доначислите и доплатите работнику недостающую сумму.

- Отпускные завышены (бухгалтер неверно применил нормы законодательства) – в этом случае просто так удержать излишне выплаченные работнику отпускные нельзя, так как ошибка произошла из-за неправильного применения норм законодательства. С работника следует получить согласие.

Можно обратиться к работнику с просьбой, чтобы он написал заявление об удержании данной суммы. Если работник согласится, то удержать излишне выплаченную сумму можно в полном объеме. Это удержание уже будет рассматриваться как удержание по инициативе работника, а ограничений здесь нет.

| Видео (кликните для воспроизведения). |

Но если работник откажется, то вернуть излишне выплаченные отпускные получится только через суд.

Источники

-

Рассказов, Л. П. Теория государства и права / Л.П. Рассказов. — М.: Инфра-М, РИОР, 2014. — 480 c. -

Лазарев, В. В. Теория государства и права / В.В. Лазарев, С.В. Липень. — М.: Юрайт, Юрайт-Издат, 2012. — 640 c. -

Трудовое право; Юнити-Дана — Москва, 2010. — 504 c.

Я работаю юристом-консультантом в юридической конторе города Москва уже более 11 лет. По образованию, я тоже юрист. За время своей работ, я изучил множество юридических законов и столкнулся с различными проблемами в этой области. Поэтому имею большой опыт в данной сфере.