Содержание

- 1 Возврат подоходного налога за платное ведение беременности и платные роды

- 2 Как сделать возврат налога за платные роды или платное ведение беременности

- 3 Главное — иметь мужа с зарплатой, официальной!

- 4 Как оформить налоговый вычет за платные роды

- 5 Налоговый вычет за платное ведение беременности

- 6 Как получить налоговый вычет на роды по контракту

Возврат подоходного налога за платное ведение беременности и платные роды

Роды – важное и радостное событие для всей семьи. Как правило, женщины предпочитают рожать в государственных родильных домах, но иногда беременной требуется дополнительное обследование, лечение, сопровождение в силу критического состояния. Вопрос об оказании высококвалифицированной помощи может решаться в платных больницах. Налоговое законодательство согласно статье 219 НК устанавливает право заявителя на возможность компенсировать часть денег, уплаченных за медицинскую помощь.

Кто может получить вычет за платные роды

Оформление налогового вычета за роды по контракту законом предлагается не всем гражданам. Перед обращением в инспекцию необходимо разобраться, относится ли потенциальный получатель к категории лиц, имеющих право на возврат средств.

Право на налоговый вычет по факту платных родов могут реализовать:

- женщина, которая получала платные консультации в медицинских организациях, – если она имеет официальный заработок и платит налог в размере 13 процентов ежегодно;

- супруг (отец ребенка) – при наличии официального заработка и уплатиты налога в размере 13 процентов ежегодно.

Получить налоговый вычет за платные роды не могут люди, не имеющие официального места трудоустройства, соответственно и отчислений в инспекцию, а также предприниматели, которые ведут деятельность по специализированной программе, в рамках которой, с них не взимается налог 13 процентов.

ВАЖНО! Процесс ведения беременности, дополнительные обследования перед родами, за которые заявитель уплачивает собственные денежные средства, входят в перечень услуг, возмещаемых с помощью предоставления декларации по форме 3-НДФЛ.

Условия предоставления возврата

Оформить возврат налогового вычета можно не на все типы медицинской помощи, предлагаемой будущей матери. Актуальны такие виды возмещения затрат:

- консультирование специалистов в платной медицинской организации;

- диагностические процедуры (анализы, ультразвуковое излучение, скрининги);

- процесс лечения в период беременности в стационаре и амбулаторном режиме;

- родоразрешение в частном родильном доме, оформленное на основании договора об оказании услуг между учреждением здравоохранения и беременной;

- лекарственные средства и препараты, которые во время беременности приобретены по рецептурному бланку лечащего врача.

Предоставление вычета реализуется только при наличии лицензии у медицинского учреждения, куда женщина обращалась. Если роды были осложненными или производилась процедура кесарева сечения (это дорогостоящие медицинские услуги), клиент имеет право на социальные возмещения в полном объеме.

Необходимые документы

Основание для возмещения денежных средств налогоплательщику – пакет документов, предоставленный женщиной или ее супругом в инспекцию на той территории, где они зарегистрированы и проживают:

- паспортные данные заявителя (копия);

- сведения о полученных доходах из организации, где официально трудоустроен клиент (2-НДФЛ);

- при оформлении возврата подоходного налога супругом необходимо свидетельство, подтверждающее вступление пары в брачные отношения;

- декларация, заполненная заявителем, в которой указаны личные данные потенциального получателя, ежемесячные доходы физического лица, сумма расходов на оплату медицинских услуг;

- договор, заключённый между организацией здравоохранения и пациенткой, а также акт, свидетельствующий о факте оказания помощи медицинского характера;

- заявление гражданина;

- платежные документы и чеки с суммами денег, потраченных на лечебный процесс (препараты, диагностические процедуры, роды на платной основе);

- реквизиты лицевого счета, куда надо перевести возмещаемые суммы.

Документы на получение возврата сдаются лично в инспекцию или направить по почте с уведомлением. Возможен вариант предоставления сканированных копий по электронной почте.

Размер вычета

В качестве размера социального налогового вычета законодательством определена сумма в 120 000 рублей. Исходя из этого, можно высчитать предел – 120 тысяч рублей * размер подоходного налога (13%) = 156 тысяч рублей. Такие условия не актуальны для дорогостоящих процедур, производимых медицинскими учреждениями. Даже если затраты превышают предельный показатель, но лечение было дорогим, расходы возмещаются полностью, что подтверждается документально с помощью чеков, рецептурных бланков, выписок из амбулаторных карт.

Предел выплат определяется из расчета затрат клиента за год на все виды медицинских услуг. Например, в течение 12 месяцев женщина оплачивала процедуру родов, диагностические методики выявления патологий плода, осуществляла протезирование зубов. Если за все услуги сумма расходов превысила допустимое значение, возвращен будет только законодательно оговорённый размер выплат.

Данные условия реализуемы, только если гражданин в течение календарного года осуществлял взносы в налоговую инспекцию через работодателя из средств зарплаты.

Период возврата денежных средств

Возмещение расходной части личного бюджета клиента за роды на платной основе может производиться не сразу в течение 1 года. Сроки возврата денежных средств зависят от стоимости лечения и уплаты налога в бюджет государства. Например, если затраты составили 450 000 рублей, необходимо их размер *13% = 58500 рублей (получит пациент). В течение года он уплатил в качестве налога 50 000 рублей. Таким образом, вернуть в следующем году он сможет 50 000 рублей, а 8500 останутся и перейдут к выплате на последующий год.

Заявитель в таком же порядке предоставит декларацию, после чего, ему переведут оставшиеся деньги. Срок проверки документов составляет 3 месяца с момента их подачи, в течение 1 месяца кредитное учреждение переводит сумму на лицевой счет клиента. Таким образом, общий период составляет 4 месяца.

Как сделать возврат налога за платные роды или платное ведение беременности

Российское законодательство предусматривает возможность получения налогового вычета социального характера. Это касается возврата 13% денег, затраченных на лечение и добровольное медицинское страхование. Граждане РФ могут также получить налоговый вычет за роды по контракту.

По каким расходам можно получить вычет

Частные клиники сейчас становятся все более востребованными. В таких медучреждениях предоставляются услуги по ведению беременности, здесь же можно родить ребенка под наблюдением квалифицированных докторов. С точки зрения закона, к лечебным процедурам относятся осмотры, лабораторные исследования, УЗИ, а также сами роды. Сюда входит лечение в период беременности в стационаре и проводимое амбулаторно.

То же самое касается сумм, которые уплачены за лекарства и медикаменты, но только назначенные врачом. Перечень таких препаратов утвержден официально. В него входят лекарства от аллергических реакций, для проведения наркоза, борьбы с инфекциями и заболеваниями ЖКТ, антисептики, некоторые витамины. Льгота распространяется на расходы по приобретению детских лекарств. Средства, направленные на эти цели, учитываются, когда рассчитывается налоговый вычет за платные роды.

Период беременности – самое подходящее время, чтобы детально изучить условия возврата налога за роды. Каждый налогоплательщик может получить обратно от государства 13% средств, которые он потратил на оплату медицинских услуг.

При получении дорогостоящего лечения процедура несколько иная. При проведении кесарева сечения, сложном течении беременности или проблемных родах, есть возможность вернуть вычет с полной суммы. Правда в этом случае потребуется документальное подтверждение внесения платы за такие услуги и обоснованность получения их.

Условия получения налогового вычета

Чтобы использовать налоговый вычет на роды, необходимо учесть следующие нюансы:

- При обычном течении родов вычет будет возвращен с суммы, не превышающей 120 000 рублей. 13% составят не более 15 600 рублей.

- Вычет возвращают исключительно за тот налоговый период, в течение которого были оплачены медуслуги.

- Вычет можно использовать за год, в котором были оплачены услуги. Перенос остатков на следующий год невозможен.

- У медучреждения, в котором вы решили наблюдаться в период беременности и рожать, обязательно должна быть соответствующая лицензия.

- Клиника должна выдать на руки договор на оказание услуг, а также справку об оплате.

Право на получение вычета за обслуживание в платном медучреждении в связи с беременностью и родами появляется при соблюдении ряда условий:

- Льгота предоставляется только гражданам страны.

- Пользоваться можно услугами только российских клиник (расположенных не только в Москве).

- При заключении и продлении договора на предоставление медуслуг, должны быть потрачены личные средства плательщика.

- Годовой доход гражданина составляет менее 2 миллионов рублей.

Вернуть средства по вычету нельзя в случае платного ведения беременности и родов за пределами страны или оплате договора ДМО без предусмотренных страховых выплат.

Обязательным условием получения вычета является легальная уплата налогов. Безработные не получают права на вычеты, даже если им предоставляется соответствующее пособие. Не предусмотрена возможность возврата НДФЛ и для предпринимателей, работающих по специальным режимам налогообложения из-за отсутствия доходов, в отношении которых действует ставка в 13%.

Порядок получения вычета

Для возвращения вычета нужно обратиться в местный налоговый орган. Чтобы воспользоваться этой возможностью, следует:

- Подать декларацию в налоговую по форме 3-НДФЛ. Это делается по окончании того года, в котором оплачено лечение и куплены лекарства.

- Получить в бухгалтерии на работе справку о налоговых начислениях и суммах удержаний за этот год (2-НДФЛ).

- Сделать копии бумаг, подтверждающих родственную связь с человеком, оплатившим медуслуги.

- Сделать копии документов, которыми можно подтвердить затраты на лечение и медикаменты.

- Передать пакет документации налоговикам.

Потребуется также договор, заключенный с медучреждением, в котором наблюдалась будущая мама и принимались роды. К нему прикладывается копия лицензии клиники, но достаточно и указания номера лицензии в справке для налоговиков. Документ об издержках, связанных с платными медуслугами, выдается клиникой. Чтобы получить возмещение в виде налогового вычета, придется написать заявление.

В медсправке, выданной клиникой, указывается специальный код: 01 либо 02. В первом варианте речь идет об обычных родах без осложнений. Во втором – о проблемных родах или кесаревом сечении.

Сроки рассмотрения документов

На проверку документов отводится 2-4 месяца. После ее завершения заявитель получает сообщение об итогах проверки в течение 10 дней. Это может быть предоставление средств вычета на счет либо обоснование отказа. При появлении сомнений в подлинности предоставленных документов, отсутствия определенных бумаг и возникновения других вопросов, плательщика могут вызвать в ИФНС.

Передать заявление на вычет можно на протяжении длительного времени – трех лет. Если соглашение с медучреждением заключено несколько лет назад, назначение вычета все равно возможно только за три последних года.

После подачи заявления лучше узнать о ходе рассмотрения в налоговой самостоятельно, если до этого не приходит извещение. После вручения акта, содержащего решение налоговиков, заявитель может представить возражения в течение 15 дней. Рассмотрение таких возражений происходит в присутствии заявителя.

Как подать документы

Подача документов для возмещения затрат возможна несколькими способами:

- Лично – сотрудник инспекции сразу проверит документацию, укажет на отсутствие нужных бумаг или необходимость исправлений. Но на визит в налоговую порой уходит немало времени.

- По почте – если в декларации будут обнаружены недочеты, плательщик узнает об этом далеко не сразу. Соответственно, процедура получения вычета займет больше времени.

- Через кабинет пользователя на интернет-сайте ФНС – сначала нужно пройти регистрацию, посетив инспекцию. Процедура проводится один раз, после чего плательщик получает доступ к многочисленным сервисам, в том числе кабинету.

- Посредством Портала Госуслуг – регистрация проводится удаленно, потребуется авторизация по личным документам.

- Через работодателя. Работодатель может выступать в роли посредника между плательщиком налогов и ФНС в плане передачи документации. Обращаться в бухгалтерию по месту работы можно в любое время, не дожидаясь завершения налогового периода. Но этот вариант работает только в случае, если вычет планируется получить за последний год, а не за более длительные предшествующие периоды.

Почему могут отказать

Причинами отказа в назначении вычета за ведение беременности и роды на платной основе могут быть:

- Неполный пакет документов, переданный налоговикам.

- Отсутствие удержания подоходного налога с плательщика.

- Передача документации не в ту инстанцию.

- Исчерпанный лимит по социальным налоговым вычетам.

- Отсутствие лицензии у медучреждения или окончание периода ее действия.

- Существенные нарушения, выявленные в ходе проверки декларации.

В остальных случаях можно рассчитывать на возмещение вычета в связи с затратами на ведение беременности в платной клинике и роды по контракту.

Главное — иметь мужа с зарплатой, официальной!

Для всех, кто совсем недавно стал родителями, мы составили подробную инструкцию, как получить налоговый вычет за платные роды 2018.

Сегодня одна из мам «Литтлвана» согласилась поделиться своим опытом и рассказала о том, как же это все происходит на самом деле.

«Многие думают, что возврат налогового вычета за платные роды — очень сложная процедура и требует приложения массы усилий. На самом деле это совсем не так. Любой, умеющий пользоваться компьютером, а среди читающих «Литтлван», я уверена, все такие, в состоянии сам заполнить декларацию, прикрепить документы и отправить их. А в случае сомнений советую почитать статью на сайте или заглянуть в топ «О возврате налоговых вычетов за платные роды» на форуме, где всегда подскажут, как оформить налоговый вычет за платные роды. Мне помогло.

За что возможен возврат?

В марте 2016 года я родила дочку. У меня был заключен договор на «Семейные роды» с роддомом №9. Я заплатила за их услуги 110 000 рублей. Где-то треть этой суммы была за пребывание в комфортабельной палате. Она-то как раз не подлежит возмещению. А вот за «ведение родов» положен возврат. У меня выходило около 70 000 рублей. Получить обратно 13% от этой суммы я и собиралась.

Так как с января в 2016 года я находилась в декретном отпуске, то и дохода у меня не было. Поэтому справка из роддома для налогового вычета оформлялась в их бухгалтерии на имя мужа. А договор при этом не меняли, хотя он и был на меня оформлен. В роддоме сами знают, что и как нужно заполнять. Никаких проблем и сложностей не возникло.

Где и как подавала документы?

Соответственно муж от своего имени подал в 2017 году декларацию за 2016 год. Все это он делал в электронном виде, на сайте ФНС, в личном кабинете. Правда, до этого мы на всякий случай уточнили по телефону у налогового инспектора, в течение какого срока можно получить налоговый вычет за роды по контракту. Ничего не изменилось — в течение трех лет с момента заключения договора на медуслуги. Он же дал консультацию по необходимому набору документов. Но мы и так все знали.

С самим сайтом проблем не возникло. Там простой и понятный интерфейс. Нужно внести свои личные данные и несколько цифр — доход за год, уплаченный НДФЛ и сколько потрачено на лечение (роды). Сумма к возмещению считается автоматически исходя из внесенных данных. Заявление на получение вычета тоже несложно заполнить. Главное не забыть внести данные своей карты, куда необходимо осуществить перевод. И все внимательно проверить.

Оригиналы документов никуда носить не надо. Отсканировал, прикрепил к заявлению и отправил. Мы к стандартному набору — договору, справке из роддома и чеках об оплате — приложили свидетельство о браке. И на всякий случай — копию лицензии медицинского учреждения, хотя она в теории и не требуется. А вот справка с работы из бухгалтерии по форме 2 НДФЛ при подаче документов в электронном виде через личный кабинет не нужна. В налоговой эти данные уже имеются от работодателя.

Когда получила налоговый вычет за платные роды?

В личном же кабинете мужа на сайте мы следили за изменениями в проверке декларации. Наша налоговая никогда не спешит делать возврат НДФЛ за роды, поэтому проверяла все отведенное на это законодательством время. То есть мы ждали три месяца. Затем в течение месяца после окончания проверки 13% от потраченной суммы были переведены на счет. Поэтому всем, кто меня спрашивает, как вернуть деньги за платные роды с зарплаты мужа, я отвечаю — очень просто. Главное — иметь мужа с зарплатой, официальной!

За что еще можно получить налоговый вычет?

Подавала я на возврат не только за роды, но и за платное ведение беременности и все сделанные за это время УЗИ. Сумма получилась приличная. Поэтому мы ее поделили с мужем. Я подавала декларацию по чекам за 2015 год, когда у меня был доход. А он — за 2016 год».

Как оформить налоговый вычет за платные роды

Littleone составил подробную инструкцию, как получить налоговый вычет за платные роды в 2018 году.

Что говорит закон?

Налоговый вычет за оплаченные роды — это предоставляемая государством возможность компенсировать часть денег, уплаченных в бюджет в качестве налога на доход. Так называемые социальные расходы (лечение, обучение, благотворительность, добровольное медицинское и пенсионное страхование) дают налогоплательщику право предъявить требование на возврат 13% от суммы документально подтвержденных трат.

Налоговый вычет можно получить, если вы гражданин РФ. К возврату принимается 13% от суммы потраченной на роды, а также любые осмотры, анализы, УЗИ и т.д., но не более того, что вами было уплачено в качестве налога в отчетном году. То есть если вы заработали в 2015 году 100 000 рублей, заплатили 13% налога, то есть 13 000, то и вернут вам не более 13 000 рублей. Также существует ограничение по общей сумме, потраченной на лечение и обучение, не более 13% от 120 000 рублей (то есть возврат — не более 15 600 руб.) Это не касается дорогостоящего лечения (существует перечень дорогостоящих видов лечения, в него помимо прочего входят осложненные роды, например, кесарево). По дорогостоящему лечению можно вернуть вычет со всей суммы.

Как вернуть деньги за платные роды с зарплаты мужа? Для этого нужно оформить справку из медучреждения, где плательщиком будет указан он, и также декларацию оформить на него. При возврате НДФЛ за роды нужно знать, что деньги возвращают только за медицинские услуги в родах, за платную палату и прочие услуги деньги не возвращают.

Перед тем, как заполнять декларацию, вспомните, не сдавали ли вы или ребенок платно анализы, не обращались ли платно к врачам (вы или ребенок), не лечили ли зубы, не делали ли ДМС на себя или ребенка (по поводу документов, необходимых для возврата за ДМС, можно почитать здесь). А может ваш ребенок или вы где-нибудь учились или занимались в секции? Имейте в виду, что со всего этого можно возвращать налог (естественно, при условии, что у учреждения есть лицензия на лечение или образование).

Как подать декларацию?

| Видео (кликните для воспроизведения). |

Подается декларация по месту постоянной регистрации (прописки). Декларацию можно принести лично (и на сайте ФНС есть электронная запись на прием), можно отправить заказным письмом с уведомлением и описью вложения, можно подать через портал Госуслуги.

Документы, которые необходимо предоставить в налоговую инспекцию для возврата вычетов за медицинские услуги (в т.ч. и роды):

- Декларация по форме 3-НДФЛ.

- Справка из бухгалтерии по форме 2-НДФЛ.

- Справка из роддома для налогового вычета (берется в бухгалтерии, подойти нужно со своим ИНН, договором и чеками об оплате, также можно такие справки брать в любом медучреждении за любые платные медуслуги, в том числе посещения врача, анализы, УЗИ).

- Чек об оплате (согласно письму от 17 апреля 2012 г. N 03-04-08/7-76 МинФина справка по п. 3 фактически и так доказывает факт оплаты, так что чеки при наличии справки требовать не имеют права).

- Заявление с реквизитами вашей банковской карты.

- Если возвращает налог супруг, то также нужно свидетельство о браке. А если есть возвраты за детей, то свидетельства о рождении.

На сегодняшний день обращение граждан за налоговым вычетом на лечение достаточно распространенное явление, поэтому медицинские организации при обращении к ним за справкой сами помогут сформировать необходимый пакет документов, переоформить договора на того, кто налог возвращает, приложат копии медицинских лицензий. Поэтому сбор документов отнимает не так много времени и сил, как кажется. Если все документы собраны, декларации заполнены правильно, то все взаимодействие с налоговой службой может быть сведено к отправке документов по почте, а потом к денежному переводу на вашу банковскую карту.

Однако НИ незаконно требуют договор на оказание услуг и копию лицензии медучреждения. Если номер лицензии мучреждения указан в справке, выданной для предоставления в налоговые органы, копию лицензии требовать не имеют права.

В справке из медучреждения должен быть проставлен код 01 или 02, 01 ставится в случае обычных родов, 02 в случае осложненных (например, кесарева).

По ДМС справка не нужна, про то, что нужно, а также про то, можно ли вернуть, если договор на ДМС заключал ваш работодатель, но вы возмещали часть средств, можно почитать здесь.

На возврат можно подавать в течение трёх лет, которые отсчитываются с года, в котором осуществляется возврат. То есть если документы на возврат подаются в 2016 году, то декларации можно подавать за 2015, 2014, 2013 года. Соответственно, заполняются декларации 3-НДФЛ в программах, соответствующих годов. Договор с медорганизацией может быть заключен 10 лет назад, но вернуть деньги можно только за три последних года.

Программу для заполнения налоговой декларации по форме 3-НДФЛ можно скачать здесь. Заполняется в программе, соответствующей году заключения договора.

Справка, которую необходимо получить в РД для оформления возврата, должна быть выдана по установленной форме. Форма справки и инструкция по ее заполнению утверждена Приказом МЗ России и МПС России №289/БГ-3-04/256 от 25 июля 2001 года.

В течение какого срока можно получить налоговый вычет за роды по контракту?

- Подаем декларацию.

- В течение трех месяцев (максимум) налоговая проводит камеральную проверку, по окончании которой выдает акт камеральной проверки (но если налоговая несоответствий не находит — они сразу принимают решение о предоставлении вычета). За актом должны вызвать по телефону или письменно, в крайнем случае отправить его по почте. Лучше через три месяца им позвонить самим.

- В течение 15 рабочих дней с момента вручения акта надо предоставить в налоговую свои возражения. Потом у них будет разбор по возражениям, куда вас обязаны вызвать. Хотите — сходите, не хотите — не ходите, возражения представлены, формальности соблюдены.

- После этого в течение 10 рабочих дней налоговая принимает решение о непривлечении к ответственности, где будет также и про предоставление/непредоставление вычета. За решением также должны вызвать, в крайнем случае — по почте. Опять же надо их терзать и требовать решение.

- В течение 10 рабочих дней с момента получения решения следует подать апелляционную жалобу в УФНС по СПб. Подается через канцелярию вашей налоговой.

- Если срок пропущен — можно обжаловать решение в общем порядке путем подачи жалобы непосредственно в УФНС по СПб. Срок подачи — 1 год. Но — отличие от апелляционной жалобы в следующем: при подаче апелляционной жалобы решение вступает в силу со дня его утверждения вышестоящей инстанцией, а обычную жалобу вы подаете на уже вступившее в силу решение. Подача апелляции удобнее, чтобы не пропустить сроки обращения в суд.

- Апелляционная жалоба рассматривается в течение 1 месяца, и в течение 5 дней должны вам выслать решение. Если через полтора месяца ничего не получили — требуйте. Обычную жалобу рассматривают в те же сроки.

- После того, как УФНС по СПб утвердит решение районной налоговой, — идите.

Неопытным в заполнении декларации лучше подойти с документами к налоговому инспектору, для проверки правильности, а потом уже можно отправлять письмами. И ждать платежа.

Кроме медицинского лечение детей, возможно, также осуществлять возврат за лечение родителей-пенсионеров. Я сама в 2015 году получала налоговый вычет за лечение моей мамы-пенсионерки. Впечатления от общения с налоговой очень положительные. Деньги вернули в течение двух месяцев.

Также немногие знают (а бухгалтера в некоторых компаниях предпочитают не делать лишнюю работу и не уведомлять сотрудников), что возможен налоговый вычет на ребенка, который могут делать ежемесячно. Его размер составляет 13% от 1400 рублей (за первого и второго ребенка)/от 13% от 3000 (на третьего и следующего) до достижения вашего годового дохода 350 000 рублей (280 000 руб. до 2016 г.). Если вы обнаружили, что налоговый вычет не предоставлялся на работе, то его также можно получить при подаче 3-НДФЛ. А с 2013 года получать налоговый вычет на одного ребенка могут не только его родители, но и официальные супруги обоих родителей».

Полезные ссылки

- Если Вы хотите, чтобы деньги вам перевели на счет любого другого банка (не СБ), вы имеете на это право, основание письмо.

- Если вам пришло письмо из НИ с требованием принести договор (если договор не прикладывался) и «пугание» ответственностью за непредоставление, то вы можете направить им возражение. Текст возражения примерно такой.

- Если вам отказали в вычете, читайте здесь.

- По поводу незаконного требования НИ копии лицензии медучреждения, читайте п.2.4. письма.

- Аргументы, основанные на законодательных актах, на незаконные требования налоговой.

- Налоговая требует, чтобы справка была оформлена на того, кто возвращает налоговый вычет. Нет ничего сложного в том, чтобы оформить ее на супруга, просто принесите его ИНН и попросите сделать справку на него. Все идут навстречу. На договор из роддома обычно закрывают глаза.

- Группа Вконтакте по возврату налогового вычета.

- Топик по возврату налогового вычета на форуме.

Мы благодарим за помощь в создании данной статьи нашу форумчанку Irishka555.

Налоговый вычет за платное ведение беременности

5. Опять-таки через сайт налоговой я записалась на приём в свою инспекцию. Это оказалось излишне, лично у нас (Мск, ИФНС №24) всё внутри давно окультурено и отлажено. Электронная очередь, два десятка инспекторов на приёме документов, мягкие диванчики, туалет и автоматы с кофе 🙂

6. При подаче документов написала заявление на возврат налога, где ещё раз указала банковские реквизиты.

Также выяснилось, что налоговая комп.программа все-таки в одном месте меня подвела, но ничего страшного! Мне выдали пустой бланк именно той страницы, где была ошибка, и я тут же вручную её переписала.

7. Через месяц меня вызвали в инспекцию для внесения правок в ещё одну страницу (мой работодатель в своё время подал в налоговую неверную инфу, но это несущественно).

8. И, через 4 месяца после подачи документов, — деньги у меня на карте.

Такой долгий срок установлен их нормативами, я звонила уточнять — 3 месяца на рассмотрение документов, и 1 месяц на оформление денежного перевода.

Как получить налоговый вычет на роды по контракту

Налоговый вычет на роды по контракту – это обычный социальный налоговый вычет, возможность вернуть часть денег в семейный бюджет. Но для возврата денег нужно соблюсти ряд условий и предусмотреть пару хитростей. Разберемся, как правильно оформить налоговую льготу на платные роды.

Кто может получить налоговый вычет за роды по контракту и ведение беременности?

Появление малыша на свет — это волнительный момент, о котором будущие мамочки начинают беспокоиться заранее. Нередко беременность, как и само появление малыша на свет, ведется в платных медицинских центрах, так как государственные учреждения не всегда могут предоставить необходимый спектр услуг и уровень обслуживания.

Россиянам предоставлен самостоятельный выбор медицинской компании, в которой ребенок должен появиться на свет. Будущая мама может обратиться за услугами в любое учреждение. Но получить налоговый вычет на платные роды можно не в каждой организации. Необходимо соблюсти определенные условия.

Кто может получить возврат НДФЛ за платные роды? Определим важные условия:

- Заявитель является налоговым резидентом Российской Федерации: проживает на территории нашей страны не менее 183 дней в году.

- Гражданин трудоустроен официально, имеет налогооблагаемый доход, который может быть подтвержден документально (справкой 2-НДФЛ).

- Ставка налога на доходы физических лиц, применяемая к доходу заявителя, равна 13 %. Нельзя получить возврат НДФЛ, удержанного по другой ставке (30 % или 35 %).

- Медицинское учреждение, которое оказывает платные услуги, должно иметь лицензию. В противном случае в возврате денег из бюджета роженице откажут.

- Документальное подтверждение права на налоговый вычет за платные роды: потребуется не только договор на оказание платных медицинских услуг, но и чеки, квитанции, а также особый документ — справка об оплате медицинских услуг (унифицированная форма).

Вычет на платные роды — это один из видов социального налогового вычета, регламентированного пунктом 3 статьи 219 НК РФ, это попросту льгота на лечение. Поэтому в сумму льготы можно включить не только фактическую оплату родов, но и все сопроводительные процедуры по ведению беременности. Например, УЗИ, клинические анализы, гормональная терапия, пребывание в стационаре на период сохранения беременности и многое другое. Главное, чтобы все расходы были подтверждены документально и условия были соблюдены.

Кто получит – муж или жена?

Оформить налоговый вычет за платные роды может не только мама, но и ее законный супруг. Важно соблюсти формальности при оформлении документации: в договоре и платежных документах должен быть указан именно тот гражданин, который будет заниматься возвратом.

ВАЖНО! Налоговый вычет за платные роды (на лечение) не переносится на другие периоды и предоставляется только на тот год, в котором были совершены расходы на оплату лечения.

Не облагаются налогом на доходы физических лиц следующие выплаты в пользу мамочек:

- пособие по беременности и родам, которое выплачивается трудящимся женщинам по больничному листу;

- единовременное пособие при рождении малыша;

- материальная помощь от работодателя (до 50 000 рублей в год на одного ребенка);

- ежемесячное пособие по уходу за малышом до полутора лет и до трех лет.

Поэтому женщине будет проблематично вернуть НДФЛ в полном объеме — вычет на платные роды не к чему будет применить.

Совет. Перед заключением договора и оплатой медицинских услуг оцените финансовые возможности каждого из супругов, сравните доходы мужа и жены за год, в котором планируются роды. Учитывайте весь период. Например, рожая в марте, вряд ли женщина приступит к работе до конца года. В то время как муж будет работать и обеспечивать семью круглый год. В таком случае выгоднее оформлять договор и платежные документы на мужа, чтобы вернуть НДФЛ в максимальном размере.

Пример оформления, как вернуть деньги за платные роды с зарплаты мужа: платит муж, а лечится жена. В таком случае заказчик в договоре — муж, а пациент — жена. В чеках, справках об оплате плательщик — муж. Это важно! Иначе ФНС откажет в возврате.

Допустимо разделить расходы между супругами: часть оплатит мамочка, а часть — ее супруг. В таком случае размер льготы можно удвоить.

Размер вычета за платные роды

Максимальная сумма социального налогового вычета — 120 000 рублей в год. В эту сумму входит оплата обучения, лечения и благотворительности. Например, если вы оплатили 100 000 рублей за свое обучение и 50 000 рублей — за лечение, то размер вычета все равно будет равен 120 000 рублей.

Вернут не все 120 000, а только 13 % от этой суммы. То есть 15 600 рублей. Но только при условии, что вы совершили расходы на 120 000 рублей и подтвердили их документально.

ВАЖНО! Налоговый вычет за платные роды равен 15 600 рублей к возврату.

Есть исключения. Дорогостоящее лечение не имеет ограничений по льготе. Например, если роды прошли с осложнениями и были проведены особые медицинские процедуры (оперативное вмешательство, реанимационные процедуры, прочее), то их стоимость включается в вычет в полном объеме, без ограничения в 120 000 рублей. Перечень медицинских услуг, отнесенных к дорогостоящим, закреплен Постановлением Правительства № 201 от 19.03.2001. Дорогостоящие процедуры отражаются под кодом «2» в справке об оплате медицинских услуг.

В отчетном году гражданин оплатил обучение в сумме 100 000 рублей, лечение на сумму 30 000 рублей. Оплатил операцию на сумму 200 000 рублей (дорогостоящую). Итого 330 000 рублей.

Вернуть можно 13 % со 120 000т(обучение + лечение) и полностью 13 % с 200 000, так как операция дорогостоящая. Итого 41 600 рублей (15 600 + 26 000). А вот остаток в 10 000 рублей перенести на следующий год нельзя. Поэтому необходимо заранее спланировать и разделить расходы между супругами. Например, оплату лечения в 30 000 оформить на мужа.

Подведем итог: можно ли вернуть НДФЛ за платные роды? Можно, в размере фактически понесенных затрат, но не более 120 000 рублей в год. При условии, что медуслуги не относятся к дорогостоящим.

Что входит в сумму вычета:

- затраты на оплату родов (палата, питание, медикаменты, услуги врача, обслуживание медперсонала, наркоз);

- сопровождение беременности (платные консультации, анализы, УЗИ, определение пола, витамины, гормоны);

- послеродовое сопровождение мамы и малыша (обследование, анализы, лечение, уход);

- дополнительные услуги, а также процедуры, связанные с внештатными ситуациями (преждевременные роды, осложнения, родовые травмы, операции и прочее).

Включить в вычет за платные роды можно любые расходы, связанные с лечением, беременностью и родовой деятельностью.

Сколько раз можно получить вычет

Налоговый вычет за платные роды можно получить неограниченное количество раз. Оформляйте возврат хоть ежегодно. Главное, чтобы все условия, требования и сроки были соблюдены.

Например, если семья в 2017 году родила первого ребенка, в 2018 — второго и в 2019 — третьего, то получить вычет за платные роды можно за каждый случай. Но не более 120 000 рублей в год при условии, что роды проходили без осложнений. В такой ситуации желательно оформлять документы на супруга, так как женщина переходит из декрета в декрет, и у нее отсутствуют налогооблагаемые доходы. То есть возвращать по факту будет нечего.

Какие документы собрать

Для получения налогового вычета за платные роды подготовьте следующую документацию:

- Справка с работы по форме 2-НДФЛ. Запросите в бухгалтерии работодателя мужа или жены.

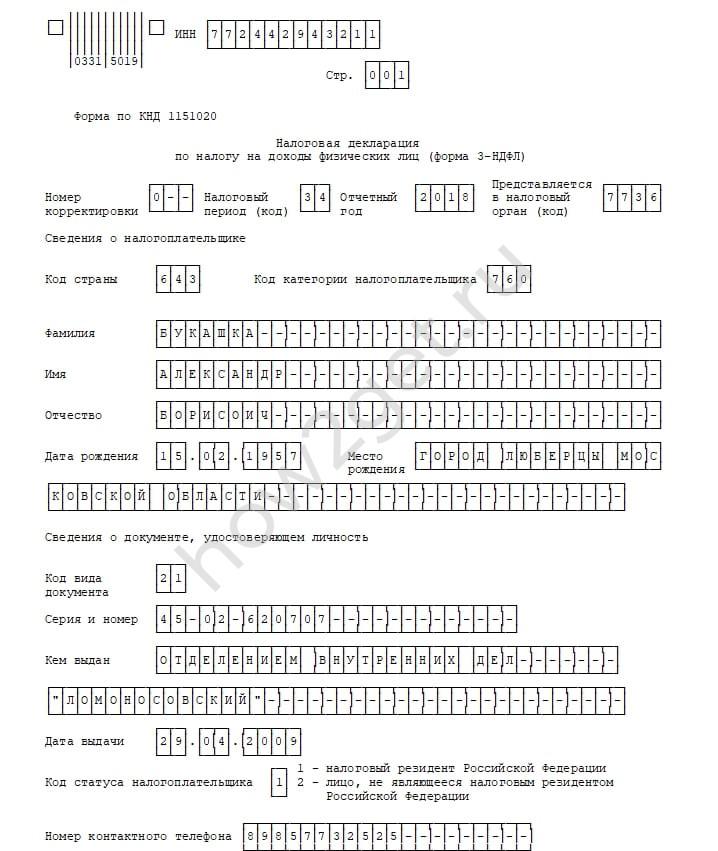

- Налоговая декларация по форме 3-НДФЛ (образец заполнения ниже). Заполняется при оформлении возврата через ИФНС.

- Договор на оказание медицинских услуг.

- Оригинал справки об оплате медуслуг, выданной организацией, оказавшей эти услуги.

- Платежные документы, чеки, квитанции, переводы, подтверждающие факт оплаты.

- Лицензия на осуществление деятельности. Оформляется как приложение к договору на оказание медуслуг.

- Заявление на возврат налога из бюджета.

ВАЖНО! Обращайте особое внимание на заполнение чеков, справок и квитанций на оплату. Плательщиком должен выступать тот человек, который указан в договоре в качестве заказчика, и тот, кто будет претендовать на возврат НДФЛ.

Как заполнить декларацию 3-НДФЛ

Для возврата налога за 2019 или 2018 год используйте бланк налоговой декларации, утвержденный Приказом ФНС России от 03.10.2018 № ММВ-7-11/[email protected] Если нужно вернуть НДФЛ за более ранние периоды, то придется использовать бланк, соответствующий отчетному периоду. Например, возвращая налоги за 2017 год, заполняйте бланк, действовавший в 2017 году.

Для возврата НДФЛ за платные роды (лечение) нужно заполнить:

- титульный лист;

- раздел № 1;

- раздел № 2;

- приложение № 1;

- приложение № 5.

Титульный лист, а также разделы № 1 и № 2 заполняется всеми налогоплательщиками, независимо от причин и условий заполнения отчетности.

Начните заполнение с приложения № 1. Здесь укажите информацию обо всех доходах, полученных за отчетный период. Информацию вносите на основании справки 2-НДФЛ, а также иной документации (при наличии).

Затем заполните приложение № 5 — расчет социального вычета на лечение. Информацию вносите также на основании сведений из справки 2-НДФЛ.

На основании данных приложений № 1 и № 5 составьте разделы № 1 и № 2, затем заполните титульный лист. Подробная инструкция по заполнению

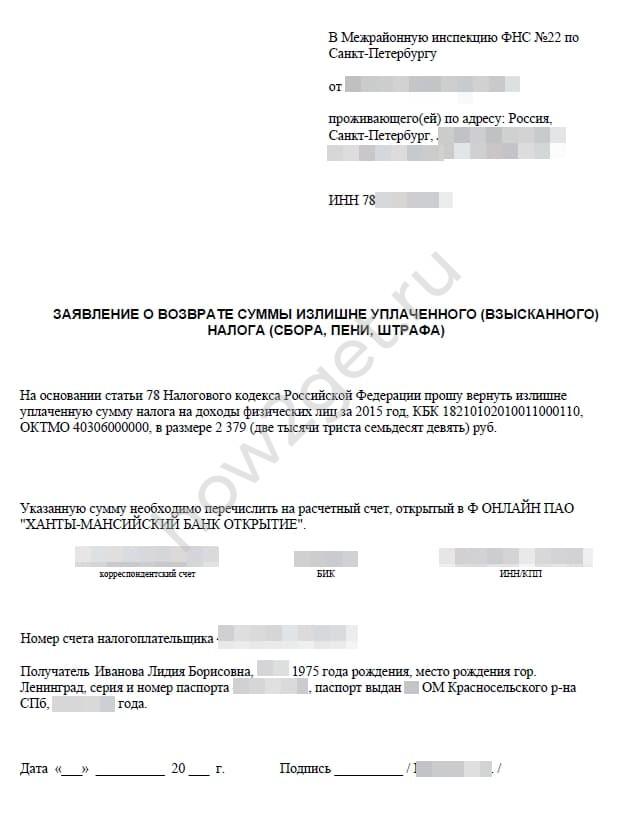

Образец заявления на вычет

Как заполнить декларацию 3-НДФЛ на вычет за платные роды за 2019 год, образец

Сроки подачи на вычет

Единый срок подачи документов на возврат НДФЛ в ИФНС — до 30 апреля года, следующего за отчетным периодом. Но если вы подаете декларацию только для получения возврата, то соблюдать срок не обязательно.

Подайте документы в ИФНС в любое время. Но не позднее трех лет после окончания календарного года, в котором возникло право на льготу. Например, если вы оплатили роды в 2019 году, то можете обратиться в ИФНС в любое время, но не позднее 31.12.2022.

Сроки получения вычета

Федеральная инспекция будет рассматривать документы в течение 3 календарных месяцев с момента их получения. Только потом будет вынесено решение о возмещении НДФЛ или об отказе.

Если принято положительное решение и вместе с пакетом документов гражданин подал заявление на возврат налога, то деньги поступят через месяц после принятия решения. Но заявление можно подать и после. Например, после положительного заключения от ИФНС. В таком случае срок зачисления денежных средств равен одному месяцу, но исчисляется он с момента подачи заявления на возврат.

Куда обращаться за вычетом

Вернуть деньги можно двумя способами: через ИФНС или напрямую — у работодателя. Но собирать подтверждающие документы и обращаться в инспекцию придется в обоих случаях.

В ИФНС обращайтесь только после окончания года, в котором вы совершили оплату лечения. Подать документы можно лично, почтой или электронно (сайт ФНС или «Госуслуги»). Также оформить вычет можно в МФЦ. Обязательно подготовьте декларацию 3-НДФЛ.

У работодателя деньги можно вернуть раньше, не дожидаясь конца года.

Алгоритм действий един. Сначала подготовьте документы, обратитесь в ИФНС. Получите решение о возврате или уведомление для работодателя.

Почему могут отказать

Причин для отказа много. Основные ошибки:

- Предоставлен неполный пакет документов.

- Декларация 3-НДФЛ заполнена с ошибками.

- Медицинская организация не имеет лицензии на ведение деятельности.

- Нет налогооблагаемого дохода, НДФЛ не удержан.

- Плательщик в чеках и договоре не совпадает с заявителем на возврат.

- Справка об оплате медуслуг отсутствует, оформлена с ошибками.

- Просрочен срок обращения за возмещением.

- Доход не подтвержден работодателем.

| Видео (кликните для воспроизведения). |

Если вам отказали в возмещении денег из бюджета, отчаиваться не стоит. Внимательно изучите причину отказа, исправьте ошибки и обратитесь повторно.

Источники

-

Введение в специальность «Юриспруденция». — М.: Юнити-Дана, 2013. — 264 c. -

Каутский, К. Аграрный вопрос; Киев: Пролетарий, 2012. — 330 c. -

ред. Кононенко, І.П. Законодавство про адміністративну відповідальність; Київ: Видавництво політичної літератури України, 2012. — 340 c. - Коряковцев, В.В. Суд присяжных в России: история и современность.-Спб.:Алеф-Пресс,2015. / В.В. Коряковцев. — Москва: СИНТЕГ, 2015. — 341 c.

- Инструкции о подоходном налоге с физических лиц и дорожные фонды в 1993 году. — М.: СПб: Метроном, 1993. — 110 c.

Я работаю юристом-консультантом в юридической конторе города Москва уже более 11 лет. По образованию, я тоже юрист. За время своей работ, я изучил множество юридических законов и столкнулся с различными проблемами в этой области. Поэтому имею большой опыт в данной сфере.