Содержание

- 1 Самозанятые — налог на профессиональный доход

- 2 С 1 января 2019 года для самозанятых лиц вводится налог на профессиональный доход

- 3 Минфин определил размер налога для самозанятых

- 4 Кому платить налог на профессиональный доход?

- 5 Изменения по зарплате и всем налогам в 2019 году

- 6 С 2019 года для фрилансеров введут налог “на профессиональный доход”

- 7 Спецрежим для самозанятых с 2019 года (налог на профессиональный доход)

- 8 Все о налоге для самозанятых

Самозанятые — налог на профессиональный доход

Кто такие самозанятые граждане? Что такое «налог на профессиональный доход»?

Налог на профессиональный доход — это новый специальный налоговый режим для самозанятых граждан, который можно применять с 2019 года. Действовать этот режим будет в экспериментальном порядке в течение 10 лет. Пока он вводится в четырех регионах России: Москве, Московской области, Калужской области и Республике Татарстан.

Налог на профессиональный доход — это не дополнительный налог, а новый специальный налоговый режим. На него можно перейти добровольно. У тех налогоплательщиков, которые не перейдут на этот налоговый режим, остается обязанность платить налоги с учетом других систем налогообложения, которые они применяют в обычном порядке.

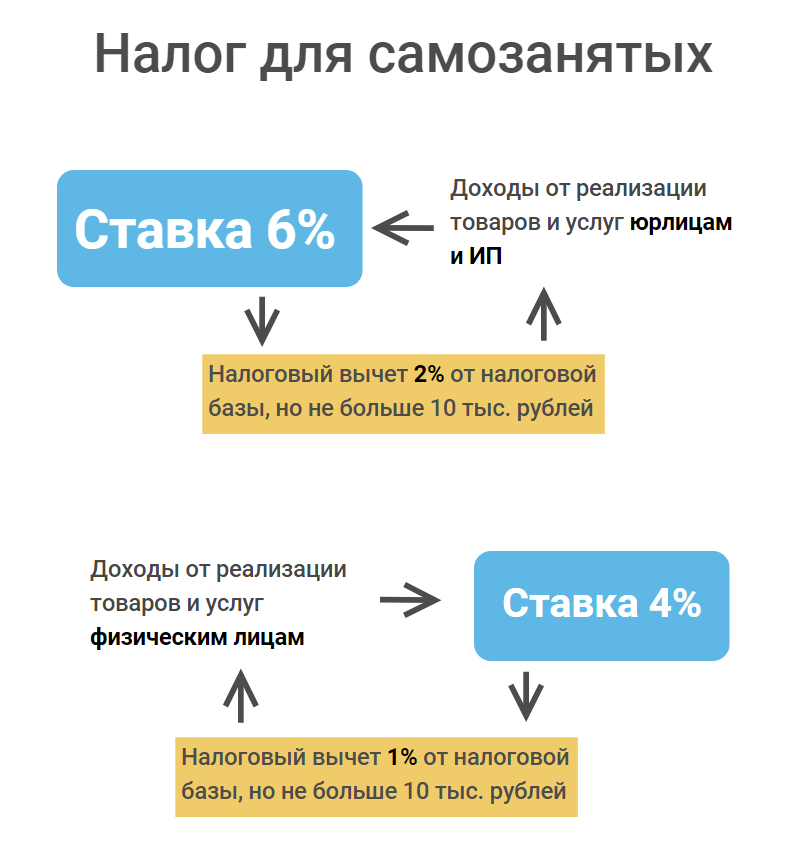

Физические лица и индивидуальные предприниматели, которые перейдут на новый специальный налоговый режим — самозанятые граждане, смогут платить с доходов от самостоятельной деятельности только налог по льготной ставке — 4 или 6%. Это позволит легально вести бизнес и получать доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность.

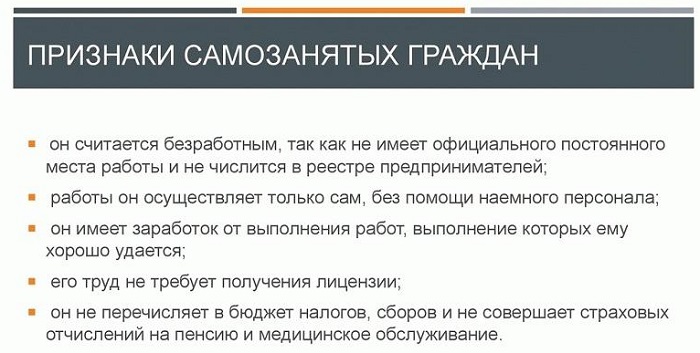

Законом термин «самозанятые граждане» не определен. В широком смысле – это форма занятости, при которой гражданин получает доход от своей профессиональной деятельности, например, оказание услуг или работ, реализация произведенных им товаров, при осуществлении которых он не имеет работодателя и наемных работников. То есть, это те, кто зарабатывает деньги собственным трудом без наёмных сотрудников или получает доход от сдачи в аренду жилой недвижимости. К этой категории можно отнести, например, нянь, репетиторов, водителей или мастеров маникюра на дому.

Кому подходит новый режим — налог на профессиональный доход?

- Если вы ведёте деятельность в Москве, Московской и Калужской областях, Республике Татарстан

- Если вы Зарабатываете до 2,4 млн рублей в год, без учёта официальной зарплаты

- Если вы работаете без наёмных сотрудников или сдаёте жилье в аренду

Кратко про налог на профессиональный доход

- Налог рассчитывается и уплачивается раз в месяц

- Сдавать отчётность и подавать декларацию 3-НДФЛ не нужно

- До 2029 года не планируется увеличение ставки налога

- ставка 4% если вам платят физлица

- ставка 6% если вам платят юрлица или ИП

Как самозанятому вести своё дело после регистрации?

- Принимайте оплату от клиентов на карту или наличными.

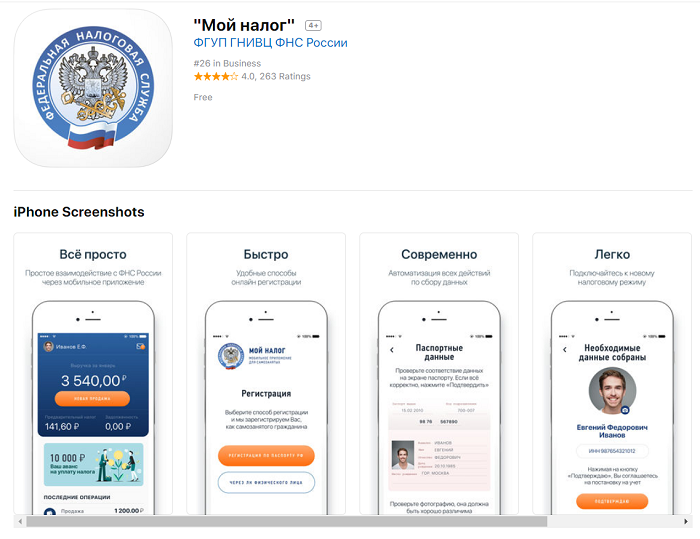

- Формируйте и отправляйте чеки через мобильное приложение «Мой налог» или в приложении вашего банка, например, Сбербанк-Онлайн. В Сбербанк-Онлайн можно сделать так, что при платеже на карту от физлица чек сформируется сам.

- При работе с наличными — создайте чек через мобильное приложение «Мой налог» или в приложении вашего банка, например, Сбербанк-Онлайн и отправьте его клиенту.

- Оплатите счёт от налоговой Налоговая рассчитает сумму к оплате на основании чеков до 12 числа следующего месяца. Оплатить счёт надо до 25 числа.

Как зарегистрироваться самозанятым и стать плательщиком налога на профессиональный доход?

Чтобы использовать новый специальный налоговый режим, нужно пройти регистрацию и получить подтверждение. Без регистрации применение налогового режима и формирование чеков невозможно.

- Бесплатное мобильное приложение «Мой налог».

- Кабинет налогоплательщика «Налога на профессиональный доход» на сайте ФНС России.

- Через банки, например, Сбербанк-Онлайн.

Регистрация занимает несколько минут. Заполнять заявление на бумаге не нужно. При регистрации в приложении «Мой налог» понадобится только паспорт для сканирования и проверки, а также фотография, которую можно сделать прямо на камеру смартфона.

После регистрации вам предоставляется налоговый вычет — бонус в размере 10 000 рублей.

Как представляется и что такое налоговый вычет (бонус) для самозанятых налогоплательщиков?

После регистрации в качестве самозанятого вам предоставляется налоговый бонус в размере 10 000 рублей. С помощью бонуса налоговая ставка по доходу, полученному Вами от физических лиц, будет автоматически уменьшена с 4 % до 3%, по доходу, полученному от юридических лиц и ИП – с 6% до 4%.

Например, Ваш доход за месяц составил 10 000 рублей, и весь доход Вы получили от физических лиц, следовательно, Вам будет начислен налог в размере 400 рублей. Но с помощью бонуса Вам нужно будет заплатить только 300 рублей, т.к. 100 рублей автоматически будет списано из Вашего бонуса. При этом остаток бонуса будет уменьшен с 10000 рублей до 9900 рублей.

После того как бонус будет полностью Вами потрачен, налоговые ставки будут 4% и 6% соответственно. Потратить бонус можно только для уплаты налога. Повторно бонус не предоставляется. Остаток бонуса уменьшается автоматически, и Вы всегда можете его увидеть на главной странице или в настройках профиля мобильного приложения «Мой налог».

Кто не может применять специальный налоговый режим «Налог на профессиональный доход»?

Не могут применять специальный налоговый режим:

Можно ли одновременно быть самозанятым и официально трудоустроенным?

Вы можете совмещать основную работу с дополнительной профессиональной деятельностью. Например, работать в крупной компании и сдавать в аренду жилье. Важно учесть, что при этом работодатель будет оплачивать за вас НДФЛ 13% с дохода от работы по трудовому договору, а вы сами будете оплачивать налог на профессиональный доход или на доход от сдачи жилой недвижимости в аренду.

Что делать, если лимит на доход от профессиональной деятельности будет превышен?

Вы можете стать плательщиком налога на профессиональный доход, если ваша деятельность приносит вам не более 2,4 млн рублей в год. Отдельных ограничений по ежемесячному доходу нет.

Если лимит будет превышен, то доход сверх лимита для физлица будет облагаться налогом на доходы физических лиц по ставке 13%, а индивидуальный предприниматель будет вынужден перейти на другой налоговый режим или на общую систему налогообложения в течение 20 календарных дней.

Будут ли у самозанятых брать налоги с каждого поступления на банковскую карту?

В рамках действующего законодательства России у банков нет функции удерживать налоги с клиентов, совершающих банковские переводы. Если клиент банка зарегистрирован как самозанятый и подтвердил факт получения дохода, передав данные в ФНС и сформировав чек, то он получит налоговое уведомление за расчетный период с возможностью самостоятельно выбрать способ оплаты налога.

Относятся ли к самозанятым подрабатывающие пенсионеры?

Относятся в случае, если их деятельность подходит для использования налогового режима и не входит в число исключений.

С 1 января 2019 года для самозанятых лиц вводится налог на профессиональный доход

Эксперимент по применению специального налогового режима «Налог на профессиональный доход» будет проводиться в городе Москве, в Московской и Калужской областях, а также в Республике Татарстан. Период проведения — до 31 декабря 2028 года.

Применять специальный налоговый режим вправе физические лица, в том числе ИП и получающие доходы от деятельности, при которой они не имеют работодателя и не привлекают наемных работников.

Законом определен ряд ограничений для применения данного спецрежима. Это, в том числе: реализация подакцизных товаров и товаров, подлежащих обязательной маркировке; добыча и (или) реализация полезных ископаемых; получение доходов, превышающих в текущем календарном году 2,4 миллиона рублей.

Постановка на налоговый учет и уплата налога могут производиться с помощью бесплатного мобильного приложения «Мой налог».

Налоговым периодом признается календарный месяц. Ставки — 4 процента, если реализация осуществляется физлицам, и 6 процентов, если реализация осуществляется ИП и ЮЛ.

Налоговая декларация по данному налогу не представляется.

Минфин определил размер налога для самозанятых

Ведомство подготовило концепцию налога на профессиональный доход и уже направило ее в аппарат правительства, сообщает газета «Известия».

В июне Минтруда выступило с предложением ввести для самозанятых специальный налог на профессиональный доход. Была озвучена ставка в 3% для самозанятых, оказывающих услуги физлицам, и 6% для тех, кто работает с компаниями. Предполагалось, что это предложение будет распространяться на самозанятых с годовым доходом не более 10 млн руб.

В документе, который Минфин направил в аппарат правительства, предлагается узаконить следующие условия:

- 2,5% от дохода — для самозанятых на патенте или работающих с физлицами;

- 4,5% от дохода — для самозанятых, оказывающих услуги юрлицам, а также сдающих в аренду имущество.

Отдельно самозанятых хотят обязать уплачивать страховые взносы в размере 1,5% от выручки:

Обязательных фиксированных взносов для самозанятых не предусмотрено. Минфин выступает за то, чтобы платеж был единым и отчислялся ежемесячно. Оплата страховых взносов и налога на профессиональный доход будет осуществляться с банковской карты, привязанной к личному кабинету плательщика, через мобильное приложение.

Самозанятые могут рассчитывать на налоговый вычет в размере 30 000 руб. Такая льгота предусмотрена в качестве мотивации для перехода на новый режим. Сегодня, по данным Росстата, в России работает на себя порядка 13 млн человек. При этом число легализованных самозанятых составляет всего 936 человек.

Налоговый вычет самозанятые могут потратить на частичную уплату единого платежа. Кроме того, чиновники предусмотрели налоговый вычет и для тех, кто собирается пользоваться услугами самозанятых. Он будет составлять 1,5% от уплаченного самозанятым налога на профессиональную деятельность, но не более 10 000 руб. в год.

В ближайшие два года Минфин планирует протестировать концепцию с помощью пилотного проекта. Новая система налогообложения будет опробована в Москве, Санкт-Петербурге, Татарстане и Калужской области.

Итоговый законопроект с новой системой сборов для самозанятных ведомство планирует внести в кабмин в сентябре 2018 года.

Кому платить налог на профессиональный доход?

Законопроект о введении налога на профессиональный доход для самозанятых прошел II чтение (Проект Федерального закона N 551845-7 ). Предполагается, что он вступит в силу 1 января 2019 года.

Экспериментально ввести еще один специальный налоговый режим на период до 2028 года включительно планируется в 4 регионах: Москве, Московской области, Калужской области и Республике Татарстан. Преимуществами режима является то, что гражданин, ведущий профессиональную деятельность и получающий от нее доход:

- должен будет вносить всего один платеж с выручки, правда, ежемесячно (делить указанную сумму на налоги и взносы, а также перечислять их в соответствующие бюджеты, будет государственный орган – предварительно орган Федерального казначейства). То есть отдельно уплачивать страховые взносы плательщику не придется. Причем это правило будет распространяться и на ИП, перешедших на уплату налога на профессиональный доход;

- не должен будет представлять отчетность по указанному налогу;

- будет освобожден от уплаты НДФЛ в части сумм, облагаемых налогом на профессиональный доход, а также НДС, кроме налога, подлежащего уплате при ввозе товаров на территорию РФ.

Условия применения режима

Новый налог на профессиональный доход смогут платить те физические лица, которые:

- ведут деятельность в регионе, участвующем в эксперименте, и зарегистрировались в качестве плательщиков этого налога;

- не имеют работодателя и наемных работников;

- получают доход за год в пределах 2,4 млн. руб.

То есть предполагается, что легализовать свои доходы смогут такие самозанятые граждане, как няни, репетиторы, web-дизайнеры, лица, оказывающие в частном порядке бытовые услуги, к примеру, ремонт техники, мебели, и т.д.

Вместе с тем, граждане, ведущие определенные виды деятельности, будут не вправе перейти на указанный налоговый режим. Речь идет о реализации подакцизных товаров, добыче и реализации полезных ископаемых, перепродаже товаров и имущественных прав (кроме продажи имущества, ранее использовавшегося для личных и домашних нужд) и др.

При несоблюдении перечисленных выше условий физлицо утрачивает право на применение режима в виде налога на профессиональный доход.

Расчет налога

Облагаться налогом будут доходы физического лица, полученные при реализации товаров, работ, услуг (далее – товаров). При этом налоговая база считается нарастающим итогом с начала года.

Ставка налога зависит от того, кому плательщик продает свои товары. При продаже физическим лицам полученный от них доход облагается по ставке 4%, при продаже организациям и ИП – по ставке 6%.

Также плательщик будет вправе воспользоваться вычетом, размер которого может достигать 10 тыс. руб.

Технологии в помощь налогоплательщику

Законопроектом предусмотрено, что плательщики налога на профессиональный доход будут активно взаимодействовать с налоговиками через приложение «Мой налог». Так с помощью него гражданин сможет:

- зарегистрироваться в качестве плательщика налога без посещения ИФНС. Кстати, усиленная квалифицированная подпись тоже не понадобится;

- передавать сведения о реализуемых товарах, что будет его обязанностью при переходе на указанный налоговый режим;

- платить налог на основании уведомления, полученного от налогового органа.

Изменения по зарплате и всем налогам в 2019 году

Появился налог на профессиональный доход для самозанятых

Чиновники ввели новый налог на профессиональный доход. Его смогут платить граждане, которые не имеют работников и получают доход не более 2,4 млн рублей в год. По оценкам экспертов, объем переводов по банковским картам между «физиками» исчисляется триллионами рублей в год. Из них около 6—7 триллионов рублей это переводы за оплату товаров, работ и услуг. И все эти деньги проходят мимо бюджета. Поэтому законодатели придумали новый налог на профессиональный доход самозанятых. Разберемся, кого затронет новый налог и как его платить.

Кто относится к самозанятым

Самозанятые — это граждане, которые нигде официально не трудоустроены, но оказывают какие-то услуги, выполняют работы или продают сделанные ими товары (ст. 2 и 4 Федерального закона от 27.11.2018 № 422-ФЗ, далее — Закон № 422-ФЗ). К ним относятся, например, пекари, мебельщики, кустари, парикмахеры, фотографы, стилисты, арендодатели, переводчики, психологи, компьютерщики, ремонтники, репетиторы и т. д.

С 2019 года для фрилансеров введут налог “на профессиональный доход”

Минфином подготовлен проект “Основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов”.

Для обеспечения благоприятных условий деятельности малого бизнеса будет разработан новый специальный налоговый режим – система налогообложения в виде налога на профессиональный доход. Апробацию планируется провести с 2019 года в пилотных субъектах Российской Федерации.

По всей видимости, новая система налогообложения нацелен на то, чтобы самозанятые граждане регистрировались в налоговых органах в качестве предпринимателей.

Также заметим, что Минтруд недавно решил внести в ТК РФ нормы о самозанятых гражданах. Поясняется, что в настоящее время отдельные виды деятельности, осуществляемые самозанятыми гражданами, уже подпадают под нормы ТК РФ. Это, например, деятельность физических лиц, оказывающих услуги в целях личного обслуживания и помощи по ведению домашнего хозяйства. К ним относятся частные услуги по присмотру и уходу за детьми и больными, услуги по репетиторству, услуги по уборке жилых помещений и ведению домашнего хозяйства и др.

Однако подобная деятельность осуществляется без соответствующего оформления трудовых отношений. При этом фактически отсутствует надлежащий контроль за соблюдением трудового законодательства в отношении указанной категории лиц.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Спецрежим для самозанятых с 2019 года (налог на профессиональный доход)

С 1 января 2019 года статья 1 НК РФ дополнилась п. 8, который позволяет проводить в отдельных субъектах (муниципальных образованиях) эксперименты по установлению налогов, сборов, спецрежимов. Первый эксперимент – специальный режим «Налог на профессиональный доход», иначе говоря, спецрежим для самозанятых. Он вводится в Москве, Московской, Калужской областях и Республике Татарстан с 1 января 2019 года на 10 лет.

В период проведения эксперимента (но не позднее чем за полгода до завершения) Правительство РФ примет одно из следующих решений (п. 1 ст. 1 Федерального закона от 27.11.2018 № 425-ФЗ):

- продлить действие спецрежима в виде эксперимента;

- завершить действие спецрежима;

- закрепить порядок применения спецрежима в НК РФ на постоянной основе.

На период эксперимента правила уплаты налога на профессиональный доход будут регулироваться Федеральным законом от 27.11.2018 № 422-ФЗ.

Главная особенность налога на профессиональный доход

Взаимодействие с налоговыми органами (от постановки на учет до учета доходов) осуществляется с помощью мобильного приложения «Мой налог». Оно бесплатно устанавливается на любое электронное устройство: мобильный телефон, смартфон и т. п. Приложения доступны для скачивания в App Store и в Google Play.

Порядок использования приложения размещен на сайте ФНС России (ч. 1, 2 ст. 3 Закона № 422-ФЗ).

Отчетность по налогу для самозанятых не предусмотрена (ст. 13 Закона № 422-ФЗ).

Плательщик при реализации товаров (работ, услуг, имущественных прав) должен оформить чек с помощью приложения «Мой налог». Этот чек не является аналогом чека ККТ. Он необходим налоговым органам для получения информации о размере выручки плательщика.

Также потребуется выдавать чек и покупателю. На основании поступивших данных инспекция рассчитает сумму налога и направит уведомление на уплату через мобильное приложение (ч. 1, 2 ст. 11 Закона № 422-ФЗ).

Кто может применять новый спецрежим

Спецрежим предусмотрен для физических лиц, в т. ч. предпринимателей, которые одновременно соответствуют следующим требованиям (ч. 7 ст. 2, ч. 1 ст. 6 Закона № 422-ФЗ):

- реализуют товары (работы, услуги, имущественные права) на территории субъектов, в которых проводится эксперимент (одного или нескольких). Статус покупателя не имеет значения. Сделки можно совершать как с организациями, так и с другими физлицами (в т. ч. предпринимателями);

- при ведении деятельности, связанной с реализацией товаров (работ, услуг, имущественных прав), у физлица нет работодателя и нет наемных сотрудников, с которыми оформлены трудовые договоры.

Применять спецрежим могут также лица, зарегистрированные в качестве домашнего персонала (согласно п. 7.3 ст. 83 НК РФ), в отношении доходов, не связанных с доходами по этой деятельности.

Чтобы стать плательщиком налога на профессиональный доход, физическое лицо должно подать заявление в инспекцию о постановке на учет. Это можно сделать двумя способами (ч. 2–6 ст. 5 Закона № 422-ФЗ):

- через личный кабинет на сайте ФНС России. В этом случае необходимо только заявление;

- с помощью приложения «Мой налог». При этом варианте в инспекцию необходимо направить заявление, паспортные данные, фотографию.

| Видео (кликните для воспроизведения). |

По итогам рассмотрения заявления налоговый орган либо ставит плательщика на учет, либо отказывает в этом. Отказ может поступить из-за противоречивых или недостоверных сведений. Заметим, что физлицам без статуса ИП не нужно регистрироваться в этом качестве (ч. 6 ст. 2 Закона № 422-ФЗ).

Кто не вправе применять новый спецрежим

Не могут быть плательщиками нового спецрежима физлица, перечисленные в ч. 2 ст. 4 Закона № 422-ФЗ. К ним относятся граждане, которые:

- являются предпринимателями и применяют спецрежимы УСН, ПСН, ЕНВД, ЕСХН. ИП может перейти на уплату налога на профессиональный доход при условии, что он снимется с учета в качестве плательщика УСН, ЕНВД или ЕСХН (ч. 4 ст. 15 Закона № 422-ФЗ). В отношении ИП, применяющих ПСН, такой возможности законом не предусмотрено. Соответственно, пока не истечет срок действия патента, предприниматель не вправе начать применение спецрежима для самозанятых;

- реализуют подакцизные товары и (или) товары, подлежащие обязательной маркировке;

- осуществляют добычу полезных и (или) реализацию полезных ископаемых;

- занимаются перепродажей товаров и (или) имущественных прав (кроме личного имущества);

- выступают посредниками (по договору комиссии, поручения либо агентскому договору). В частности, при доставке товаров с приемом (передачей) платежей за них. Исключение – посредническая деятельность по доставке товаров с приемом (передачей) платежей за них при условии, что посредник применяет ККТ, зарегистрированную продавцом в установленном порядке.

Если доход за текущий год от деятельности на спецрежиме превысит 2,4 млн руб., плательщик лишается права на его применение (п. 8 ч. 2 ст. 4 Закона № 422-ФЗ).

С каких доходов нужно платить налог в рамках нового спецрежима

Налогом на профессиональный доход облагаются поступления от реализации товаров (работ, услуг, имущественных прав). См. ч. 1 ст. 6 Закона № 422-ФЗ.

В то же время законом предусмотрен ряд доходов, которые не включаются в базу для расчета налога.

Они перечислены в ч. 2 ст. 6 Закона № 422-ФЗ. Например, это выплаты в рамках трудовых и гражданско-правовых отношений, доходы от продажи недвижимости и транспортных средств.

От каких налогов освобождаются самозанятые

Физлица без статуса ИП освобождаются от уплаты НДФЛ (ч. 8 ст. 2 Закона № 422-ФЗ).

Это освобождение распространяется только на профессиональный доход, который облагается в рамках нового спецрежима.

В то же время физлицо вправе вести иную деятельность, при которой оно будет выступать наемным работником. С выплат в рамках трудовых отношений НДФЛ будет удержан в общем порядке.

ИП, перешедшие на новый спецрежим, освобождаются от уплаты страховых взносов и НДС, кроме НДС при импорте товаров (ч. 9, 11 ст. 2 Закона № 422-ФЗ). Обязанности налоговых агентов (по НДС, НДФЛ) с предпринимателей не снимаются (ч. 10 ст. 2 Закона № 422-ФЗ).

Поскольку взносы на пенсионное страхование ИП на спецрежиме не перечисляют, пенсия у них не формируется. Поэтому пенсионные взносы они могут платить за себя на добровольной основе. В этом случае периоды уплаты взносов будут засчитываться в стаж для назначения страховой пенсии.

Для вступления в добровольную программу необходимо подать заявление в территориальный орган ПФР. Расчетный период начинается (заканчивается) со дня подачи соответствующего заявления в территориальный орган ПФР.

Если сумма уплаченных за календарный год пенсионных взносов будет более или равна фиксированному размеру пенсионных взносов, установленному пп. 1 п. 1 ст. 430 НК РФ (29 354 руб. на 2019 год), то этот год полностью засчитают в страховой стаж.

Если взносы будут уплачены в меньшей сумме, то в страховой стаж засчитают период, определяемый пропорционально уплаченным взносам, но не более года.

Сумма добровольных взносов ограничена максимальным размером. Он определяется по формуле:

Максимальный размер взносов = 8 x МРОТ x 26% x 12.

МРОТ учитывается по состоянию на 1 января года, за который вносится платеж по взносам. Уплатить взносы необходимо не позднее 31 декабря текущего года.

Такой порядок предусмотрен пп. «в» п. 3 ст. 3 Закона № 425-ФЗ.

Плательщики спецрежима для самозанятых будут застрахованы в сфере обязательного медицинского страхования. Несмотря на это, уплачивать страховые взносы на ОМС им не требуется. Органы Федерального казначейства самостоятельно выделят взносы на ОМС из суммы уплаченного налога и распределят в бюджеты субъектов РФ и бюджет ФФОМС по установленным нормативам (ст. 5 Закона № 425-ФЗ).

Перечисленные изменения вступают в силу с 01.01.2019 (п. 2 ст. 7 Закона № 425-ФЗ).

Нужно ли плательщикам налога для самозанятых использовать в расчетах онлайн-кассы

При этом выдать покупателю (организации или физлицу) чек необходимо. Чек будет сформирован в мобильном приложении «Мой налог».

Налогоплательщик должен направить сформированный чек:

- в налоговый орган. С помощью чека сведения о сделке поступят в налоговый орган для исчисления налога. Невыполнение этой обязанности влечет ответственность, установленную новой статьей 129.13 НК РФ (вступит в силу 01.01.2019). Так, по новым нормам нарушение порядка и сроков передачи плательщиками в налоговый орган сведений о произведенных расчетах при реализации товаров (работ, услуг, имущественных прав) грозит штрафом в размере 20% от суммы расчета (связанного с полученным доходом по сделке). Это же правонарушение, совершенное повторно в течение 6 месяцев, предполагает штраф в размере совершенного расчета;

- покупателю.

Чек покупателю передается (на бумажном носителе или в электронной форме) в момент расчета с ним наличными средствами или в безналичном порядке через электронные средства платежа. Если безналичные расчеты происходят иным способом (например, оплата по счету через оператора банка), то чек передать покупателю нужно не позднее 9-го числа месяца, следующего за месяцем, в котором осуществлены расчеты по сделке купли-продажи (ч. 3 ст. 14 Закона № 422-ФЗ).

Ставки налога на профессиональный доход

Ставки различаются в зависимости от того, кому плательщик реализовал товары (работы, услуги, имущественные права). См. ст. 10 Закона № 422-ФЗ.

Доход от сделки с физлицами, не зарегистрированными в качестве ИП, облагается по ставке 4%.

Доход от сделки с ИП и организациями облагается по ставке 6%.

Льготы для плательщиков налога на самозанятых

Льготы для плательщиков не предусмотрены.

Однако исчисленный налог уменьшается на налоговый вычет. Он определяется нарастающим итогом и не может превышать 10 000 рублей (ч. 1 ст. 12 Закона № 422-ФЗ).

Инспекция самостоятельно исчислит сумму вычета и уменьшит на него налог (ч. 4 ст. 12 Закона № 422-ФЗ).

В какие сроки платить налог с профдохода

Налоговым периодом является календарный месяц (ч. 1 ст. 9 Закона № 422-ФЗ). Заплатить налог по присланному инспекцией уведомлению необходимо не позднее 25-го числа следующего месяца (ч. 3 ст. 11 Закона № 422-ФЗ).

Если сумма налога по итогам отчетного месяца окажется менее 100 рублей, инспекция не пришлет уведомление на уплату налога за такой месяц. Эта сумма налога будет добавлена к платежу за следующий месяц (ч. 2 ст. 11 Закона № 422-ФЗ).

Все о налоге для самозанятых

Свершилось. В Российской Федерации вступил в силу новый закон о самозанятых — о налоге на профессиональный доход. Тот самый, который многие так ругали. Ругать-то ругали, а с начала года самозанятыми уже успели стать около 6 тысяч человек — и это при том, что работает он пока только в 4 регионах. В общем мы считаем, что новый налог — просто красота. Объясняем, почему.

Кто может стать самозанятым

Есть две категории граждан. Первые устроены на официальной работе и имеют работодателя. Он платит им зарплату и отчисляет деньги в государственные фонды. Вторые работодателя не имеют и зарабатывают на жизнь самостоятельно. Перевозят грузы, кладут плитку, пишут тексты на заказ. Словом, оказывают различные услуги напрямую потребителям. И получают за это деньги — наличкой или переводом на банковскую карту.

Вот эти вторые и есть те самые самозанятые. Они тоже должны платить налоги. До принятия закона о СЗ выход по сути был один — регистрация в качестве индивидуального предпринимателя — ИП. Еще можно было заключать договора подряда или гражданско-правовые договора, но это палка о двух концах. Хорошо для разовых работ и не всегда подходит для регулярной деятельности. Да еще и есть ограничения по годовому доходу, при превышении которого вообще можно попасть под статью о незаконном предпринимательстве.

Итак, подытожим. Самозанятыми могут стать люди, оказывающие услуги. Для бизнеса формата “купи-продай” этот налог не подойдет. Продавая готовую продукцию, попасть под этот налоговый режим нельзя. А вот изделия ручной работы — можно. Так что производители тортиков на заказ — возрадуйтесь. Вас закон о СЗ также касается.

Да и еще одно. Самозанятые не имеют право использовать наемный труд. Это на случай, если нас читает владелец какого-нибудь ООО и вдруг подумал стать самозанятым. Так не получится.

И чем хорош новый закон? Почему люди раньше не платили налоги, а сейчас вдруг начнут?

А теперь угадайте, сколько сантехников оформились в качестве ИП? Мы не знаем точных цифр, но в целом значение стремится к абсолютному нулю. Быть индивидуальным предпринимателем дорого. Нужно платить страховые взносы (чуть меньше 30 тысяч рублей в год) и налоги. По упрощенке они составляют 6% от дохода сантехника. В целом за год набегает нехилая сумма, равная нескольким зарплатам. Никто не хотел ее платить.

А еще индивидуальному предпринимателю нужна онлайн-касса. Она дорогая и тянет за собой много трудностей. Нужно платить оператору фискальных данных, менять фискальный накопитель и делать много чего еще. Вдумайтесь: ОНЛАЙН-КАССА. САНТЕХНИКУ. Нет, бред какой-то.

Поэтому ИП регистрировали только тогда, когда по-другому никак. Например, многие организации отказываются работать с фрилансерами — дизайнерами или копирайтерами, если они не оформлены в качестве ИП и не имеют расчетного счета в банке. Вот они и регистрировались как ИП. Остальные работали на свой страх и риск, не выплачивая государству вообще ничего. Такое положение дел не устраивало ни государство, ни самозанятых. Первое недополучало денег в бюджет, вторые сидели на бочке с порохом. Рвануть могло так, что мало не покажется: штрафы, доначисления, административные дела.

Сознательные фрилансеры понимали, что нарушают закон — налоги надо платить. Но открывать ИП для них было не вариант. То есть человек и рад бы работать в белую, но это технически невозможно на законодательном уровне. Регистрироваться ИП няне, получающей 20-25 тысяч в месяц, — все равно что палить из пушки по мухам или даже комарам. Но закон есть закон, и он гласит, что это незаконное предпринимательство.

В чем суть налога на профессиональный доход

Закон о СЗ решил эту проблему. Теперь самозанятым платить налоги стало до безобразия просто. Нужно только скачать и установить приложение “Мой налог” и вуаля: ваша работа на себя становится абсолютно законной. Единственное, что нужно — это отправлять клиентам электронные чеки и отдавать государству часть заработка. Те, кто оказывает услуги ИП или организациям, платят 6% от дохода. Все остальные — 4%.

Пока запущен пилотный проект закона. Он действует в 4 регионах: Москве, Московской области, Калужской области и Республике Татарстан. Предполагается, что тестовый режим продлится 10 лет. Если проект зайдет, срок могут сократить и распространить действие закона на другие регионы раньше. Такое уже случалось, например, с законом о применении контрольно-кассовой техники — 54 ФЗ.

Применять налог на профессиональный доход смогут только те, чей ежегодный заработок не превышает 2,4 миллиона рублей. Причем ежемесячный заработок не учитывается. Можно заработать 100 тысяч за 11 месяцев и 2,3 миллиона за двенадцатый. Главное — не превысить годовую планку.

Понятно, что те, кто ничего не хочет платить государству принципиально, новый закон не заставит этого делать. Они как работали в черную, так и будут. А самозанятые, которые в целом не против были отчислять деньги в бюджет, но не делали этого из-за невыгодности и бюрократии, скорее всего зарегистрируются. Также это сделают многие индивидуальные предприниматели.

Переход с ИП на налог для самозанятых

А вот для кого новый налог точно принес большое облегчение — это индивидуальные предприниматели на упрощенной системе налогообложения — УСН. Именно они первыми стали переходить на работу по новой схеме. Но напомним: это касается только бизнесменов сферы услуг и тех, кто продает товары ручной работы. Правда, с понятием товаров ручной работы, по-видимому, еще предстоит разобраться. В законе нет четкой формулировки этого термина.

Вот допустим, нарисовал человек картину. Это товар ручной работы, без вопросов. Испеченный пирог — тоже. Есть сырье и трудозатраты, а на выходе получается прибавочная стоимость. Тут все понятно. Другой пример — букет цветов. Сырье есть? Есть. Трудозатраты? Тоже есть. Но попадет ли этот товар под определение ручной работы по мнению налоговой? А вот это вопрос. Мы к чему ведем-то? Предприниматели — народ ушлый и старается использовать любые лазейки в законодательстве. Помните попытки продавать алкоголь после 23:00 под видом подарков к копеечным брелокам? Купи брелок и получи бутылку коньяка в подарок. Цена брелка — 1500 рублей.

Такая же история может начаться и с принятием закона о самозанятых. Полки небольших магазинчиков наводнят “Продуктовые наборы”, “Наборы к чаю” или “Рыбные ассорти”. Все это будет выдаваться за товары ручной работы. Формально схема соблюдается: сырье-трудозатраты-прибавочная стоимость. А по факту — уход от налогов.

Но это лишь предположения. Закон работает всего две недели. Наверняка нас ждет этап притирки и устранения “детских болезней”. Предприниматели начнут чудить, а налоговая и Минфин — писать разъяснительные письма и вносить поправки в закон. Это нормально для любого нормативного акта.

С какими налогами можно совмещать налог на СЗ?

Ну хорошо, с фрилансерами, нянями и вольными сантехниками разобрались. А как быть тем, у кого есть основная работа и подработка на стороне? Могут ли они регистрироваться как самозанятые? Да, очень даже могут. И при этом будут оставаться официально трудоустроены. Работодатель по-прежнему станет отчислять НДФЛ, пенсионные и страховые взносы. А с доходами на стороне человек будет разбираться сам — при помощи налога на самозанятых. И волки сыты, и овцы целы.

А вот с другими налоговыми режимами совмещать налог на СЗ нельзя. Поясним на примере. У вас есть ИП с несколькими видами деятельности. Допустим, это небольшое кафе с домашней выпечкой. Эту выпечку вы теперь можете продавать как самозанятый — это товар ручной работы. А вот лимонад, мороженое и кофе — не можете. Это чистая перепродажа.

И вы решаете разделить мух и котлеты. Проводить через ИП только продажи готовой продукции, а всю выручку от домашней выпечки вывести в налог для самозанятых, сэкономив на этом. К сожалению, так не получится. Либо вы ИП, либо самозанятый.

Что нужно, чтобы стать самозанятым и начать платить налог на профессиональный доход

Если для регистрации ИП или ООО нужно писать заявление и другие бумаги, а потом нести их в отделение налоговой, с самозанятостью все куда проще. Нужно просто зарегистрировать личный кабинет плательщика налога на профессиональный доход. Есть 2 способа сделать это.

- Через мобильное приложение. Скачать его можно через сервисы App Store и GooglePlay. Для регистрации понадобятся смартфон с рабочей фотокамерой, паспорт гражданина РФ и ИНН. По ходу дела понадобится также придумать пароль и сообщить номер телефона — на него придет код для активации. После подтверждения регистрации вы становитесь самозанятым. В общем, все как обычно — вы наверняка уже скачивали и устанавливали не одно приложение.

- Через личный кабинет налогоплательщика. Не путать с тем, который вы уже используете для оплаты транспортного и имущественного налогов. Это совершенно другой сервис. Для регистрации нужен персональный компьютер с любым браузером. Паспорт не потребуется — достаточно только ИНН и номера телефона. На него также придет код активации.

В обоих случаях регистрации надо выбрать регион ведения деятельности. Именно налоговая этой области поставит вас к себе на учет как самозанятого. Напомним: пока услуга доступна для самозанятых Москвы и области, Калужской области и Татарстана.

Теперь о том, как платить налоги. Для этого потребуется формировать и отправлять заказчикам электронные чеки. То есть, личный кабинет выступает еще и в роли своеобразной онлайн-кассы. При заполнении чека совершенно неважно, каким способом заказчик платит деньги — наличными или на банковскую карту.

Чек заполняет сам исполнитель. Если услуга оказана физическому лицу, то заполняется всего 2 поля — сумма сделки и наименование услуги. Второй пункт особенно важен. Чем подробнее сформулировано наименование — тем лучше. Не нужно писать “За работу”. Правильно будет указать “За оказание услуг по разработке дизайна сайта”.

При указании услуг юридическому лицу или ИП понадобится заполнить еще одно поле — ИНН плательщика. После этого можно нажать клавишу “Отправить покупателю” и выбрать способ — смс-сообщение или электронное письмо. Все, чек отправлен. Вернее, чеков будет 2 — один полетит клиенту, второй — в ФНС.

Если что-то пошло не так, чек можно исправить или аннулировать. Такое бывает при ошибках или в случае возврата денег клиенту. Для этого жмем клавишу “Аннулировать”, после чего чек перестает существовать.

Расчет налога система делает автоматически на основании количества выданных чеков и полученных от клиентов и покупателей сумм. Если чеки исправляются или аннулируются, делать все равно ничего не нужно — пересчет налога произойдет автоматически. То есть получается, что чек — это еще и декларация о доходах.

Узнать сумму начислений можно в личном кабинете или приложении — они сами будут высвечиваться на главной странице. Все, что от вас требуется, — вовремя оплатить его. Правда, пока самозанятым этого делать не нужно: весь 2019 год действуют налоговые каникулы.

А потом платить налоги будет нужно ежемесячно, до 25 числа. Если не сделать этого — сумма получает статус задолженности и на нее начисляются пени.

Прекратить регистрацию можно в разделе “Снятие с учета”. Для этого нужно выбрать причину (прекращение деятельности, сложности в работе с приложением или приобретение статуса госслужащего) и нажать клавишу “Снять себя с учета”. Все, с этого момента вы больше не самозанятый. Вернулись к деятельности — можно зарегистрироваться снова. Количество повторных регистраций не ограничено.

| Видео (кликните для воспроизведения). |

Если вы честный налогоплательщик и хотите работать без проблем — режим “Налог на профессиональный доход” — настоящая находка для вас. Стать “белым” предпринимателем, всего лишь скачав приложение, — это очень круто. Да и платить придется не так много — максимум 6 тысяч рублей со 100 000 дохода. Такого нет в мире нигде, если что. Так что все разговоры о том, что государство хочет забрать последнее — полный бред. Целой армии самозанятых серьезно облегчили жизнь. Пользоваться этим или нет — ваше право. Но не забывайте простую истину: заплати налоги и спи спокойно.

Источники

-

Марченко, М. Н. Теория государства и права в вопросах и ответах / М.Н. Марченко. — М.: ТК Велби, Проспект, 2007. — 240 c. -

Сидорова, Е.В. Используем сервисы Google. Электронный кабинет преподавателя: моногр. / Е.В. Сидорова. — М.: БХВ-Петербург, 2015. — 966 c. -

Скуратовский, М. Л. Подготовка дела к судебному разбирательству в арбитражном суде первой инстанции / М.Л. Скуратовский. — М.: Wolters Kluwer, 2018. — 200 c. - Поляков М. П., Федулов А. В. Правоохранительные органы; Юрайт, Юрайт — Москва, 2010. — 176 c.

- Василенко, А. И. Теория государства и права / А.И. Василенко, М.В. Максимов, Н.М. Чистяков. — М.: Книжный мир, 2007. — 384 c.

Я работаю юристом-консультантом в юридической конторе города Москва уже более 11 лет. По образованию, я тоже юрист. За время своей работ, я изучил множество юридических законов и столкнулся с различными проблемами в этой области. Поэтому имею большой опыт в данной сфере.