Содержание

- 1 Можно ли оплатить страховые взносы раньше выплаты зарплаты

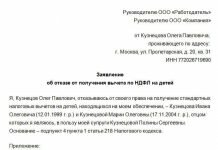

- 2 Можно ли заплатить НДФЛ раньше выплаты зарплаты?

- 3 За выплату зарплаты раньше срока штрафуют на 50 тысяч

- 4 ФНС: если работодатель перечислит НДФЛ до выплаты зарплаты, налог не будет считаться уплаченным

- 5 Зарплата за декабрь: можно ли полностью выплатить её в декабре и как поступить с НДФЛ?

Можно ли оплатить страховые взносы раньше выплаты зарплаты

Сроки уплаты страховых взносов

Организации и предприниматели, производящие выплаты работникам и иным лицам, уплачивают страховые взносы в 2019 году в следующие сроки: Период, за который уплачиваются взносы Крайний срок уплаты Декабрь 2019 15.01.2019 Январь 2019 15.02.2019 Февраль 2019 15.03.2019 Март 2019 15.04.2019 Апрель 2019 15.05.2019 Май 2019 17.06.2019 Июнь 2019 15.07.2019 Июль 2019 15.08.2019 Август 2019 16.09.2019 Сентябрь 2019 15.10.2019 Октябрь 2019 15.11.2019 Ноябрь 2019 16.12.2019 Если крайний срок уплаты страховых взносов выпадает на выходной или нерабочий праздничный день, то последним днем уплаты будет считаться первый рабочий день, следующий за этим выходным/праздником (). По общему правилу годовую сумму взносов за себя предприниматель должен внести не позднее 31 декабря этого года (). Причем ИП сам определяет периодичность перечисления взносов за себя (например, ежемесячно, ежеквартально, раз в год), главное, чтобы к последнему дню уплаты вся сумма поступила в бюджет.

За выплату зарплаты раньше срока штрафуют на 50 тысяч

В противном случае компания не соблюдает право работника на регулярную оплату труда.

Такой позиции придерживаются инспекторы труда. Работодатель обязан своевременно и в полном размере выплачивать зарплату (абз. 7 ч. второй ст. 22 ТК РФ). По общему правилу, не реже чем каждые полмесяца (ч.

шестая ст. 136 ТК РФ). Чаще – можно. Конкретные дни определяют в ПВТР, коллективном или трудовом договоре.

Интересно, что в Кодексе об административных правонарушениях есть специальное наказание за то, что организация не выдала зарплату или выплатила ее не полностью в срок (ч.

Можно ли страховые взносы перечислить позже зарплаты

Существует возможность снижать платежи в соц.

страх на сумму расходов, которые были выплачены работодателем в фонд. Перечислять платежи нужно не позже 15-го числа каждого месяца, который следует за расчетным. Если же дата платежа выпадает на выходные или праздничные дни, то следует оплачивать на следующий рабочий день.

Оплата страховых взносов не зависит от выплаты вознаграждения работникам. Сами взносы высчитываются с суммы выплаты. Начисляя сотруднику, который уволен, заработную плату вместе с увольнительными, компания обязана будет уплатить взносы не позднее 15-го числа в следующем месяце после увольнения сотрудника.

Расчет заработной платы, порядок выплаты

Одним из основных и обязательных является трудовой договор, который может быть двух типов.

В договоре и приказе о приеме на работу должен быть зафиксирован порядок расчета с сотрудником и причитающееся ему вознаграждение. Основными начислениями является оклад или тариф и от них будут зависеть многие другие выплаты. Оклад начисляется за фактически отработанное время, а тариф зависит от количества произведенной сотрудником продукции.

Помимо основной части может быть дополнительная – это премия, которая выплачивается как постоянно (ежемесячная), периодически (ежеквартальная, по году), так и за какое-то совершенное действие.

Уплата ндфл раньше выплаты зарплаты: можно ли заплатить подоходный налог и страховые взносы до выдачи заработной платы, что делать, если перечислили позже?

Иные положения в законе не содержаться.

Возвращаясь к вопросу, можно ли оплатить НДФЛ раньше выплаты зарплаты, законодательство однозначно отвечает — нет, перечисление налогового платежа, в качестве исполнения обязанности налогового агента до момента начисления денежных средств не допускается.

Источник: https://promdevelop.ru/rabota/mozhno-li-zaplatit-ndfl-ranshe-vyplaty-zarplaty/ Работодатели, имеющие оформленных сотрудников, обязаны производить денежные отчисления (взносы) в государственные фонды. Эти отчисление выплачиваются в:

- Фонд медицинского страхования.

- Пенсионный фонд России.

- Фонд социального страхования.

Взносы оплачиваются по месту регистрации организации. Обязательно при перечислении нужно указать корректный КБК.

Сроки уплаты взносов устанавливаются законом (ФЗ № 212). Существует возможность снижать платежи в соц. страх на сумму расходов, которые были выплачены работодателем в фонд.

Можно ли по закону заплатить НДФЛ и страховые взносы раньше выплаты зарплаты Что за это грозит работодателю

Это означает, что в случае, если сотрудник вовремя не получил деньги через кассу, и сумма переведена на депонент, налог нужно платить на следующий день после физической выдачи зарплаты.

Несмотря на такие существенные изменения в администрировании уплаты взносов на фонд оплаты труда, сроки перечисления этих платежей не изменились. Начисленные на зарплату взносы перечисляются не позднее 15-го числа месяца, следующего за расчетным.

Если дата выплаты совпадает с праздничным или выходным днем, то срок переносится на ближайший рабочий день.

В соответствие с пп. 2 п. 1.1 ст. 223

Можно ли выплатить зарплату раньше срока

е. раньше срока (). К примеру, работодатель установил, что аванс выплачивается 16-го числа текущего месяца, а окончательный расчет – 5-го числа следующего месяца.

Поскольку 16.10.2016 приходится на воскресенье, а 05.11.2016 — на субботу, притом день накануне 05.11.2016 совпадает еще и с нерабочим праздничным днем, выплаты за октябрь должны быть произведены в следующие сроки:

- аванс за октябрь 2016 года – 14.10.2016;

- окончательный расчет за октябрь – 03.11.2016.

Возможна ситуация, когда день выдачи аванса или заработной платы не приходится на выходной или нерабочий праздничный день, но работодатель хочет выплатить зарплату заранее.

Однако учитывая предшествующие дню выплаты

Сроки выплаты заработной платы в 2019 году

При таком графике и с учетом норм ст.

ВАЖНО! Для крупных компаний с большим числом структурных подразделений и объемным штатом не запрещается утверждение различных дат выплаты зарплаты для разных отделов (письмо Роструда от 20.06.2014 № ПГ/6310-6-1).

Все аспекты выплаты авансов сотрудникам-новичкам — в статье .

Конкретный график перечисления зарплатных денег работодатель обязан зафиксировать в своих локальных нормативных актах (ЛНА): , или . Именно эти 3 документа приводит ст. 136 ТК РФ. Формулировка этой статьи составлена таким образом, что нередко возникает вопрос: обязательно ли фиксировать зарплатные сроки во всех вышеперечисленных документах или достаточно одного из них?

Ответ на него неоднократно давали и чиновники, и судьи (письмо Роструда от 06.03.2012 № ПГ/1004-6-1, определение Московского горсуда от 24.12.2012 № 4г/5-12211/12).

Можно ли по закону заплатить НДФЛ и страховые взносы раньше выплаты зарплаты?

Что за это грозит работодателю?

Если дата выплаты совпадает с праздничным или выходным днем, то срок переносится на ближайший рабочий день.В соответствие с датой фактической выплаты дохода считается последний день месяца, за который была начислена зарплата. В этой день производиться исчисление подоходного налога.Поэтому выплачивать НДФЛ заранее (например, с аванса), а также раньше выплаты зарплаты не следует.Это грозит работодателю возможными штрафами, так как платеж за конкретный месяц засчитан не будет.

Можно ли по закону заплатить НДФЛ и страховые взносы раньше выплаты зарплаты? Что за это грозит работодателю?

» » » 28.08.2019В обязанности работодателя входит уплата и в фонды за своих работников. В случае перечисления подоходного налога предприятие выступает налоговым агентом, а при уплате взносов – плетельщиком.И та, и другая роль в области налогового права накладывает определенные обязательства на хозяйствующий субъект, имеющий трудовые отношения с физическими лицами.Статья описывает типовые ситуации.

устанавливает не позднее, чем на следующий день после получения резидентом дохода.При этом не имеет значения,

Можно ли выплатить зарплату раньше чем взносы

К примеру, в организации день выплаты окончательного расчета по заработной платы – 7-ое число следующего месяца. Так, за октябрь 2016 года зарплата должна быть выплачена по сроку 07.11.2016. Однако учитывая предшествующие дню выплаты длительные выходные, работодатель может пойти навстречу работникам и выдать им деньги еще до праздников, к примеру, 03.11.2016.

Трудовой кодекс не содержит запрета на досрочную выплату заработной платы, а ответственность в ТК предусмотрена лишь за задержку выплаты заработной платы.

Вопрос-ответ: Задержка в уплате страховых взносов

ВОПРОС: Необходимо ли уплачивать страховые взносы до 16 числа месяца в случае, если заработная плата будет выплачена позднее?

Какие могут быть последствия при неуплате страховых взносов вовремя? ОТВЕТ: Сумму страховых взносов необходимо уплатить не позднее 15-го числа: Сумма страховых взносов, исчисленная для уплаты за календарный месяц, подлежит уплате в срок не позднее 15-го числа следующего календарного месяца.

Источник: ст. 431,

«Налоговый кодекс Российской Федерации (часть вторая)»

от 05.08.2000 N 117-ФЗ (ред.

от 19.07.2018) Страхователь уплачивает страховые взносы ежемесячно в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляются страховые взносы.

Если указанный срок уплаты приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным или нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день. Источник: ст.

Сроки уплаты страховых взносов

→ → Актуально на: 4 февраля 2019 г. Срок уплаты страховых взносов на ОПС, ОМС и ВНиМ зависит от того, кем уплачиваются эти взносы: организацией или индивидуальным предпринимателем.

Страховые взносы, начисленные с зарплаты/иных выплат работникам, работодатель должен перечислить в бюджет не позднее 15-го числа месяца, следующего за месяцем начисления взносов ().

В этот срок перечисляются как обычные страховые взносы, так и дополнительные (с выплат «вредникам»). Если предприниматель производит выплаты работникам/иным лицам, то он должен уплачивать работодательские страховые взносы и взносы за себя.

Можно ли страховые взносы перечислить позже зарплаты

Налог на прибыль Любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами, включаются в расходы налогоплательщика на оплату труда (ст.

Сроки выплаты заработной платы в 2019 году

> > Налог-налог 23 мая 2019 регламентированы трудовым законодательством РФ и жестко контролируются государством.

Из статьи вы узнаете, как часто выплачивать заработную плату сотрудникам, почему важно соблюдать сроки выплаты и что грозит нарушителям норм ТК РФ, касающихся зарплатных сроков.

Зарплатные сроки закреплены в . Согласно ей деньги за труд сотрудникам следует перечислять:

- не позже 15 календарных дней с окончания периода, за который начислили выплату.

- не реже, чем каждые полмесяца; и

Если утвержденная работодателем дата зарплаты выпадает на выходной, деньги выдают накануне.

ВАЖНО! Нормы обязательны для исполнения и не могут быть нарушены даже по письменной просьбе работника, желающего получать деньги раз в месяц. Как правило, работодатели платят

plbarber.ru

Это же отмечают и некоторые суды. Например, в постановлении ФАС Уральского округа от 16.01.2014 № Ф09-13857/13 судьи сделали следующие выводы:

- — депонирование заработной платы не освобождает налогового агента от обязанности перечислить удержанный НДФЛ в бюджет;

- — законодатель связывает обязанность налогового агента по перечислению удержанного НДФЛ с днем фактического получения компанией в банке наличных денежных средств на выплату дохода, а не с днем фактического получения зарплаты самим работником;

- — заработная плата депонируется без учета НДФЛ.

Читайте в журнале «зарплата» в 2015 году Какие вычеты предоставить работнику Платежное поручение на уплату НДФЛ Пример 4 ООО «Благовест» выплачивает зарплату из кассы 16-го и 3-го числа каждого месяца, получая наличные с расчетного счета в банке.

Взносы на «травматизм» В 2010 — 2012 гг. страховые взносы

Можно ли выплатить зарплату раньше срока

→ → Актуально на: 26 октября 2016 г.

Мы рассматривали в вопрос о сроках, в которые заработная плата должна выплачиваться.

А может ли заработная плата быть выплачена досрочно? Расскажем об этом в нашем материале.

По общему правилу заработная плата должна выплачиваться не реже чем каждые полмесяца, при этом зарплата за текущий месяц не может выплачена позднее 15-го числа следующего месяца (). Это значит, что аванс за 1-ую половину месяца должен быть выдан работнику с 16 по 30 (31) число текущего месяца, а окончательный расчет по зарплате нужно произвести с 1 по 15 число следующего месяца (). Правилами внутреннего трудового распорядка, коллективным или трудовым договором работодатель должен установить конкретную дату, когда аванс или зарплата должны выплачиваться.

Однако если день выплаты зарплаты или аванса пришелся на выходной или нерабочий праздничный день, выплатить деньги нужно накануне такого дня, т.

Можно ли по закону заплатить НДФЛ и страховые взносы раньше выплаты зарплаты Что за это грозит работодателю

» Ст. 226 НК РФ устанавливает срок оплаты НДФЛ не позднее, чем на следующий день после получения резидентом дохода.

При этом не имеет значения, каким образом выдается оплата труда – через кассу предприятия или кредитную организацию.

С 01.01.2016 ст. 226 НК РФ была изменена, и в новой редакции она напрямую связывает обязанность агента выплачивать подоходный налог с днем получения плательщиком дохода, а не с днем получения средств предприятием на данные цели.

Уплата ндфл раньше выплаты зарплаты: можно ли заплатить подоходный налог и страховые взносы до выдачи заработной платы, что делать, если перечислили позже?

На сегодняшний день, налоговое законодательство обязывает всех налогоплательщиков, осуществлять перечисление установленных сборов в предусмотренный законодательством срок.

Несмотря на это, у многих работодателей возникает вопрос, можно ли перечислять НДФЛ раньше выплаты зарплаты? Итак, прежде чем отвечать на вопрос, можно ли заплатить НДФЛ раньше выплаты зарплаты, необходимо понять, что такое НДФЛ, кто его должен перечислять в бюджет, а также какой срок его перечисления установлен. НДФЛ – налоговый сбор, который вноситься плательщиками, признанными резидентами РФ, в размере 13% от той суммы доходов, которые они получили за определенный период.

Особенности выплат страховых взносов в ПФР: тарифы, кто освобождается, сроки выплат Такой сбор, как правило, перечисляется работодателем после начисления заработной платы сотрудника.

Обратите внимание В случае, когда лицо занимается самостоятельно предпринимательской деятельностью, обязанность по перечислению налогового платежа, возлагается на него.

Можно ли перечислять страховые взносы в середине месяца

1) выплата за 1-3 марта в данном случае является авансом. С суммы авансов платить НДФЛ не нужно.

Налог в этом случае нужно перечислить после даты фактического получения сотрудником дохода, которой признается последний день месяца. То есть уплата НДФЛ выпадает на первый рабочий день апреля.

Вместе с тем оштрафовать налогового агента по Налогового кодекса РФ в рассматриваемой ситуации нельзя.

Сумму, которую организация заплатила авансом, зачесть в счет погашения налоговой задолженности сотрудников нельзя. Объяснение простое: платить налог за счет собственных средств запрещено (). Сумма, перечисленная организацией авансом, налогом не признается.

| Видео (кликните для воспроизведения). |

Ее следует рассматривать как ошибочно уплаченную, которую можно вернуть на расчетный счет 2) начислить страховые взносы нужно в последний день месяца. Срок уплаты страховых взносов за марта – не позднее 15 апреля.

Можно ли заплатить НДФЛ раньше выплаты зарплаты?

На сегодняшний день, налоговое законодательство обязывает всех налогоплательщиков, осуществлять перечисление установленных сборов в предусмотренный законодательством срок. Несмотря на это, у многих работодателей возникает вопрос, можно ли перечислять НДФЛ раньше выплаты зарплаты?

Что говорит закон?

Итак, прежде чем отвечать на вопрос, можно ли заплатить НДФЛ раньше выплаты зарплаты, необходимо понять, что такое НДФЛ, кто его должен перечислять в бюджет, а также какой срок его перечисления установлен.

НДФЛ – налоговый сбор, который вноситься плательщиками, признанными резидентами РФ, в размере 13% от той суммы доходов, которые они получили за определенный период.

Такой сбор, как правило, перечисляется работодателем после начисления заработной платы сотрудника.

В случае, когда лицо занимается самостоятельно предпринимательской деятельностью, обязанность по перечислению налогового платежа, возлагается на него.

В соответствии с положениями Налогового Кодекса РФ, НДФЛ должен быть перечислен не позднее даты, которая следует за датой выплаты денежных средств. Иные положения в законе не содержаться.

Можно ли оплатить НДФЛ раньше выплаты заработных плат?

Возвращаясь к вопросу, можно ли оплатить НДФЛ раньше выплаты зарплаты, законодательство однозначно отвечает — нет, перечисление налогового платежа, в качестве исполнения обязанности налогового агента до момента начисления денежных средств не допускается.

Эта позиция отражена в решении ФНС от 05.05.16 № СА-4-9/8116. В соответствии с этим нормативным документом работодатель обязан исполнить функцию налогового агента только после того, как заработная плата начислена и из нее можно удержать сумму в установленном размере. В авансовом порядке такие средства перечислены быть не могут (см. Аванс). Такой же позиции придерживается и Министерство Финансов (письмо от 16.09.14 № 03-04-06/46268).

Последствия

Чем грозит оплата НДФЛ раньше выплаты зарплаты?

Перечисленные средства до факта начисления зарплаты не будут засчитаны налоговой службой в качестве исполнения обязанности организации. Это значит, что после наступления даты перечисления, к организации будут применены штрафные санкции.

Дополнительно для того, чтобы средства вернуть, организации придется в административном порядке обращаться в налоговую службу с просьбой о возврате средств.

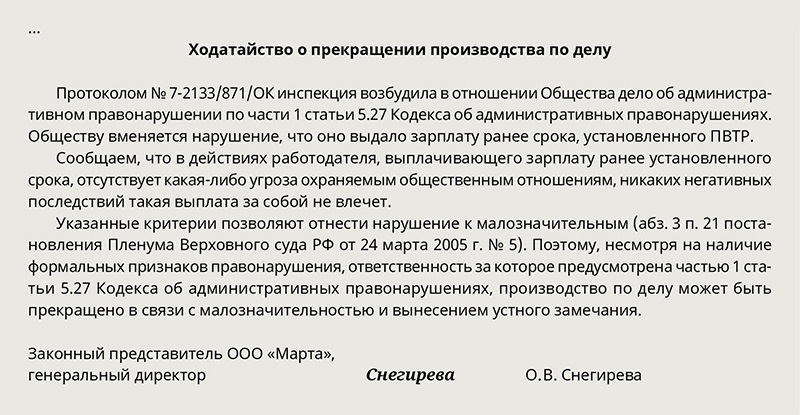

За выплату зарплаты раньше срока штрафуют на 50 тысяч

В Москве и Санкт-Петербурге ГИТ штрафует организации и их руководителей, которые выплачивают зарплату заранее. Региональные инспекторы охотно перенимают столичную практику, поэтому она может распространиться по всей стране. Предупредите вашего бухгалтера и спланируйте, как действовать, если инспектору не понравится, когда вы выплачиваете зарплату. Статья поможет скорректировать даты выплаты зарплаты так, чтобы никто не придрался, а также снизить санкции, если инспектор решит оштрафовать компанию.

Любое отклонение от интервала в 15 дней при выплате зарплаты – нарушение

Сама по себе выплата заработной платы раньше срока, принятого в компании, не криминал. Однако обычно после этого работники получают вторую часть зарплаты реже чем каждые полмесяца. А это уже нарушение правил расчета с сотрудниками (ч. шестая ст. 136 ТК РФ).

Перерыв между днями выплаты зарплаты должен быть не больше 14–16 дней с учетом 28/29, 30 или 31 дня в месяце. В противном случае компания не соблюдает право работника на регулярную оплату труда. Такой позиции придерживаются инспекторы труда.

Интересно, что в Кодексе об административных правонарушениях есть специальное наказание за то, что организация не выдала зарплату или выплатила ее не полностью в срок (ч. 6, 7 ст. 5.27 КоАП РФ). Но досрочная выплата под эти случаи не подпадает.

Поэтому, когда инспектор видит, что компания выплатила заработную плату заранее, он применяет общую норму за нарушение трудового законодательства (ч. 1 ст. 5.27 КоАП РФ). В итоге может вынести предупреждение или оштрафовать руководителя на 1000–5000 рублей, компанию на 30 000–50 000 рублей. Повторное нарушение приведет не только к штрафам, но и дисквалификации руководителя (ч. 2 ст. 5.27 КоАП РФ).

Нам известно о штрафах за досрочную зарплату не только в Санкт-Петербурге, но и в других регионах. Общение с коллегами и анализ судебных решений это подтверждает (решение Санкт-Петербургского городского суда от 4 апреля 2017 г. № 7-572/2017 по делу № 12-160/2016).

Дни, в которые безопасно выдавать зарплату (ч. шестая ст. 136 ТК РФ)

| Зарплата | Месяц | За первую половину отработанного месяца |

|---|

Зарплату авансом можно платить раньше срока

По закону работодатель имеет право выплатить зарплату досрочно только в одном случае – если день выплаты cовпадает с выходным или нерабочим праздничным днем. Тогда зарплату работник получит накануне (ч. восьмая ст. 136 ТК РФ).

Вместе с тем Трудовой кодекс не запрещает выплачивать сотрудникам часть или всю зарплату авансом в счет будущего заработка, например, на неделю или даже на несколько месяцев вперед. Специалисты Минтруда России допускают, что работник имеет право попросить выдать ему аванс раньше дня зарплаты , а работодатель может пойти ему навстречу (письмо от 10 мая 2017 г. № 14-1/ООГ-3602). Достаточно включить положение об авансе в коллективный договор или локальный нормативный акт. Условие о выплате аванса, случаи и порядок его выплаты можно закрепить, например, в ПВТР.

Аванс выдают в счет будущей зарплаты, то есть сотрудник эту сумму еще не заработал. Если работодатель перечислил зарплату раньше даты, которая принята в компании, но после периода, в котором сотрудник заработал эту сумму, это не аванс (абз. 2 ч. второй ст. 137 ТК РФ). Значит, следующую часть зарплаты безопаснее тоже выплатить раньше, чтобы между выплатами прошло не больше 15 дней.

Декабрьскую зарплату безопаснее платить в январе

Если дни зарплаты попадают на праздники, нужно рассчитаться с сотрудниками в декабре, но тогда между выплатами за декабрь и за первую половину января пройдет больше 15 дней. Особенно эта ситуация болезненна для бюджетных учреждений, которые традиционно выплачивают всю зарплату в последнюю декаду декабря, когда закрывают финансовый год (ч. 1, 2 ст. 242 Бюджетного кодекса). Разберемся, в какие сроки выдавать зарплату за декабрь.

День зарплаты попадает на нерабочие дни 1–8 января. Выдать зарплату нужно не позже последнего рабочего дня перед выходными и праздниками, то есть 29 декабря 2017 года . Переносить на январь – нарушение (ст. 136 ТК РФ).

День зарплаты с 9-го по 15-е число следующего месяца. Компания вправе выплатить декабрьскую зарплату как обычно в январе в день зарплаты или досрочно в декабре. Если руководитель организации решит рассчитаться с работниками в декабре, он должен издать приказ о переносе срока выплаты заработной платы. С приказом нужно ознакомить всех сотрудников под подпись.

Если коммерческая компания хочет по своей инициативе выплатить деньги сотрудникам перед новогодними праздниками, то не нужно полностью переносить расчет за месяц на конец декабря. Выдайте работникам часть суммы за отработанную вторую половину месяца. Оставьте часть денег на выплату в январе. Выдайте хотя бы рубль в день зарплаты, установленный в Правилах внутреннего трудового распорядка, так вы не нарушите правило о расчетах не реже чем раз в полмесяца.

Бюджетным организациям, чтобы подстраховаться от претензий инспекторов, также лучше перечислять заработную плату за декабрь в январе . Если это невозможно, то нужно готовиться отстаивать в ходе проверок свое право на досрочную выплату заработной платы.

Предупредите директора

Многие путают предупреждение с замечанием. При замечании дисквалификация невозможна. Инспектор ограничивается замечанием, когда решает освободить руководителя от ответственности в связи с малозначительностью нарушения.

Аргумент, что зарплата раньше срока в пользу работника, позволит избежать штрафа

Если инспектор посчитал выплату заработной платы раньше срока нарушением, постарайтесь его переубедить. Сделать это можно как в ходе проверки, так и после (ст. 25.1, 28.2 КоАП РФ). Составьте письменное пояснение, в котором распишите, почему досрочная выплата зарплаты не нарушение (образец ниже).

Негативных последствий для работника не было. Выплата заработной платы раньше срока не создает проблем для работника, но, наоборот, улучшает его положение. Кроме того, никто не заставляет работника снимать деньги со счета раньше установленного дня зарплаты.

Стороны досрочно исполнили свои обязательства. Гражданский кодекс предусматривает возможность досрочного исполнения обязательств, кроме случаев, когда это прямо запрещено законом (ст. 315 ГК РФ). То, что перечисление заработной платы ранее срока, принятого в компании, ничего не нарушает, подтверждает судебная практика последних месяцев 1 .

Банку требуется время, чтобы перечислить денежные средства с расчетного счета работодателя. Сошлитесь на срок, в течение которого банк перечисляет заработную плату. Кредитная организация обязана перечислять средства клиента не позже следующего операционного дня после того, как получит платежный документ (ч. 2 ст. 31 Закона от 2 декабря 1990 г. № 395-1). Ни один коммерческий банк не гарантирует, что сможет перечислять зарплату в более сжатые сроки. Особенно если работник и работодатель обслуживаются в разных кредитных учреждениях.

Бюджетные организации могут также сослаться на то, что с учетом специфики работы обработка заявок на кассовый расход из федерального бюджета может занимать до пяти дней. Особенно в конце года (п. 2.1.1 Порядка, утвержденного приказом Казначейства России от 10 октября 2008 г. № 8н).

Если инспектор все-таки составил протокол, то можно заявить ходатайство о прекращении производства по делу в связи с малозначительностью нарушения (ст. 2.9 КоАП РФ). Таковым признается действие или бездействие, которое формально содержит признаки нарушения, но не угрожает охраняемым общественным отношениям, не несет негативных последствий.

Экспресс-ответы

Что считать днем выплаты зарплаты по безналичному расчету?

День, в который заработная плата поступила на банковскую карту сотрудника. С этого времени он может получить зарплату и распорядиться ею по своему усмотрению.

Какой документ подтверждает фактическую дату выплаты зарплаты работнику?

Выписка со счета сотрудника. Обычно инспекторы используют в качестве доказательства нарушения платежные поручения и реестры зачисления средств на зарплатные счета. Эта ошибка позволит благополучно оспорить предписание и штрафы в суде (ст. 26.2, 26.11 КоАП РФ).

Стоит ли перечислять зарплату строго в установленные дни, чтобы вовсе исключить претензии ГИТ?

Нет, лучше заранее подготовить необходимые платежные документы и заблаговременно передать их в банк. Рискованно отправлять платежи в дни зарплаты: из-за любой форс-мажорной ситуации зарплата сотрудникам поступит с задержкой. Это более грубое нарушение, чем преждевременная выплата (ч. 6 ст. 5.27 КоАП РФ).

Как быть, если организация отправила платеж в срок, но средства на карту сотрудника пришли позже дня выплаты зарплаты?

Компенсировать сотрудникам задержку зарплаты за каждый день просрочки в размере не ниже 1/150 ключевой ставки ЦБ РФ от невыплаченной в срок суммы (ст. 236 ТК РФ). Работодатель несет материальную ответственность за задержку зарплаты, независимо от того, есть в этом его вина или нет.

Важные выводы

1. Закон не запрещает перечислять работнику зарплату раньше, чем установлено трудовым договором, ПВТР или коллективным договором. Главное, чтобы интервал между выплатами не превышал полмесяца. Если разрыв больше, инспектор может оштрафовать.

2. Декабрьскую зарплату выплачивайте как обычно в дни, которые установлены внутренними документами. Если интервал между зарплатой за декабрь и январь окажется больше полмесяца, можно выдать в декабре часть суммы, а окончательный расчет – в январе.

3. Если инспектор придирается к досрочной зарплате, подготовьте письменные объяснения, почему это не нарушение. Ссылайтесь на то, что выплата зарплаты раньше срока не создает проблем для работника, но, наоборот, улучшает его положение.

ФНС: если работодатель перечислит НДФЛ до выплаты зарплаты, налог не будет считаться уплаченным

Обязанность по перечислению в бюджет НДФЛ возникает у налогового агента только после фактического удержания налога из средств, выплачиваемых налогоплательщику. Поэтому, если работодатель уплатил НДФЛ до выплаты зарплаты, ему придется уплатить налог повторно, несмотря на наличие переплаты. Такой вывод следует из решения ФНС России от 05.05.16 № СА-4-9/[email protected], которое опубликовано на сайте налогового ведомства.

В решении описана следующая ситуация. Организация перечислила НДФЛ с заработной платы работников до даты фактической выплаты дохода. В инспекции заявили, что досрочное перечисление средств не может рассматриваться в качестве уплаты НДФЛ. Поскольку после фактической выплаты зарплаты удержанный налог не был перечислен, контролеры доначислили НДФЛ в размере 4,5 млн. рублей, а также пени в размере 1, 9 млн. рублей.

Налоговый агент обратился с жалобой в ФНС. По его мнению, обязанность по уплате НДФЛ исполнена досрочно, а это не запрещено налоговым законодательством. Перечисленная сумма налога была учтена в бюджете по соответствующему КБК и ОКАТО. Бюджет располагал данными денежными средствами, в связи с чем оснований для доначисления налога и пени нет.

Однако в Федеральной налоговой службе с позицией организации не согласились. Чиновники напомнили: налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). Уплата налога за счет средств налоговых агентов не допускается (п. 9 ст. 226 НК РФ). Согласно статье 231 НК РФ, излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату. Это значит, что досрочно уплаченную в бюджет сумму «зарплатного» НДФЛ нельзя зачесть в счет предстоящих платежей, ее можно только вернуть. Таким образом, если работодатель перечислил НДФЛ в бюджет раньше выдачи зарплаты (то есть за счет собственных средств, а не из доходов физических лиц), то такая сумма не признается налогом. В этом случае нужно обратиться в инспекцию с заявлением о возврате ошибочно перечисленных средств. При этом работодатель, разумеется, обязан в установленные сроки перечислить в бюджет налог, фактически удержанный из доходов физлиц. Поскольку в данном случае НДФЛ перечислен не был, ФНС признала правомерным начисление спорной суммы налога и пеней.

Отметим, что позиция ФНС согласуется с разъяснениями Минфина. Как заявляют специалисты финансового ведомства, перечисление НДФЛ налоговым агентом в авансовом порядке, то есть до даты фактического получения налогоплательщиком дохода, не допускается (см. письмо от 16.09.14 № 03-04-06/46268; «Минфин предупреждает: досрочная уплата НДФЛ опасна для налогового агента»).

Зарплата за декабрь: можно ли полностью выплатить её в декабре и как поступить с НДФЛ?

Во многих организациях бухгалтерия стремится «закрыть год», подбивая все платежи таким образом, чтобы они были осуществлены в текущем году и не перетекали на следующий. Под такое «закрытие» среди прочего подпадают и расчеты с персоналом: декабрьская зарплата выплачивается в декабре, в последних числах месяца. Причем, многие бухгалтеры удерживают НДФЛ с декабрьской зарплаты и тут же перечисляют налог в бюджет. Эту операцию они отражают в расчете 6-НДФЛ за текущий год. Но насколько правомерен такой подход с точки зрения законодательства?

Досрочная выплата зарплаты

Начнем с основного вопроса: а вправе ли вообще организация выплатить заработную плату досрочно? Ответ на этот вопрос нужно искать в Трудовом кодексе. Согласно положениям ст. 136 ТК РФ, заработная плата должна выплачиваться не реже чем каждые полмесяца. При этом конкретная дата выплаты должна быть зафиксирована в правилах внутреннего трудового распорядка, коллективном или трудовом договоре и не должна выходить за пределы 15 календарных дней со дня окончания периода, за который начислена зарплата. Отдельно законодатель оговорил: если день выплаты зарплаты, установленный в организации, совпадает с выходным или нерабочим праздничным днем выплата должна производиться накануне этого дня.

То есть для ответа на вопрос о законности досрочной выплаты зарплаты за декабрь нужно заглянуть в документ, который устанавливает сроки её выплаты в организации. Если установленный день в январе будет выходным, то заработную плату нужно выдать в последний рабочий день декабря в силу прямого указания в ст. 136 ТК РФ. Такая выплата досрочной не считается и вопросов о каких-либо нарушениях трудового законодательства тут не возникает и возникать не может.

Если же установленный день выплаты зарплаты в январе выходным уже не будет, то выплачивать её в декабре можно лишь в том случае, если при этом не будет нарушено правило ст. 136 ТК РФ о необходимости выдавать деньги работникам не реже чем каждые полмесяца. Это означает следующее. Если заработную плату за декабрь выдать, к примеру, 29 декабря, то в январе придется выплатить «аванс» не позднее 13 числа, что в свою очередь потребует выплаты второго «аванса» не позднее 28 января. Иначе организация нарушит правило ст. 136 ТК РФ и может быть привлечена к административной ответственности (ч. 6 ст. 5.27 КоАП РФ). То есть, желание «подбить» итоги года и выплатить деньги работникам досрочно обернется дополнительными хлопотами в январе.

Аналогичные последствия повлечет и перечисление денег в декабре, но не в последний рабочий день, в том случае, если установленная дата выплаты зарплаты в январе приходится на выходной. Ведь ТК РФ безальтернативно требует в таком случае выплатить деньги «накануне». Получается, что только в этом случае зарплата будет считаться выданной в срок, а право работников на равномерное получение вознаграждения за труд соблюденным. Соответственно, только в этом случае дальнейшие выплаты можно проводить без высчитывания полумесячных интервалов.

А значит, если работодатель по собственной инициативе решил рассчитаться с сотрудниками не накануне праздников, а раньше, ему нужно дополнительно обеспечить соблюдение права работников на равномерное получение вознаграждения. И в январе провести снова несколько выплат «авансов» (подробнее об авансах см. «Зарплата за первую половину месяца: как рассчитывать аванс и какие суммы из него удерживать»).

Когда удержать НДФЛ с зарплаты за декабрь

Вторая проблема досрочной выплаты заработной платы — налоговая, и связана она с расчетами с бюджетом. Здесь многие компании применяют стандартный подход: раз выплачивается сумма, которая представляет собой окончательный расчет за месяц (декабрь), то при ее выплате нужно удержать НДФЛ, а удержанный налог перечислить в бюджет не позднее следующего рабочего дня. Именно поэтому, кстати, в текущем году многие запланировали выплату зарплаты не на пятницу 29-е, а на день ранее, дабы успеть и НДФЛ в бюджет перевести в этом году.

Однако в рассматриваемом случае приведенный выше алгоритм применять нельзя. И вот почему.

Обязанности налогового агента зафиксированы в статье 226 НК РФ. Так, порядок исчисления налоговыми агентами сумм налога регулируется пунктом 3 ст. 226 НК РФ. Там сказано, что исчисление производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 НК РФ. Удержанию НДФЛ посвящен п. 4 ст. 226 НК РФ, где сказано, что налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Наконец, правила перечисления НДФЛ в бюджет регулирует п. 6 ст. 226 кодекса, который применяется с учетом правил, закрепленных в п. 7 ст. 6.1 НК РФ. Согласно этим правилам, удержанный НДФЛ нужно перечислить в бюджет не позднее следующего рабочего дня после удержания. Исключение составляет НДФЛ, удержанный с больничных и отпускных, который должен попасть в бюджет не позднее последнего дня месяца, в котором проводились выплаты. Соответственно, если этот день приходится на выходной, то срок передвигается на ближайший следующий за ним рабочий день.

В результате мы имеем достаточно стройную и четко регламентированную Налоговым кодексом цепочку из трех последовательных действий, которые должен совершить налоговый агент по НДФЛ: исчисление — удержание — перечисление. Из нее со всей очевидностью следует, что если налог не исчислен, то обязанности по удержанию просто не может быть. А если налог исчислен, но не удержан, то не может быть обязанности по перечислению. Такова логика Налогового кодекса в действующей редакции.

В этой связи знаковым становится момент, когда налоговый агент обязан исчислить НДФЛ: как мы помним, п. 3 ст. 226 НК РФ тут прямо отсылает к положениям ст. 223 НК РФ. Из чего делаем вывод, что обязанность исчислить НДФЛ возникает у налогового агента в тот момент, когда соответствующий доход считается фактически полученным налогоплательщиком.

Согласно п. 2 ст. 223 НК РФ, датой фактического получения дохода в виде заработной платы является последний день месяца, за который она начислена. Единственное исключение названо тут же и касается оно зарплаты, выплачиваемой при увольнении сотрудника. Таким образом, в отношении «действующих» сотрудников по правилам ст. 223 НК РФ до окончания текущего месяца у работодателя не возникает обязанности по исчислению НДФЛ по любым выплатам, которые в соответствии со ст. 129 Трудового кодекса РФ относятся к заработной плате. А раз так, то нет такой обязанности и по декабрьской зарплате, которая выплачена ранее 31 декабря!

Из этого со всей очевидностью следует, что по правилам НК РФ для целей НДФЛ заработная плата за декабрь, выплачиваемая ранее 31 числа этого месяца, фактически полученным доходом в виде оплаты труда не является. Поэтому ее смело можно (и нужно!) выплачивать без удержания НДФЛ (т. е. в полном размере). Причем, в данном случае не имеет никакого значения основание досрочной выплаты: делается ли это в связи с тем, что стандартный день выплаты в январе приходится на выходной, или просто по инициативе компании, чтобы «закрыть» год. НДФЛ все равно удерживать не нужно, если выплата происходит ранее 31 декабря.

Чем грозит удержание НДФЛ с «досрочной» зарплаты

Но как же быть компаниям, которые применили стандартный алгоритм и удержали НДФЛ при досрочной выплате декабрьской зарплаты? По-хорошему, эту сумму нужно незамедлительно вернуть (доплатить) работнику и дальше действовать так, как велит Налоговый кодекс: по состоянию на 31 декабря исчислить НДФЛ и удержать его из «аванса» за январь, или любого другого дохода в денежной форме, который будет выплачиваться 31 декабря и позднее (письмо Минфина России от 05.05.17 № 03-04-06/28037). А если таких доходов не будет (в связи с увольнением, к примеру), то сообщить об этом налогоплательщику и налоговому органу, представив не позднее 1 марта следующего года справку 2-НДФЛ с признаком 2, как того требует п. 5 ст. 226 НК РФ.

Соответственно, данная операция на законных основаниях попадет в расчет 6-НДФЛ за 1 квартал 2018 года (письма ФНС России от 13.03.17 № БС-4-11/[email protected] и от 15.12.16 № БС-4-11/[email protected]).

Здесь заметим, что, удерживая НДФЛ из суммы зарплаты, выплачиваемой до окончания месяца, за который она начислена работнику не в связи с его увольнением, организация нарушает не только порядок, установленный Налоговым кодексом, но и трудовое законодательство. Ведь статья 137 ТК РФ позволяет производить удержания из зарплаты исключительно в случаях, прямо названных в законе. Удержания НДФЛ регулирует Налоговый кодекс, который, как уже было сказано, не предусматривает возможности удержания НДФЛ из подобных «досрочных» выплат. А значит, в случае удержания НДФЛ в рассматриваемом случае и должностные лица, и сама компания рискуют быть привлеченными к административной ответственности на основании ч. 6 ст. 5.27 КоАП РФ за неполную выплату зарплаты (штраф для должностных лиц 10 000 — 20 000 рублей, а для организаций — 30000 — 50 000 рублей). Это, по сути, и есть ответ на очень популярный вопрос: возможен ли штраф за досрочную выплату заработной платы?

Что делать, если вернуть работнику удержанную сумму по каким-то причинам не получается? В таком случае компания должна перечислить ее в бюджет не позднее следующего за днем удержания рабочего дня, как этого требует п. 6 ст. 226 НК РФ. Ведь никаких исключений для рассматриваемой ситуации эта норма кодекса не содержит. Тут, правда, есть один нюанс. Как мы уже выяснили, обязанность исчислить НДФЛ в рассматриваемой ситуации у организации возникает только в последний день месяца. А значит, «досрочное» удержание в принципе нельзя считать НДФЛ, т.к. нельзя удержать то, что еще не исчислено. Выходит, что на удержанную сумму правила п. 6 ст. 226 НК РФ пока не распространяются.

Но это не значит, что досрочно удержанную сумму можно до конца месяца и в бюджет не перечислять, и работнику не возвращать. Дело в том, что если компания так поступит, то попадет в «налоговую ловушку». Как только наступит последний день месяца (т.е. день, признаваемый п. 2 ст. 223 НК РФ датой фактического получения дохода), удержанная сумма обретет статус НДФЛ и начнет подчиняться правилам п. 6 ст. 226 НК РФ о сроках перечисления. Но на этот момент данный срок будет уже пропущен!

Если мы внимательно прочитаем положения п. 4 и 6 ст. 226 НК РФ, то увидим, что срок на перечисление НДФЛ отсчитывается именно со дня выплаты денег, из которых был удержан налог. А значит, если удержать «НДФЛ» при выплате зарплаты до окончания месяца, но в бюджет удержанное сразу не перечислить, то в последний день месяца организация автоматически превратится в нарушителя правил перечисления НДФЛ. За это помимо штрафа по ст. 123 НК РФ (в размере 20% от неперечисленной в срок суммы) будут начислены еще и пени.

| Видео (кликните для воспроизведения). |

Таким образом, в части «досрочного НДФЛ» у компании может быть только два законных решения: либо до конца месяца вернуть эту сумму работнику, либо перечислить в бюджет не позднее следующего после удержания рабочего дня. Но и в том, и в другом случае сохраняется риск привлечения к административной ответственности по статье 5.27 КоАП РФ, так как установленный в ней состав является формальным. То есть для признания нарушения совершенным наступление последствий не обязательно, достаточно просто нарушить установленное правило. Так что характер и возврат суммы работнику, конечно, может быть учтен при решении вопроса о возбуждении производства и (или) назначении наказания, но сам по себе ответственности не исключает.

Источники

-

Римское частное право. Учебник. — М.: Зерцало, 2015. — 560 c. -

Розен, Александр Прения сторон. Времена и люди / Александр Розен. — М.: Советский писатель. Ленинградское отделение, 2013. — 589 c. -

Дьяченко, Е. Б. Контроль за корпорациями. Доктрина и практика / Е.Б. Дьяченко. — М.: Инфотропик Медиа, 2013. — 142 c. - Лазарев, В. В. История и методология юридической науки. Университетский курс для магистрантов юридических вузов / В.В. Лазарев, С.В. Липень. — М.: Норма, Инфра-М, 2016. — 496 c.

- Оксамытный, В.В. Теория государства и права / В.В. Оксамытный. — М.: ИМПЭ-ПАБЛИШ, 2004. — 563 c.

Я работаю юристом-консультантом в юридической конторе города Москва уже более 11 лет. По образованию, я тоже юрист. За время своей работ, я изучил множество юридических законов и столкнулся с различными проблемами в этой области. Поэтому имею большой опыт в данной сфере.

| Текущий | 16 | 17 | 18 | 19 | 20 | 21 | 22 | 23 | 24 | 25 | 26 | 27 | 28 | 29 | 30 | |

| Окончательный расчет по итогам месяца | Следующий | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |