Содержание

- 1 Компенсация за использование личного автомобиля в служебных целях в 2019 году

- 2 Как оформить компенсацию за использование личного транспорта работнику

- 3 Компенсация за использование личного автомобиля: страховые взносы, налогообложение, учет

- 4 НДФЛ с компенсации за использование личного транспорта в служебных целях 2019

- 5 Компенсация за использование личного автомобиля в служебных целях для налога на прибыль

- 6 Как выплачивать компенсацию за использование грузового автомобиля в служебных целях?

Компенсация за использование личного автомобиля в служебных целях в 2019 году

Компенсация за использование личного автомобиля в служебных целях

Современные компании зачастую не имеют достаточно ресурсов для аренды или покупки служебных автомобилей. Поэтому приходится нанимать на работу сотрудника, у которого имеется личный автомобиль. Сотрудник, эксплуатирующий собственный транспорт в служебных целях, должен знать, что помимо заработной платы он вправе требовать компенсацию затрат на содержание авто. Разберёмся, какая положена компенсация за использование личного автомобиля в служебных целях в 2019 году.

Когда сотруднику положена компенсация за использование личного автомобиля в служебных целях

В том случае, если сотрудник предприятия систематически используется свой личный автомобиль или мотоцикл для исполнения служебных обязанностей, он вправе требовать компенсацию расходов на обслуживание транспорта – заправку его бензином, парковку, амортизацию в центре техобслуживания.

Чтобы разногласий с работодателем в будущем не возникало, факт получения компенсации лучше зафиксировать в должностных инструкциях или прикрепить к личному делу письменное согласие на эксплуатацию машины в служебных целях. Нужно проконтролировать, чтобы наниматель издал Приказ для бухгалтера предприятия о доплате к зарплате денежного возмещения за транспорт.

Имейте в виду, что если вы просто используете автомобиль для того, чтобы добираться до работы и возвращаться с рабочего места домой, это не считается использованием авто в служебных целях. О втором случае можно говорить, когда на авто осуществляется доставка товаров до склада или со склада до квартиры клиентов, если машина используется в службе такси, если сотрудник развозит других работников и так далее. То есть главное – чтобы должность имела разъездной характер.

Какие расходы работника подлежат возмещению

Когда сотрудник устраивается на работу, зная, что ему предстоит использовать для выполнения должностных инструкций свой личный транспорт, он должен знать, что навязывать ему какие-либо условия или размеры выплат будущий работодатель не вправе. Трудовой кодекс напрямую говорит о том, что в этом отношении должно быть достигнуто обоюдное согласие, после чего конкретные условия оплаты и сроков перечисления средств прописываются в трудовом договоре.

Учтите также, что существует перечень затрат, которые наниматель обязан компенсировать:

- текущий ремонт транспортного средства (то есть, если вы устраиваетесь на работу с автомобилем, который требует ремонта, работодатель не обязан его оплачивать);

- оплату технического обслуживания;

- амортизационные затраты владельца;

- расходы на машинное масло, бензин, смазочные материалы, антифриз и т.п.

Если транспорт отдаётся в пользование на основании договора аренды, будут покрыты и следующие расходы:

- на оплату ОСАГО;

- на содержание машины в надлежащем состоянии;

- возмещение вреда третьим лицам (при ДТП, например).

Как выплачивается компенсация за использование личного автомобиля в служебных целях

Компенсация за эксплуатацию машины может быть назначена в следующей форме:

- оформление ссуды, на основании которой будет признано безвозмездное использование машины сотрудника;

- подписание с сотрудником договора аренды транспорта;

- начисление компенсационных сумм согласно положениям Трудового Кодекса РФ.

Кажется, что для работника наименее выгодным вариантом будет оформление ссуды. Во-первых, ещё при подписании трудового контракта можно отказаться от подобных условий. Во-вторых, руководство предприятия вряд ли станет подписывать соглашение о ссуде, поскольку в такой ситуации необходимо будет уплачивать дополнительные налоги. Так происходит, потому что автомобиль будет включён в перечень доходов компании.

В случае с договором аренды доказать свою правоту, в случае возникновения спора в суде, будет проще. По такому соглашению оплата будет фиксированной. Наконец, если начальство предложит служащему доплачивать ему компенсацию за эксплуатацию личного авто, она будет начисляться в зависимости от числа рабочих дней в месяце.

Компенсация за использование собственного автомобиля работника в служебных целях будет исчисляться пропорционально фактически отработанному времени.

Как оформляется компенсация за использование личного автомобиля в служебных целях

Чтобы в будущем не возникало проблем относительно оплаты расходов на транспорт сотрудника, эксплуатируемый в служебных целях, документы должны быть оформлены правильно. Для этого у руководителя компании должны быть следующие бумаги:

Документ

Комментарий

Договор с работником, в котором он чётко прописал бы своё согласие на эксплуатацию автомобиля

Должно присутствовать подробное описание транспорта – технические характеристики, марка, легковой или грузовой тип, гос. номер, год выпуска

Нужно указать размер фиксированный ежемесячной компенсации или порядок расчёта возмещения, зависящего от фактически отработанного времени

Должен быть указан порядок оплаты возмещения (вместе с зарплатой, отдельным платежом и т.д.)

Отдельным пунктом указываются сроки выплат

Приказ руководителя фирмы о начислении работнику компенсации на указанных условиях

Бумаги автовладельца на используемый транспорт

Страховка автогражданской ответственности (ОСАГО)

Чеки с автозаправочной станции

Отчёт бухгалтера с вычислениями расходов на горюче-смазочные материалы

Счета на амортизацию транспорта

Счета за ремонт в автосервисе

Прочие документы, подтверждающие любые понесённые расходы автовладельца

В каком размере выплачивается компенсация за использование личного автомобиля в служебных целях

Затраты на обслуживание грузовых автомобилей, как правило, подлежат оплате в полном объёме.

Существуют нормативы сумм возмещения за месяц работы, которые зависят от мощности автомобиля:

- 1200 рублей для легковых авто с объёмом двигателя до 2000 куб.;

- 1500 рублей для транспорта с двигателем, объём которого превышает 2000 куб.;

- 600 рублей за эксплуатацию мотоцикла.

Компенсация затрат сотрудника за горюче-смазочные материалы

Согласно положениям действующего законодательства оплата расходов на горюче-смазочные материалы происходит после того, как работник понёс определённые затраты и предоставил в бухгалтерию предприятия подтверждающие оплату ГСМ документы: чеки с АЗС, счета из автосервиса и т.д.

Минимальные и максимальные суммы компенсации

О минимальных компенсациях мы упомянули в пункте о нормативах возмещения расходов, однако, работодатель не обязан следовать им, а сотрудник не должен соглашаться на данные суммы, если считает, что обслуживание транспорта обходится ему дороже. Современные компании в последние годы устанавливают следующие нормы компенсаций:

- 400 рублей в день за эксплуатацию легковой машины (общая сумма возмещения не будет превышать 8 тыс. рублей в месяц);

- 200 рублей в день за использование мотоцикла (совокупная сумма за месяц не превысит 4 тыс. рублей).

Пример расчёта компенсации за использование личного автомобиля на работе

Допустим, фирма предложила сотруднику 4 тысячи рублей в качестве ежемесячной компенсации за использование авто в служебных целях. В августе работник заболел и провёл 14 дней на больничном, зато подрабатывал в выходные.

Чтобы рассчитать, какую сумму получит автовладелец, воспользуемся формулой:

СКМ = ФСМ : КРД х КФОД,

где СКМ – сумма компенсации за месяц;

ФСМ – фиксированная сумма за месяц;

КРД – количество рабочих дней в месяце;

КФОД – количество фактически отработанных дней.

4 000 руб. : 21 дн. х 17 дн. = 3 238 рублей – такую сумму компенсации получит сотрудник за август.

Какие документы нужно оформить для получения компенсации

Документами, подтверждающими расходы на обслуживание личного автомобиля, эксплуатируемого в целях исполнения должностных инструкций, подлежащих возмещению работодателем, будут служить:

Документ

Где получить

Чеки на оплату бензина и ГСМ

У сотрудника ГИБДД

Квитанция об оплате КАСКО, ОСАГО

Принявший оплату сотрудник платной стоянки

Чеки об оплате парковки

Касса платной автомойки

Квитанция об оплате техосмотра

Законодательные акты по теме

ст. 188 ТК РФ

О нормативах компенсаций за использование автомобиля работника в работе предприятия

Письмо Министерства финансов РФ № 03-03-06/1/39239, письмо Минфина РФ № 03-03-01-02/140

Освобождение компенсационных сумм за использование авто от обложения НДФЛ

Типичные ошибки

Ошибка: Сотрудник фирмы, занимающийся доставкой продуктов питания по домам заказчиков, требует у бухгалтера фирмы средств на оплату ГСМ перед началом рабочего дня.

Комментарий: По закону затраты на ГСМ подлежат возмещению после того, как сотрудник предоставит подтверждающие несение расходов документы.

Ошибка: Работодатель отказывается оплачивать расходы за платную автостоянку сотруднику, который использует автомобиль в служебных целях.

Комментарий: Если работник пользовался услугами платной автостоянки в интересах фирмы, а не в личных целях, и предоставил документ, свидетельствующий об оплате стоянки в рабочее время, его затраты подлежат возмещению.

Ответы на распространённые вопросы

Вопрос №1: Нужно ли удерживать НДФЛ с суммы компенсации за использование автомобиля сотрудника в производственном процессе компании?

Ответ: Нет, данные выплаты не подлежат налогообложению.

Вопрос №2: Удерживаются ли страховые взносы с суммы компенсации за эксплуатацию автомобиля работника?

Ответ: Нет, поскольку отчисления должны производиться только с оговоренной в договоре суммы.

Как оформить компенсацию за использование личного транспорта работнику

Из статьи Вы узнаете:

1. Какие выплаты полагаются работнику в связи с использованием личного автомобиля в служебных целях.

2. Какими документами оформляется использование личного транспорта сотрудником и выплата компенсации.

Мы живем в век скоростей, поэтому наличие автомобиля у работника – это зачастую не роскошь, а производственная необходимость. Многие сотрудники имеют разъездной характер работы (менеджеры по продажам, торговые представители, выездные специалисты по обслуживанию клиентов и т.д.), то есть результат их труда напрямую зависит от степени мобильности. Однако не каждый работодатель имеет достаточно ресурсов, чтобы обеспечить своих работников служебным транспортом, поэтому все чаще требуются сотрудники с личным автомобилем. В этой статье предлагаю разобраться, как правильно оформить и компенсировать использование личного транспорта работнику. А в следующей статье выясним, как учесть суммы компенсации в целях налогообложения и начисления страховых взносов.

Основания для начисления компенсации за использование личного автомобиля

В соответствии со ст. 188 ТК РФ работнику при использовании личного имущества, в том числе личного автомобиля, с согласия и в интересах работодателя предусмотрены следующие выплаты:

— компенсация за использование и износ (амортизацию) личного имущества;

— возмещение расходов, связанных с эксплуатацией личного имущества.

Компенсация за использование работником личного транспорта обычно устанавливается в твердой сумме за месяц, независимо от числа календарных дней в месяце. Однако следует учитывать, что за периоды, когда работник фактически не исполнял свои служебные обязанности (находился в отпуске, на больничном и т.д.), компенсация не должна начисляться. Что касается возмещения расходов, связанных с использованием работником личного имущества в трудовой деятельности, то в случае использования личного транспорта, к таким расходам могут относится, например, затраты на бензин, мойку автомобиля, ремонт. Согласно ТК РФ конкретные суммы компенсации и возмещения, а также условия их выплаты работнику должны быть прописаны в соглашении между работником и работодателем. Таким образом, мы вплотную подошли к вопросу документального оформления использования работником личного транспорта в служебных целях.

Для начисления работнику компенсации за использование личного автомобиля в служебных целях и возмещения расходов, связанных с таким использованием, необходимы следующие документы:

1. Локальный нормативный акт организации, согласно которому работодатель устанавливает разъездной характер работы для определенных должностей, критерии разъездного характера работы сотрудников, общие условия начисление компенсаций и возмещения расходов. Например, к таким документам могут относиться Положение о разъездном характере работы, Приказ руководителя об утверждении перечня должностей с разъездным характером работы.

Поскольку законодательство не дает определения, что такое разъездной характер работы, то работодатель должен самостоятельно установить критерии разъездного характера работы. Так, в Положении можно прописать, что «разъездным считается характер работы, при котором сотрудник более 5 часов в течение рабочего дня проводит в поездках за пределами территории работодателя» или «при разъездном характере работы сотрудник для исполнения своих служебных обязанностей регулярно (не реже 7 раз в течение рабочей недели) совершает поездки за пределы территории работодателя». Утвердить перечень должностей с разъездным характером работы целесообразно отдельным приказом, поскольку перечень периодически может пополняться или изменяться, а издать новый Приказ проще, чем вносить изменения во все Положение.

! Обратите внимание: разъездной характер работы предполагает регулярные поездки сотрудника при исполнении своих трудовых функций, а не разовые. То есть командировки раз в месяц не могут расцениваться как разъездной характер работы. Указание на разъездной характер работы обязательно должно содержаться в трудовом договоре с работником.

2. Должностная инструкция сотрудника.

В должностной инструкции должны быть четко прописаны трудовые обязанности, предполагающие регулярные поездки. Например, такие обязанности, как выезд к клиентам для устранения неполадок (установки, настройки и т.д.), выезд к потенциальным клиентам для проведения переговоров (демонстрации продукции, заключения договоров), доставка корреспонденции контрагентам и другие обязанности.

| Видео (кликните для воспроизведения). |

3. Соглашение между работником и работодателем об использовании личного транспорта в служебных целях.

Такое соглашение может содержаться в трудовом договоре, а может быть оформлено как отдельное дополнительное соглашение к трудовому договору. Я рекомендую второй вариант, поскольку условия соглашения могут изменяться (при покупке нового автомобиля, при изменении суммы компенсации или размера возмещения расходов), и гораздо удобнее в этом случае просто сделать новое дополнительное соглашение, чем вносить изменения в пункты трудового договора.

В Соглашении об использовании личного автомобиля в служебных целях необходимо зафиксировать следующую информацию:

- Характеристики транспортного средства (тип ТС (легковой, грузовой), марка, год выпуска, регистрационный знак, рабочий объем двигателя и другие существенные характеристики);

- Размер компенсации;

- Расходы, которые подлежат возмещению, их размер (или порядок расчета) и порядок подтверждения;

- Порядок и сроки выплаты компенсации и сумм возмещения расходов.

К Соглашению необходимо приложить копию паспорта транспортного средства и копию свидетельства о государственной регистрации транспортного средства. В том случае, если работник управляет автомобилем, не принадлежащим ему на праве собственности, помимо перечисленных документов требуется копия полиса ОСАГО, в который вписан данный сотрудник.

4. Приказ руководителя об установлении компенсации за использование личного транспорта и порядке возмещения расходов, связанных с его использованием.

Приказ составляется на основе Соглашения об использовании личного транспорта в служебных целях, закрепляет ответственных лиц и служит основанием для начисления и выплаты компенсации и возмещения расходов сотруднику.

5. Документы, подтверждающие фактическое использование работником личного транспорта в служебных целях и величину расходов, понесенных в процессе такого использования. Унифицированные формы таких документов, обязательные для применения, отсутствуют, поэтому работодатель вправе самостоятельно их разработать и утвердить.

Например, фактическое использование работником личного транспорта в трудовой деятельности могут служить путевой лист (по форме работодателя), ведомость разъездов сотрудника в служебных целях. Главное, чтобы эти документы содержали следующую информацию:

- информацию о работнике и о транспортном средстве (на основе Соглашения);

- информацию о маршруте следования с указанием пунктов назначения и километража. Маршрут следования должен однозначно свидетельствовать о служебном характере поездок.

Для возмещения сотруднику расходов, связанных с эксплуатацией личного автомобиля в служебных целях, необходимы документы, подтверждающие такие расходы:

- чеки АЗС, чеки или квитанции услуг мойки машины, ремонтных работ и т.д.;

- расчет произведенных расходов в денежном выражении. Например, расход топлива будет рассчитываться исходя из километража, подтвержденного документально, цены, указанной в чеках, и норм расхода топлива, утвержденных в Соглашении об использовании личного транспорта в служебных целях.

Наличие документов, перечисленных выше, является необходимым и достаточным условием для начисления и выплаты работнику компенсации за использование личного транспорта в служебных целях. Кроме того, надлежащее документальное оформление позволит Вам избежать претензий со стороны налоговой инспекции и внебюджетных фондов. А о том, как облагается страховыми взносами и НДФЛ компенсация за использование личного транспорта работникам читайте в следующей статье.

Компенсация за использование личного автомобиля: страховые взносы, налогообложение, учет

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Нужно ли удерживать НДФЛ и начислять страховые взносы с компенсации за использование личного автомобиля в служебных целях.

2. Можно ли учесть компенсацию за использование личного автомобиля в расходах по налогу на прибыль и УСН.

3. Как рассчитать сумму компенсации и отразить в бухгалтерском учете.

Порядок документального оформления компенсации работнику за использование личного автомобиля в служебных целях мы рассмотрели ранее. Теперь остается выяснить: какими налогами и взносами облагается компенсация и как ее учесть в налоговом и бухгалтерском учете? Забегая немного вперед, скажу, что ответ на эти вопросы во многом зависит от того, является работник собственником автомобиля, или использует его по доверенности. Заинтригованы? Тогда читайте статью.

НДФЛ и страховые взносы с компенсации за использование личного автомобиля

Работник является собственником автомобиля

Согласно п. 3 ст. 217 НК РФ компенсация за использование личного автомобиля и суммы возмещения расходов, понесенных в результате такого использования, не облагаются НДФЛ и не отражаются в справке 2-НДФЛ. Причем указанные выплаты не облагаются НДФЛ целиком, без каких-либо ограничений. Нормы компенсации за использование личного транспорта установлены законодательством только для учета этих сумм при расчете налога на прибыль, для расчета НДФР нормы не применяются. Такую позицию поддерживает Минфин РФ: Письма от 27.08.2013 № 03-04-06/35076 и от 31.12.2010 № 03-04-06/6-327.

В соответствии с пп. «и» п. 2 ч. 1 ст. 9 Федерального Закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», компенсация за использование личного транспорта в служебных целях и суммы возмещения расходов не облагаются страховыми взносами. При этом не облагаются взносами компенсации и возмещения в полной сумме, установленной соглашением между работодателем и работником (Письма Минздравсоцразвития России от 26.05.2010 № 1343-19, от 12.03.2010 № 550-19, ПФР от 29.09.2010 № 30-21/10260 (п. 2), ФСС РФ от 17.11.2011 N 14-03-11/08-13985).

Работник не является собственником автомобиля

Если работник управляет автомобилем по доверенности, то вопрос: облагать НДФЛ и страховыми взносами сумму компенсации или нет – является спорным. Согласно официальным разъяснениям Минфина, ФНС и Минтруда, компенсация работнику за использование автомобиля, управляемого по доверенности, подлежит обложению НДФЛ и взносами: Письмо Министерства труда и социальной защиты РФ от 26 февраля 2014 г. № 17-3/В-92 (в отношении страховых взносов), Письмо Минфина России от 08.08.2012 № 03-04-06/9-228, от 21.02.2012 № 03-04-06/3-42 и ФНС России от 25.10.2012 N ЕД-4-3/[email protected] (в отношении НДФЛ). Контролирующие органы мотивируют свою позицию тем, что Трудовым кодексом предусмотрена компенсация за использование личного имущества, а по их мнению, личным считается имущество, принадлежащее работнику на праве собственности. В связи с этим не облагается взносами и НДФЛ только компенсация за использование автомобиля, собственником которого является сам работник.

Однако российское законодательство не содержит четкого определения термина «личное имущества», то есть им может считаться имущество, принадлежащее на любом законном праве, в том числе на праве владения и пользования по доверенности. Такое мнение высказал Высший арбитражный суд в Определении от 24.01.2014 № ВАС-4/14 по делу № А76-24083/2012. Так что, уважаемые коллеги, наш суд оказался если не самым гуманным, то, по крайней мере, вполне справедливым. Начало судебной практике на высшем уровне положено, и, несмотря на то, что пока такое решение вынесено в отношении страховых взносов с компенсации за использование работниками транспорта, управляемого по доверенности, есть основания надеяться на аналогичную точку зрения и в отношении НДФЛ.

Как Вы понимаете, в случае, если работник не является собственником автомобиля, Вам самостоятельно необходимо принять решение: включать сумму компенсации в базу для расчета НДФЛ и страховых взносов, чтобы избежать претензий контролирующих органов, или не включать. Во втором случае нужно быть готовыми отстаивать свою позицию в суде, при необходимости.

Налоговый учет компенсации за использование личного автомобиля

Работник является собственником автомобиля

В соответствии с пп. 11 п. 1 ст. 264 НК РФ компенсация за использование личных автомобилей в служебных целях учитывается в расходах при расчете налога на прибыль в составе прочих расходов, связанных с производством и реализацией. Однако принять к расходам можно не всю сумму компенсации, а лишь в пределах норм, установленных Постановлением Правительства РФ от 08.02.2002 № 92 «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией».

Налогоплательщики, применяющие УСН с объектом налогообложения «доходы минус расходы» также могут уменьшить налогооблагаемую базу на суммы компенсаций сотрудникам за использование личного транспорта на основании пп. 12 п. 1 ст. 346.16 НК РФ. При этом суммы компенсации учитываются в налоговых расходах в пределах норм, как и для расчета налога на прибыль.

Нормы расходов на выплату компенсации за использование личного автомобиля (Постановление Правительства РФ от 08.02.2002 № 92):

Рабочий объем двигателя легкового автомобиля

Нормы расходов на выплату компенсации (руб. в месяц)

! Обратите внимание:

- Нормы расходов на компенсацию за использование личного транспорта уже включают в себя все затраты, связанные с его использованием в служебной деятельности (ГСМ, ремонт, техобслуживание, мойку и т.д.). Таким образом, никакие сверхнормативные суммы компенсации за использование личного транспорта и возмещения расходов не уменьшают налогооблагаемую базу ни по налогу на прибыль, ни по «упрощенному» налогу (Письмо Минфина России от 26.02.2013 № 03-11-11/82; Письма УФНС России по г. Москве от 04.03.2011 № 16-15/[email protected], от 20.09.2005 № 20-12/66690).

Работник не является собственником автомобиля

Так же, как и в случае с НДФЛ, Минфин считает, что при управлении автомобилем по доверенности, суммы компенсации не учитываются в налоговых расходах (Письмо Минфина России от 03.05.2012 № 03-03-06/2/49). Однако я уже упоминала Решение ВАС, согласно которому к «личному» имуществу сотрудника относится и автомобиль, принадлежащий на праве владения или пользования по доверенности, поэтому есть шанс отстоять в суде право включать в расходы такую компенсацию. Решать, какой вариант выбрать, конечно, только Вам.

! Обратите внимание:

- В налоговых расходах можно учесть сумму компенсации за использование личного автомобиля, начисленную сотруднику только за те дни, когда автомобиль фактически использовался в служебных целях (Письмо Минфина РФ от 03.12.2009 № 03-04-06-02/87). То есть, если компенсация установлена в твердой сумме за месяц, а работник в течение месяца находился на больничном, в отпуске и т.д., то к налоговому учету можно принять лишь часть компенсации, рассчитанную за фактически отработанные дни (см. пример расчета в конце статьи).

- Компенсация за использование личного автомобиля в служебных целях уменьшает налогооблагаемую базу только при наличии всех подтверждающих документов, оформленных надлежащим образом.

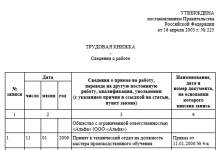

Начисление компенсации за использование личного автомобиля и отражение в бухгалтерском учете

Компенсация за использование личного транспорта в служебных целях учитывается на счете 73 «Расчеты с персоналом по прочим операциям» в корреспонденции со счетами затрат (20, 23, 25, 26, 44). В бухгалтерском учете, в отличие от налогового, в расходах учитывается вся сумма компенсации и возмещения затрат, согласованная между работником и работодателем и подтвержденная документально.

Пример расчета компенсации за использование личного автомобиля

По соглашению менеджеру по продажам за использование личного автомобиля MITSUBISHI LANCER 1,6 выплачивается:

- Ежемесячная компенсация 5 000,00 руб. в месяц;

- Возмещение расходов на бензин по нормам расхода, установленным Распоряжением Минтранса России от 14.03.2008 № АМ-23-р (7,7 л / 100 км).

3 сентября работник сдал в бухгалтерию утвержденный руководителем отчет об использовании личного транспорта за август с приложенными чеками АЗС. Согласно отчету пробег автомобиля в служебных целях в августе составил 1 500 км. Кроме того, сотрудник находился в ежегодном оплачиваемом отпуске 14 дней (18.08.14-31.08.14). Рассчитаем сумму компенсации за использование личного автомобиля и сумму возмещения расходов за август:

- Сумма компенсации за август составит 5 000 / 31 * 17 = 2 741,94 руб.

- Сумма возмещения расходов на бензин 1 500 * 7,7 / 100 * 32,50 (средняя цена за 1 л бензина АИ-92 согласно чекам АЗС) = 3 753,75 руб.

- Итоговая выплата сотруднику за использование личного автомобиля в августе составит 6 495,69 руб.

Отражение в бухгалтерском учете:

В налоговом же учете принимаемая сумма компенсации за использование личного автомобиля составит всего лишь 1 200 руб. То есть сверхнормативная компенсация в размере 5 295,69 не уменьшит ни налог на прибыль, ни налог при УСН.

Итак, целых две статьи я посвятила вопросу компенсации за использование личного автомобиля в служебных целях: от документального оформления до начисления и отражения в учете. Выводы можно сделать следующие:

1. Начислять компенсацию за использование личного транспорта сотруднику выгоднее, чем добавлять эту сумму, например, в премию, как часто делают работодатели. Это связано с тем, что на сумму компенсации не начисляются страховые взносы и не удерживается НДФЛ (в общем случае), а вот премии облагаются и взносами и НДФЛ.

2. Компенсировать использование личного транспорта сотрудникам целесообразно в том случае, когда суммы компенсации ненамного превышают нормы расходов, учитываемые при расчете налога на прибыль и при УСН, то есть 1 200 – 1 500 рублей в месяц. Если же выплаты более значительные, то работодателю стоит задуматься над альтернативными вариантами решения «транспортного вопроса», например, аренда автомобиля у сотрудника или у стороннего лица, либо использование собственного автомобиля. Их мы обязательно рассмотрим в следующих статьях.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Есть комментарии и вопросы – пишите, будем обсуждать!

Законодательные и нормативные акты:

1. НК РФ (часть 2)

2. Федеральный Закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

3. Постановление Правительства РФ от 08.02.2002 № 92 «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией»

Кодексы, Федеральные законы, Постановления Правительства РФ опубликованы на Официальном интернет-портале правовой информации http://pravo.gov.ru/

4. Определение ВАС РФ от 24.01.2014 № ВАС-4/14 по делу N А76-24083/2012

НДФЛ с компенсации за использование личного транспорта в служебных целях 2019

Работнику, чья машина используется для нужд организации, положена компенсация за использование личного транспорта в служебных целях. НДФЛ в 2019 нужно удерживать, или такая выплата подпадает под льготу?

Облагать не нужно

Сразу скажем, что от обложения НДФЛ освобождены все виды компенсационных выплат, связанных с исполнением трудовых обязанностей, в пределах норм, установленных действующим законодательством (п. 3 ст. 217 НК РФ). Так как налоговое законодательство не нормирует компенсацию за использование личного транспорта в служебных целях, в 2019 НДФЛ удерживать не нужно. Объясняется это следующим.

При расчете НДФЛ с суммы компенсации за использование автомобиля сотрудника ориентироваться на нормы из постановления Правительства от 08.02.2002 № 92 нельзя. Данный нормативно-правовой акт связан с нормирование расходов на выплату компенсации для целей расчета налога на прибыль и УСН.

Выплачивать работникам компенсацию за использование личного имущества нужно в соответствии с нормами статьи 188 Трудового кодекса. В свою очередь ограничения по размеру таких выплат в ней отсутствуют. Размер возмещения расходов, связанных с использование имущества работника, устанавливается в письменном соглашении, заключаемом между сотрудником и компанией.

Таким образом, НДФЛ с компенсации за использование личного транспорта в служебных целях в 2019 не нужно удерживать с суммы, установленной в заключенном между сторонами соглашении.

Нужно подтвердить

Отметим, что наличие письменного соглашения не дает само по себе иммунитета от проверяющих. Компании придется подтвердить обоснованность выплаты и разумность выплачиваемых сумм. Для этого нужно иметь на руках следующие документы (см., например, письма Минфина от 12.09.2018 № 03-04-06/65168, № 03-04-06/65170):

- обоснование необходимости использования транспорта в предпринимательской деятельности;

- подтверждающие принадлежность автомобиля конкретному сотруднику (например, свидетельство о регистрации или паспорт транспортного средства);

- расчет суммы компенсации, выплачиваемой сотруднику;

- подтверждающие фактическое использование автомобиля в интересах организации (например, путевые листы);

- авансовые отчеты и приложенные к ним чеки.

Компенсация за использование личного автомобиля в служебных целях для налога на прибыль

Компенсация за использование личного автомобиля в служебных целях выплачивается, если авто было использовано с согласия (ведома) работодателя (ст. 188 ТК РФ). О том, как учитывается указанная компенсация, вы узнаете далее из статьи.

Когда выплачивается компенсация за использование личного автомобиля в служебных целях?

Сотрудник может получить компенсацию за использование личного автомобиля в служебных целях при условии, что с фактом использования личного имущества в таком качестве согласен/ознакомлен работодатель. Во избежание возникновения спорных ситуаций по получению права на компенсацию за использование личного автомобиля в служебных целях рекомендуем согласие работодателя оформить в письменной форме, к примеру в виде соглашения.

Сам факт эксплуатации имущества для служебных целей также потребует подтверждения документами (путевым листом и чеками на покупку горюче-смазочных материалов). Если факт эксплуатации подтвержден, работодатель оформляет приказ о выплате компенсации, в котором помимо указания суммы выплаты будет разъяснена причина, по которой авто сотрудника приходится использовать в рабочих целях. Например, из-за отсутствия служебных автомобилей на предприятии.

О том, какие еще расходы на транспорт могут возмещаться сотруднику, читайте в статье «Порядок возмещения транспортных расходов сотрудников».

Уменьшает ли компенсация за использование личного авто в служебных целях налог на прибыль?

Сумму компенсации за использование личного автомобиля в служебных целях включают в расходы, уменьшающие базу по налогу на прибыль (подп. 11 п. 1 ст. 264 НК РФ), но сделать это можно только в пределах законодательно утвержденных норм.

А как учесть для целей налога на прибыль расходы на покупку для такого авто горюче-смазочных материалов (ГСМ)? Можно ли возмещать расходы на бензин по личному транспорту, используемому в служебных целях, ориентируясь на текст подп. 11 п. 1 ст. 264 НК РФ, предусматривающего возможность учета в расходах затрат на содержание служебного транспорта?

Судьи считают: можно, если расходы обоснованы и имеют производственную направленность. Например, положительное для налогоплательщика решение приняли арбитры Западно-Сибирского округа (постановление от 26.09.2014 № А46-15928/2013), проанализировав заключенные с работниками договоры об использовании ими личного транспорта в служебных целях. В договорах предусматривалось, что работники обязаны:

- использовать личные автомобили по заданию организации в целях и сроки, определенные договором;

- поддерживать автомобили в исправном состоянии;

- производить за свой счет текущий и капитальный ремонт и нести другие расходы по их содержанию;

- представлять организации документы, подтверждающие факты использования автомобилей в служебных целях (путевой лист) и приобретения ГСМ для заправки автомобилей.

Организация со своей стороны обязалась поручать работникам выполнение заданий с использованием личных автомобилей только в служебных целях и возмещать расходы на ГСМ.

С учетом того, что автомобили использовались работниками не по своему усмотрению, а по заданию организации, то есть фактически находились в ее пользовании и владении, судьи заключили, что расходы на бензин являются обоснованными и понесены в рамках производственной деятельности. А следовательно, могут уменьшать облагаемую прибыль на основании подп. 11 п. 1 ст. 264 НК РФ, несмотря на то что это не служебные, а личные автомобили работников.

Также арбитры подчеркнули, что возмещение фактических расходов не является выплатой компенсации за использование личного автомобиля в служебных целях. А это значит, что возмещаемые суммы не подпадают под нормирование, предусмотренное подп. 11 п. 1 ст. 264 НК РФ для сумм компенсации, и могут учитываться в полном объеме.

По вопросу о том, правомерно ли списывать расходы на ГСМ в фактическом объеме, а не по нормам, см. наш материал «Нужно ли нормировать расходы на приобретение ГСМ?».

Обратите внимание, в рассмотренном судом случае работникам возмещался только бензин, компенсацию за использование личного автомобиля в служебных целях они не получали. В то же время вопрос об учете в расходах возмещения ГСМ в дополнение к такой компенсации, также является спорным, поскольку Минфин России (письма от 10.04.2017 № 03-03-06/1/21050 и от 23.09.2013 № 03-03-06/1/39239) считает, что расходы на ГСМ в компенсации уже учтены.

За использование личного авто в служебных целях работнику полагается компенсация. Однако выплачиваться она будет только в том случае, когда такое использование согласовано с работодателем и фактически имело место. Сумма компенсации, которую можно включить в расходы для целей расчета налога на прибыль, законодательно ограничена. Вопрос о том, можно ли при этом дополнительно учесть затраты на покупку ГСМ, является спорным.

Как выплачивать компенсацию за использование грузового автомобиля в служебных целях?

Компания выплачивает компенсацию за использование грузового автомобиля в служебных целях . Можно ли учесть такие затраты при расчете налога на прибыль или единого налога при УСН? На эти и другие вопросы ответим в статье.

Общая система

Если речь идет об общей системе налогообложения, то такую компенсацию можно учесть без проблем. Объясняется это следующим. Работодатель обязан выплачивать компенсацию за использование личного имущества работника.

Такая норма предусмотрена статьей 188 ТК РФ. Естественно это правило распространяется не только на легковые машины, но и на грузовики. Поэтому в 2019 году компенсация за использование грузового автомобиля в служебных целях учитывается при расчете налога на прибыль.

При выплате компенсаций за легковушки действуют ограничения при включении данных затрат в расчет налога на прибыль. Все налогоплательщики, сталкивающиеся с такими расходами, должны ориентироваться на нормы, установленные постановлением Правительства от 08.02.2002 № 92.

Однако данный нормативный акт не устанавливает лимиты на грузовики. Поэтому компенсацию за использование грузового транспорта в служебных целях можно учесть в размере, согласованном сторонами трудового или коллективного договора (подп. 49 п. 1 ст. 264 НК РФ). Правомерность таких действий подтверждают чиновники. По их мнению, включить компенсацию в расходы действующее налоговое законодательство не запрещает (см., например, письмо Минфина от 18.03.2010 № 03-03-06/1/150).

Добавим, что компенсация за использование грузового автомобиля в служебных целях НДФЛ и страховыми взносами не облагается. Аналогичное правило действует для легковушек.

Если на общей системе налогообложения учесть компенсацию за грузовик можно без проблем, то на упрощенке этого сделать нельзя. Дело в том, что перечень расходов, уменьшающих налоговую базу по единому налогу, закрыт (ст. 346.16 НК РФ). Разрешено учитывать только компенсацию за легковой транспорт и мотоциклы. Подробнее об этом читайте тут.

| Видео (кликните для воспроизведения). |

Выходом из этой, казалось бы, тупиковой ситуации является заключение договора аренды грузового авто у сотрудника. Дело в том, что арендную плату можно учитывать при расчете единого налога в полной мере (подп. 4 п. 1 ст. 346.16 НК РФ).

Источники

-

Арсеньев, К. К. Заметки о русской адвокатуре / К.К. Арсеньев. — М.: Автограф, 2015. — 560 c. -

Болдырев, В. А. Конструкция юридического лица несобственника. Опыт цивилистического исследования / В.А. Болдырев. — М.: Статут, 2012. — 368 c. -

Теория государства и права. — М.: Дрофа, 2013. — 710 c. - Кутафин, О. Е. О. Е. Кутафин. Избранные труды. В 7 томах. Том 6. Субъекты конституционного права Российской Федерации как юридические и приравненные к ним лица / О.Е. Кутафин. — М.: Проспект, 2011. — 336 c.

- Шумега, С.С Технология столярно- мебельного производства; М.: Лесная промышленность, 2012. — 288 c.

Я работаю юристом-консультантом в юридической конторе города Москва уже более 11 лет. По образованию, я тоже юрист. За время своей работ, я изучил множество юридических законов и столкнулся с различными проблемами в этой области. Поэтому имею большой опыт в данной сфере.

| Необходимо прописать все подробности того, как именно будет использоваться транспорт | |||

| Нормальный документ | Документ, подтверждающий право собственности | ||

| Путевые листы с фактическим маршрутом, по которому передвигался транспорт | АЗС | ||

| Квитанция об оплате штрафа ГИБДД | Офис продаж | ||

| Чеки об оплате автостоянки | Касса платной парковки | ||

| Чек об оплате услуг автомойки | Обслуживающий автосервис | ||

| Чек на оплату ремонта транспорта | Варианты оплаты затрат на использование личного транспорта сотрудников | ||

| Постановление Правительства РФ № 92 | О компенсациях расходов сотрудника на ГСМ | ||

| ст. 217 НК РФ | |||

| до 2000 куб. см включительно | 1 200,00 | ||

| свыше 2000 куб. см | 1 500,00 | ||

| Кредит | Сумма, руб. | ||

| 44 | 73 | 6495,69 | Начислена компенсация за использование личного автомобиля сотруднику |

| 73 | 51 | 6495,69 | Перечислена компенсация на карту сотруднику |

Из статьи Вы узнаете:

Из статьи Вы узнаете: